Камеральные налоговые проверки

1. Камеральная налоговая проверка как сущность налогового контроля

.1 Сущность камеральной налоговой проверки

Согласно ст. 82 НК налоговый контроль проводится должностными лицами налоговых органов в пределах своей компетенции посредством налоговых проверок, получения объяснений подконтрольных субъектов, проверки данных учета и отчетности, осмотра помещений и территорий, используемых для извлечения дохода (прибыли), а также в других формах, предусмотренных НК РФ.

Налоговый Кодекс Российской Федерации не содержит официального определения камеральной налоговой проверки.

В статье 88 Налогового Кодекса Российской Федерации содержится лишь перечень квалифицирующих признаков, которые позволяют определить содержание камеральной проверки.

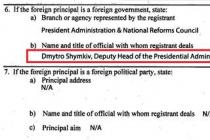

Во-первых, камеральная проверка проводится по месту нахождения налогового органа.

Во-вторых, она проводится на основе налоговых деклараций и документов, представленных налогоплательщиком и служащих основанием для исчисления и уплаты налога в трехмесячный срок со дня представления.

В-третьих, камеральная проверка проводится уполномоченными должностными лицами налогового органа в соответствии с их служебными обязанностями без какого-либо специального решения налогового органа.

В-четвертых, она проводится на основе анализа документов - как представленных налогоплательщиком, так и других документов о деятельности налогоплательщика, имеющихся у налогового органа.

И в-пятых, правом проводить мероприятия налогового контроля, в число которых входят и камеральные налоговые проверки, наделены лишь те органы, которым данное правомочие предоставлено законодательством о налогах и сборах.

Сущность камеральной налоговой проверки заключается в следующем:

) контроль за соблюдением налогоплательщиками налогового законодательства;

) выявление и предотвращение налоговых правонарушений;

) взыскание сумм неуплаченных или не полностью уплаченных налогов по выявленным нарушениям;

) привлечение виновных лиц к налоговой и административной ответственности за совершение преступлений;

) подготовка информации для обеспечения рационального отбора налогоплательщиков для проведения выездных налоговых проверок.

Согласно ст. 87 Налогового Кодекса Российской Федерации субъектами проверки являются следующие категории налогоплательщиков:

Организации;

Физические лица;

Физические лица, зарегистрированные в качестве индивидуальных

предпринимателей без образования юридического лица.

Объектами проверки являются в соответствии с первым абзацем статьи 88 Налогового Кодекса Российской Федерации налоговые декларации и документы, предоставленные налогоплательщиком и служащие основанием для исчисления и уплаты налога, а также другие документы о деятельности налогоплательщика, имеющиеся у налогового органа.

Налоговым законодательством установлен период в деятельности налогоплательщиков, который может быть предметом камеральных налоговых проверок. Он включает три календарных года, предшествовавших году проведения проверки. Налогоплательщики обязаны в течение четырех лет обеспечивать сохранность данных бухгалтерского учета и других документов, необходимых для исчисления и уплаты налогов.

Должны также сохраняться документы, подтверждающие получение доходов, произведенные расходы и уплату (удержание) налогов. В исключительных случаях налоговые органы могут затребовать документы, касающиеся налоговой проверки, за периоды, ею не охваченные.

Статья 88 НК РФ предоставляет сотрудникам налогового органа, проводящим камеральную налоговую проверку, право истребовать у налогоплательщика дополнительные сведения и документы только в исключительных случаях.

В целом, необходимо отметить, что в НК РФ не раскрывается понятие камеральной налоговой проверки, но при этом в статье 88 Налогового Кодекса содержится перечень квалифицирующих признаков данной категории, которые и позволяют определить ее содержание. Под камеральной проверкой понимается проверка представленных налогоплательщиком в налоговый орган налоговых деклараций, бухгалтерской отчетности и иных документов, необходимых для исчисления и уплаты налогов, проводимая по местонахождению налогового органа.

1.2 Функции и значение камеральной проверки

Несмотря на все расширяющийся круг задач, которые ставятся государством перед налоговыми органами, основной из них остается контроль за правильностью исчисления и уплаты налогов, который проводится в процессе выполнения налоговыми органами четко прописанных НК РФ мероприятий налогового контроля (ст. 82 НК РФ).

Камеральные налоговые проверки являются одной из наиболее эффективных форм осуществления налогового контроля.

Камеральная налоговая проверка имеет двойное значение: во-первых, это средство контроля за правильностью и достоверностью составления налоговых деклараций, а во-вторых, основное средство отбора налогоплательщиков для проведения выездных проверок. Выездная проверка как наиболее трудоемкая форма налогового контроля должна назначаться только в тех случаях, когда возможности камеральных проверок исчерпаны, т.е. в отношении налогоплательщика должны быть проведены контрольные мероприятия, требующие присутствия инспектора непосредственно на проверяемом объекте.

В настоящее время камеральные проверки остаются существенным инструментом пополнения бюджета. Обнаруженные в ходе камеральных проверок ошибки в самих налоговых декларациях в обоснование льгот дают существенную прибавку в платежах в бюджет.

В соответствии с действующими нормативно-правовыми актами основными задачами камеральной проверки являются:

) визуальная проверка правильности оформления бухгалтерской отчетности, т.е. проверка заполнения всех необходимых реквизитов отчета, наличия подписей уполномоченных должностных лиц;

) проверка правильности составления расчетов по налогам, включающая в себя арифметический подсчет итоговых сумм налогов, подлежащих уплате в бюджет, проверку обоснованности применения ставок налога и налоговых льгот, правильности отражения показателей, необходимых для исчисления налогооблагаемой базы, проверку своевременности представления расчетов по налогам;

) логический контроль за наличием искажений в отчетной информации;

) проверка логической связи между отчетными и расчетными показателями сопоставимости отчетных показателей с показателями предыдущего отчетного периода;

) проверка согласованности показателей, повторяющихся в бухгалтерской отчетности и в налоговых расчетах;

) предварительная оценка бухгалтерской отчетности и налоговых расчетов с точки зрения достоверности отдельных отчетных показателей, наличия сомнительных моментов или несоответствий, указывающих на возможные нарушения налоговой дисциплины.

Целью камеральной проверки является контроль за соблюдением налогоплательщиками законодательства о налогах и сборах, выявление и предотвращение налоговых правонарушений, а также подготовка необходимой информации для обеспечения рационального отбора налогоплательщиков для проведения выездных налоговых проверок.

2. Регламент проведения камеральной налоговой проверки

.1 Порядок и сроки проведения камеральной проверки

Камеральная проверка проводится по месту нахождения налогового органа на основе документов о деятельности налогоплательщика (декларация, документы, представленные налогоплательщиком для исчисления и уплаты налога, и другие документы, имеющиеся у налогового органа, например расчеты по налогам, справки об авансовых платежах).

Порядок проведения камеральной проверки установлен ст. 88 НК РФ. Существует еще и внутренний регламент камеральных налоговых проверок, утвержденный приказом ФНС России от 25 сентября 2008 г. №ММ-4-2/ЗЗ дсп. Это документ для служебного пользования, поэтому его не публиковали в средствах массовой информации и не размещали в информационных базах. В данном Регламенте содержатся указания инспекторам, как проводить контроль и на что обращать особое внимание при проверке.

Камеральная проверка проводится уполномоченными должностными лицами налогового органа в соответствии с их служебными обязанностями без какого-либо специального решения руководителя налогового органа. О начале камеральной проверки налогоплательщик не информируется.

Непосредственно приступить к проверке налоговый орган может в любой день после того, как налогоплательщик сдал отчетность. Однако независимо от того, когда фактически началась проверка, срок ее проведения начинает течь со дня, следующего за днем представления отчетности.

Срок проведения камеральной проверки установлен в месяцах. Он истекает по истечении третьего месяца проверки. В случае если налогоплательщик подает уточненную декларацию (расчет), то камеральная проверка поданной ранее (первичной) отчетности прекращается. При этом налоговый орган должен прекратить все действия в отношении первичной отчетности (п. 9.1 ст. 88 НК РФ). После этого начинается камеральная проверка непосредственно уточненной декларации (расчета). Срок ее проведения исчисляется со дня, следующего за днем представления уточненной декларации (расчета).

Предметом камеральной налоговой проверки является выявление нарушений законодательства о налогах и сборах.

Камеральная проверка проводится на основе информационных ресурсов, которые можно подразделить на 3 группы:

Регулярная отчетность (налоговые декларации, бухгалтерский баланс, отчет о прибылях и убытках, отчет об изменении капитала, отчет о движении денежных средств, приложение к бухгалтерскому балансу, пояснительная записка, аудиторское заключение и т.д.).

Информация из внешних источников (сведения, связанные с учетом организаций и физических лиц).

Дополнительная информация (информация, полученная при проведении выездных налоговых проверок).

Основными этапами камеральной проверки являются:

Внутридокументный анализ;

Междокументный анализ;

Досудебная проверка;

Углубленный анализ.

Стадии камеральной проверки.

Предварительный этап (нулевая стадия).

Осуществляется прием налоговой отчетности и иных документов налоговым органом. Производится визуальный контроль предоставленных документов на предмет полноты предоставления налоговой отчетности, наличия наименования налогоплательщика, его ИНН, подписи и других реквизитов. Принимающее лицо не вправе отказать в приеме документов, если отсутствует один из предусмотренных документов.

На основании полученных документов отделом камеральных проверок формируется реестр по видам налогов с указанием даты их сдачи и даты проверки. Затем эти сведения передаются в отдел учета и отчетности, где подвергаются обработке, после чего возвращаются обратно в отдел камеральных проверок.

На данном этапе налоговым органом осуществляется проверка поступления денежных средств на соответствующий бюджетный счет.

На 1-е число месяца составляются данные по недоимкам и переплатам по всем налогам и налогоплательщикам, которые фиксируются в карточках лицевых счетов. Существует 3 варианта зачета переплаченных сумм налогов:

а) погашение недоимки по другим налогам;

б) направление в счет предстоящих платежей в бюджет;

в) возвращение сумм переплаты.

Также проводится проверка контрольных соотношений - сопоставляются данные деклараций и расчетов, которые к ним прилагаются, производится арифметический расчет итоговых (контрольных) сумм. Все данные заносятся в базу данных АИС «Налог».

В отношении налогоплательщика, представившего отчетность в течение двух недель после положенного срока, могут быть применены следующие санкции:

штраф в размере 5% от суммы неуплаченного налога;

пени за каждый день просрочки

Если налогоплательщик не предоставляет отчетность по истечении двух недель после положенного срока, налоговый орган вправе приостановить его операции по счетам в банке.

Я стадия.

Налоговый орган проводит междокументный анализ налоговых деклараций и других документов. Осуществляется сопоставление и сравнение информации на базе пакета документов налоговой и бухгалтерской отчетности. Производится анализ налоговых баз по видам налогов, посредством которого анализируется динамика налоговых баз за 3 года, динамика вычетов, также анализируется обоснованность применения налоговых льгот. Налоговый орган отслеживает изменилась ли ставка налога для данного предприятия, а также осуществляет проверку отчета о движении денежных средств и отчета о целевом использовании полученных средств.

Если в результате сопоставления возникают несоответствия в предоставленных документах, в течение пяти дней налогоплательщику сообщается о необходимости представить пояснения либо внести исправления в налоговую декларацию. Форма Уведомления о вызове налогоплательщика для дачи пояснений утверждена приказом ФНС России от 31 мая 2007 г. №ММ-3-06/338.

Осуществляется процедура сверки расчетов. Сверка проводится обязательно:

ежеквартально с крупнейшими налогоплательщиками;

при процедуре снятия налогоплательщика с учета при переходе из одной налоговой инспекции в другую;

при снятии налогоплательщика с учета (ликвидация, реорганизация и т.д.);

по инициативе налогоплательщика и др. случаи.

Сверку осуществляет отдел по работе с налогоплательщиками. Он формирует акты сверки расчетов - Акт сверки №23 (полный), Акт сверки №23-а (краткий).

Срок сверки не должен превышать 10 дней. Если есть расхождения, то данный срок может быть продлен до 15 дней.

Если по итогам проведения камеральной проверки не было выявлено никаких нарушений, акт не составляется, подписываются листы налоговой декларации.

Я стадия.

Инспектор вправе истребовать у налогоплательщика дополнительную информацию (выписки из налоговых регистров, другие данные, подтверждающие достоверность данных в налоговой декларации). Налогоплательщик предоставляет данную информацию в течение 10 дней.

Возможно истребование документов у контрагентов (встречная проверка):

сведения о контрагентов, представляемые банками;

сведения о конкретных сделках;

сведения о налоговых агентах.

Информация предоставляется в течение 10 дней.

Проводится углубленный финансово-экономический анализ деятельности организации.

Если обнаружено нарушение законодательства о налогах и сборах, должностное лицо должно в течение 10 дней составить акт по результатам камеральной налоговой проверки и в течение 5 дней направить его налогоплательщику. Получив акт проверки, налогоплательщик в течение 15 дней готовит письменное возражение по её материалам.

Фаза 5 (Углубленная камеральная проверка).

Руководитель рассматривает полученное возражение от налогоплательщика в течение 5 дней.

Налогоплательщик имеет право принять участие в процессе рассмотрения материалов проверки, производимым налоговым органом (ст. 101 НК РФ).

Руководитель налогового органа может продлить, но не более чем на 1 месяц срок рассмотрения материалов проверки. На этой стадии могут проводится дополнительные мероприятия налогового контроля.

По итогам такого рассмотрения выносится решение, которое вручается налогоплательщику в течение 5 дней с момента его вынесения. Решение вступает в силу в течение 10 дней после его вручения налогоплательщику. Налогоплательщик имеет право подать апелляционную жалобу на решение.

После вынесения решения о привлечении налогоплательщика к ответственности руководитель / заместитель руководителя может принять решение об обеспечительных мерах, направленных на исполнение решения.

Такое решение может быть обжаловано налогоплательщиком. В судебном порядке решение может быть обжаловано после рассмотрения его вышестоящим органом. Решение вступает в силу со дня утверждения его вышестоящим органом.

Вышестоящий налоговый орган после рассмотрения жалобы направляет в налоговый орган вынесенное решение, в течение трех дней направляется обращение на исполнение.

Если налоговый орган подает исковое заявление, то уплата налога производится по решению суда, если по требованию налогового органа налогоплательщик не уплачивает налог добровольно.

2.2 Мероприятия налогового контроля в ходе камеральной налоговой проверки

На практике в ходе углубленной камеральной проверки налоговики зачастую проводят следующие мероприятия налогового контроля (ст. 86, 90 - 97 НК РФ):

истребование документов у налогоплательщика, а также у его контрагентов и иных лиц, обладающих документами или информацией о деятельности налогоплательщика;

допрос свидетелей;

назначение экспертизы;

привлечение специалиста, переводчика.

Отметим, что природа камеральной проверки, а также некоторые формулировки Налогового кодекса РФ дают основания сомневаться в том, что все перечисленные мероприятия могут проводиться в ходе камеральной проверки. Речь идет о таких мероприятиях, как выемка документов, осмотр помещений и др.

В ходе камеральной проверки налоговики вправе истребовать документы у налогоплательщика, только если в представленной декларации заявлены:

применение льгот (п. 6 ст. 88 НК РФ);

сумма НДС к возмещению (п. 8 ст. 88 НК РФ);

исчисление налогов, связанных с добычей полезных ископаемых (п. 9 ст. 88 НК РФ).

Кроме того, они могут потребовать документы, которые налогоплательщик должен был приложить к отчетности в соответствии с действующим законодательством, но не приложил.

Если приведенных выше оснований для истребования документов нет, налоговики не вправе их запрашивать (п. 7 ст. 88 НК РФ).

В ходе камеральной проверки налоговики могут проводить допросы свидетелей. Такой вывод следует из ст. 90 НК РФ.

В то же время некоторые специалисты считают, что проведение допроса свидетелей в ходе камеральной проверки не соответствует ее природе.

В Налоговом кодексе РФ нет запрета на такие действия налоговиков. Из этого исходит и судебная практика.

Так, суды принимают протоколы допросов свидетелей в качестве доказательств, которые налоговики могли учесть при принятии решений по камеральным проверкам.

Согласно п. 3 ст. 95 НК РФ экспертиза назначается только постановлением должностного лица, которое осуществляет выездную проверку.

Следовательно, есть основания полагать, что при проведении камеральной проверки такое мероприятие проводить нельзя.

Однако из п. 1 ст. 95 НК РФ следует, что эксперт может быть привлечен для участия в любых действиях по осуществлению налогового контроля (п. 1 ст. 95 НК РФ). Камеральная проверка является одной из форм такого контроля (п. 1 ст. 82 НК РФ).

Практика показывает, что налоговики привлекают экспертов в порядке, который установлен ст. 95 НК РФ, и при проведении камеральных проверок. И суды их в этом зачастую поддерживают.

Кроме того, по мнению некоторых судов, формулировка п. 3 ст. 95 НК РФ дает основание считать, что экспертиза назначается постановлением только в ходе проведения выездной проверки. В других случаях, в том числе при проведении камеральной налоговой проверки, соблюдать эту процедуру привлечения эксперта налоговый орган не обязан.

При необходимости налоговики вправе для осуществления налогового контроля привлекать специалистов (ст. 96 НК РФ) и переводчиков (ст. 97 НК РФ). Поскольку камеральная проверка является одной из форм налогового контроля (п. 1 ст. 82 НК РФ), специалисты и переводчики могут быть приглашены и при проведении такой проверки.

Что касается услуг переводчика, то они особенно актуальны при проверках по «экспортному» НДС. В частности, суды приходят к выводу, что налоговики не вправе отказать по итогам камеральной проверки в возмещении НДС только на том основании, что документы, подтверждающие применение ставки 0% (ст. 165 НК РФ), не переведены на русский язык.

При этом суды ссылаются на право налогового органа запросить такой перевод у налогоплательщика или воспользоваться услугами переводчика самостоятельно.

2.3 Оформление результатов камеральной проверки

В случае выявления нарушений законодательства о налогах и сборах в ходе проведения камеральной налоговой проверки должностными лицами налогового органа, проводящими указанную проверку, должен быть составлен акт налоговой проверки по установленной форме в течение 10 дней после окончания камеральной налоговой проверки.

Форма акта камеральной проверки установлена Приказом ФНС России от 25 декабря 2006 года N САЭ-3-06/892.

Акт налоговой проверки подписывается лицами, проводившими соответствующую проверку, и налогоплательщиком, в отношении которого проводилась эта проверка (его представителем). В случае отказа налогоплательщика или его представителя подписать акт делается соответствующая запись в акте налоговой проверки.

В акте налоговой проверки указываются:

) дата акта налоговой проверки. Под указанной датой понимается дата подписания акта лицами, проводившими эту проверку;

) полное и сокращенное наименования либо фамилия, имя, отчество проверяемого лица. В случае проведения проверки организации по месту нахождения ее обособленного подразделения помимо наименования организации указываются полное и сокращенное наименования проверяемого обособленного подразделения и место его нахождения;

) фамилии, имена, отчества лиц, проводивших проверку, их должности с указанием наименования налогового органа, который они представляют;

) дата и номер решения руководителя (заместителя руководителя) налогового органа о проведении выездной налоговой проверки (для выездной налоговой проверки);

) дата представления в налоговый орган налоговой декларации и иных документов (для камеральной налоговой проверки);

) перечень документов, представленных проверяемым лицом в ходе налоговой проверки;

) период, за который проведена проверка;

) наименование налога, в отношении которого проводилась налоговая проверка;

) даты начала и окончания налоговой проверки;

) адрес места нахождения организации или места жительства физического лица;

) сведения о мероприятиях налогового контроля, проведенных при осуществлении налоговой проверки;

) документально подтвержденные факты нарушений законодательства о налогах и сборах, выявленные в ходе проверки, или запись об отсутствии таковых;

ответственность за данные нарушения законодательства о налогах и сборах.

Акт налоговой проверки подлежит вручению налогоплательщику в течение пяти дней с даты его подписания лицом, проводившим проверку, под расписку или передан иным способом, свидетельствующим о дате его получения указанным лицом. В случае уклонения налогоплательщика от получения акта налоговой проверки, этот факт отражается в акте налоговой проверки, и акт налоговой проверки направляется по почте заказным письмом по месту нахождения организации или месту жительства физического лица. В случае направления акта налоговой проверки по почте заказным письмом датой вручения этого акта считается шестой день, считая с даты отправки заказного письма.

3. Перспективы совершенствования организации и проведения камеральной налоговой проверки

.1 Правовые и организационные проблемы проведения камеральной проверки

Законодательная база, регулирующая правоотношения в сфере осуществления мероприятий камеральной налоговой проверки, в последние годы претерпевает существенные изменения, однако многие проблемы в области правового и организационного обеспечения камеральной налоговой проверки остаются нерешенными, о чем свидетельствует как правоприменительная практика налоговых органов, так и практика арбитражных судов.

В настоящее время камеральные проверки остаются существенным фактором пополнения бюджета. Особо важным направлением камеральной проверки является проверка обоснованности заявленных плательщиком к возмещению сумм НДС, а также применение налоговых льгот в части исчисления НДС. На сегодняшний день проблема возмещения НДС из федерального бюджета остается серьезным препятствием для развития российского экспорта, поскольку налоговые органы в большинстве случаев не могут проверить реальность экспортных операций в срок менее чем 1 год. В связи с тем, что налоговое законодательство в области организации и проведения мероприятий камеральной налоговой проверки окончательно не сформировалось, многие аспекты осуществления камеральной налоговой проверки в настоящее время не урегулированы законом, на практике возникает большое количество споров между налогоплательщиками и Инспекциями Федеральной налоговой службы, а также нередки противоречия между различными судебными инстанциями. Так, например, как следует из Определения Высшего Арбитражного Суда РФ от 03.10.2007 №15038/05, по результатам проведенной камеральной проверки ИФНС отказала налогоплательщику в возмещении заявленной суммы НДС, мотивируя свой отказ тем, что в рамках международного сотрудничества ИФНС получила с помощью иностранных налоговых органов информацию о порядке приобретения и расчетов иностранных получателей за товар, отправленный на экспорт российской организацией по конкретным внешнеэкономическим контрактам; однако эта информация была получена за пределами трехмесячного срока. Требование налогоплательщика о признании решения налоговой инспекции незаконным решением Арбитражного суда были удовлетворены. Постановлением суда апелляционной инстанции решение суда первой инстанции оставлено без изменения. Постановлением Федерального арбитражного суда Центрального округа решение и постановление Арбитражного суда оставлены в силе. Определением Высшего Арбитражного Суда РФ отклонено заявление инспекции о пересмотре указанных судебных актов в порядке надзора. Свои решения указанные суды мотивировали тем, что информация по вновь открывшимся обстоятельствам, полученная в иностранных налоговых органах, была представлена ИФНС по истечении трехмесячного срока. Из приведенного примера мы видим, что законодательная база в части регулирования камеральных налоговых проверок организаций, осуществляющих экспортные операции, является несовершенной.

В связи с изложенным можно считать необходимым внести изменения в действующее налоговое законодательство и предусмотреть в нем допустимость учета информации о налогоплательщике, полученной за пределами трехмесячного срока (только в случаях совершения экспортных операций).

Таким образом, для выполнения требований статьи 88 НК РФ необходимы в первую очередь активная правотворческая деятельность компетентных законодательных органов, основанная на сложившейся правоприменительной практике, а также разработка и внедрение механизмов, позволяющих более эффективно выполнять задачи новых технологий налоговых проверок и органов по сбору налогов, обеспечивать оперативное проведение проверок с максимальным охватом налогоплательщиков, повышение объективности информации, содержащейся в информационных базах данных, анализ информации о налогоплательщиках для рационального отбора налогоплательщиков на выездную налоговую проверку, проведение оптимальной предпроверочной подготовки специалистов перед выходом на проверку.

Одним из основных спорных вопросов, связанных с проведением камеральной налоговой проверки, является также истребование соответствующих документов. Федеральный закон от 27 июля 2006 г. №137-ФЗ установил, что налоговый орган не вправе требовать дополнительные сведения и документы, за исключением тех случаев, когда документы (в соответствии с нормами НК РФ) должны представляться вместе с налоговой декларацией. Пункт 6 ст. 88 НК РФ закрепляет право налоговых органов истребовать у налогоплательщиков, использующих налоговые льготы, документы, подтверждающие правомерность их использования. При возмещении или возврате налога на добавленную стоимость налогоплательщики также обязаны по требованию налогового органа представить документы, подтверждающие право на возмещение или возврат НДС (п. 8 ст. 88 НК РФ).

Необходимо отметить, что законодательство Российской Федерации, регулирующее камеральные налоговые проверки, страдает нечеткостью и неопределенностью некоторых норм Налогового кодекса РФ. Примером этому может служить п. 3 ст. 88 НК РФ: «Если камеральной налоговой проверкой выявлены ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля, об этом сообщается налогоплательщику с требованием представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок». Из приведенной нормы вполне логично вытекает вопрос: является ли данное сообщение правом налогового органа или его обязанностью. Ведь если законодателем подразумевалось право налогового органа, значит, инспектор может по своему усмотрению сообщать о факте противоречия налоговой декларации или не делать этого. Если же данную норму трактовать как обязанность налогового органа, то в случае невыполнения налоговым инспектором данной процедуры налицо будет факт нарушения порядка проведения камеральной проверки. Необходимо отметить, что требование от налогоплательщиков устранения выявленных нарушений законодательства о налогах и сборах, частным случаем которого является и требование в порядке абз. ст. 88 НК РФ, названо в составе прав налоговых органов (пп. 8 п. 1 ст. 31 НКРФ). То есть, это является доводом в пользу признания анализируемого действия как права. Однако само правомочие, поименованное в пп. 8 п. 1 ст. 31 НК РФ, как ни странно, структурно входит в общую обязанность по осуществлению контроля за соблюдением законодательства о налогах и сборах (пп. 2 п. 1 ст. 32 НК РФ). Таким образом, анализ ст. 31 и 32 НК РФ, посвященных правам и обязанностям налоговых органов, не позволяет сделать однозначный вывод о том, правом или обязанностью является направление требования о внесении исправлений в представленные в составе отчетности документы. Более того, в последнем абзаце ст. 88 НК РФ, в котором говорится о требовании об уплате сумм налога и пени, также используется нейтральное «направляет», в то время как пп. 7 п. 1 ст. 32 НК РФ прямо называет указанную налоговую процедуру как обязанность налогового органа. Арбитражная практика показывает, что данная норма Налогового кодекса РФ должна рассматриваться как обязанность налогового органа. Таким образом, не выполнив обязанности по сообщению налогоплательщику об обнаруженных в процессе камеральной проверки противоречиях между сведениями, содержащимися в представленных в налоговую инспекцию документах, налоговый орган фактически лишается возможности привлечь организацию к налоговой ответственности. Невыполнение требования налогового органа о внесении соответствующих исправлений в установленные сроки не является самостоятельным налоговым правонарушением и само по себе не влечет налоговой ответственности. Для устранения подобных противоречий было бы целесообразным внести соответствующие изменения в п. 3 ст. 88 НК РФ.

Учитывая изложенное, можно сделать вывод, что пробелы налогового законодательства можно преодолеть путем правотворческой деятельности компетентных государственных органов, которая должна основываться на сложившейся правоприменительной и арбитражной практике.

3.2 Пути совершенствования камеральной проверки

В целях обеспечения выполнения своей главной задачи - контроля за соблюдением налогового законодательства - налоговые инспекции целенаправленно и на постоянной основе осуществляют мероприятия по усилению налогового контроля, а именно постоянное совершенствование форм и методов налогового контроля.

Важнейшим фактором повышения эффективности контрольной работы налоговой инспекции является совершенствование действующих процедур контрольных проверок.

Необходимыми признаками любой действенной системы налогового контроля являются:

наличие эффективной системы отбора налогоплательщиков для проведения документальных проверок, дающей возможность выбрать наиболее оптимальное направление использования ограниченных кадровых и материальных ресурсов налоговой инспекции, добиться максимальной результативности налоговых проверок при минимальных затратах усилий и средств, затрачиваемых на их проведение, за счет отбора для проверок таких налогоплательщиков, вероятность обнаружения налоговых нарушений у которых представляется наибольшей;

применение эффективных форм, приемов и методов налоговых проверок, основанных как на разработанной налоговым ведомством единой комплексной стандартной процедуре организации контрольных проверок, так и на прочной законодательной базе, предоставляющей налоговым органам широкие полномочия в сфере налогового контроля для воздействия на недобросовестных налогоплательщиков;

использование системы оценки работы налоговых инспекторов, позволяющей объективно учесть результаты деятельности каждого из них, эффективно распределить нагрузку при планировании контрольной работы.

Совершенствование каждого из данных элементов позволит улучшить организацию налогового контроля в целом.

Говоря конкретно о камеральных проверках, следует отметить, что одна из важнейших задач в этом вопросе - совершенствование действующего программного обеспечения процедуры таких проверок и отбора налогоплательщиков для проведения выездных проверок.

Применяемые налоговыми органами программно-информационные комплексы позволяют проводить не только автоматизированную камеральную проверку и камеральный анализ, но и по их результатам - отбор налогоплательщиков для проведения выездных налоговых проверок. Вместе с тем, недостатком действующего программного обеспечения процедур камеральных проверок и камерального анализа является то, что оно предполагает полную автоматизацию только самой процедуры камеральной проверки, а отбор налогоплательщиков для выездных проверок осуществляется преимущественно в запросном режиме, т.е. критерии отбора вводятся налоговыми инспекторами самостоятельно. При этом весьма велика роль субъективного фактора.

Кроме того, действующее программное обеспечение разработано без учета отраслевой специфики налогоплательщиков и не ориентировано на сопоставление уровней отдельных показателей, содержащихся в отчетности, с предельными значениями этих показателей для соответствующей отрасли.

Очевидно, что основной путь совершенствования системы налогового контроля - переход к информационным технологиям, позволяющим полностью автоматизировать процесс отбора налогоплательщиков с наиболее характерными отклонениями уровней, динамики, соотношений различных отчетных показателей от допустимых для организаций соответствующих отраслей экономики значений, оценить реальный размер налоговых обязательств налогоплательщика.

Налоговые органы проводят работу по подготовке автоматизированной процедуры отбора на основе построения экономико-математической модели налогоплательщика с целью определения потенциальной суммы его налоговых обязательств. Далее исходя из размера отклонения потенциального размера налоговых обязательств от реальной суммы уплачиваемых в бюджет налогов будет определяться перечень объектов для проведения выездной проверки. Разработка и внедрение такой системы позволит поднять на качественно новый уровень эффективность системы налогового контроля.

В заключении хотелось бы отметить, что никакое совершенствование форм не даст положительных результатов, если налоговый инспектор не будет постоянно совершенствовать свои знания в области налогообложения.

Заключение

Таким образом, на основании проведенного анализа, можно сделать вывод, что контроль в налоговой деятельности - это метод руководства компетентного органа государственного управления за соблюдением налогоплательщиками требований налогового законодательства, одной из основных форм которого является камеральная проверка.

По итогам данной работы можно сделать вывод, что значение данного вида проверок для всей системы налогового контроля велико. Во-первых, камеральная проверка является методом, реализующим предварительный контроль, и ее эффективное проведение позволяет выявить нарушения налогового законодательства еще на стадии планирования контрольных мероприятий. Во-вторых, по итогам камеральной проверки происходит отбор налогоплательщиков для проведения выездных проверок, а эта процедура очень важна. В-третьих, растет значение камерального анализа как методической основы контрольной работы.

Перечисляя доказательства того, какую немаловажную роль играет в системе налогового контроля камеральная проверка, нельзя забывать о необходимости совершенствования процесса ее проведения. Ведь эффективность всей системы зависит от состояния каждого из ее элементов. И лишь в случае положительных результатов работы всей налоговой системы будет достигнут баланс в бюджете и российская экономика сможет подняться на более высокий уровень. Следовательно, будет достигнута стабильность финансовой системы.

Список литературы

налоговый проверка камеральный отчетность

1.Конституция Российской Федерации (принята всенародным голосованием 12 декабря 1993 г.) // Российская газета. - 25.12.1993. - №237 (с изменениями от 30.12.2008 г. №6-ФКЗ) // Российская газета. - 31.12.2008. - №267.

2.Налоговый кодекс Российской Федерации: часть первая Федеральный закон от 31 июля 1998 г. №146-ФЗ (с изм. от с изм. от 4 марта 2013 г. №22-ФЗ) // Собрание законодательства Российской Федерации. - 1998. - №31. - Ст. 3824; часть вторая - Федеральный закон от 5 августа 2000 г. №117-ФЗ (с изм. от 4 марта 2013 г. №22-ФЗ).

.Брызгалин А.В. Судебная практика по налоговым и финансовым спорам. 2011 год / Под редакцией А.В. Брызгалина. - М.: Налоги и финансовое право, 2012. - 212 г.

.Брызгалин А.В., Головкин А.Н. и др. Договор и налоговый контроль (методы и приемы налоговых органов по проверке условий договора, проверке договора для целей налогообложения) / Под ред. А.В. Брызгалина. - М.: Налоги и финансовое право 2012. - 311 с.

.Васильева Ю.В. Правовые основы проведения налоговых проверок / Ю.В. Васильева // Налоги (журнал). - 2012. - №2. - С. 22-30.

.Гвоздкова К.В. Налогообложение доходов зарубежных фирм, не имеющих представительств в России // Российский налоговый курьер. - 2012. - №11.

.Гвоздкова К.Н. Налогообложение доходов представительств иностранных компаний // Российский налоговый курьер. - 2011.

.Горшкова Л.Л., Борисов Ю.К., Кудрявцева А.Л., Годунова Н.С. Комментарий к Налоговому кодексу Российской Федерации (частям первой и второй) / Под редакцией Л.Л. Горшковой. - М.: Система ГАРАНТ, 2013. - 354 с.

.Горячая линия: соблюдение процедур проведения мероприятий налогового контроля / К.В. Новоселов // Российский налоговый курьер. - №1-2. - 2012.

.Гуев, А.Н. Постатейный комментарий к Налоговому кодексу Российской Федерации: Часть первая: Разделы I-VII: Главы 1-20 / А.Н. Гуев. - Система ГАРАНТ, 2012.

.Евдокимов А.А. Налог на добавленную стоимость в международной торговле: Европейский союз // Сборник научных трудов: Финансово-кредитные отношения в современной России. / Под ред. В.В. Степаненко. - Саратов: Издат. центр СГСЭУ, 2011.

.Еналеева И.Д., Сальникова Л.В. Налоговое право России: Учебник / Л.В. Сальникова. - М.: Юстицинформ, 2013. - 423 с.

.Караханян С.Г., Баталова И.С. Налоговые проверки: проблемы, анализ, решение / С.Г. Караханян. - М.: Бератор-Паблишинг, 2012. - 189 с.

.Кискин В.В. Камеральные налоговые проверки / В.В. Кискин // Налоги (газета). - 2011. - №21. - С. 4.

.Лермонтов Ю.М. Практический комментарий к части первой Налогового кодекса Российской Федерации. Просто о сложном. - М.: Система ГАРАНТ, 2012. - 189 с.

.Нагорная Э.Н. Налоговые споры / Э, Н. Нагорная. - 2-е изд., перераб. и доп. - «Юстицинформ», 2012. - 295 с.

.Налоговый контроль в системе эффективного налогообложения / О.Ф. Пасько // Налоговый вестник. - №6. - 2013.

.Об использовании и эффективности автоматизированного камерального налогового контроля / Т.А. Бетина // Налоговый вестник. - №7. - 2013.

.Об организации налогового контроля / В.Б. Акаева // Налоговый вестник. - №2. - 2013.

В последние годы неоднократно появлялась информация о разработке законопроектов, авторы которых хотели заставить работодателей платить НДФЛ с доходов своих работников не по месту постановки на учет работодателя-налогового агента, а по месту жительства каждого сотрудника. Недавно ФНС высказалась резко против подобных идей.

Камеральная налоговая проверка

Одним из видов налогового контроля является камеральная проверка, проведение которой регламентируется ст. 88 НК РФ . Проводится проверка без участия налогоплательщика, проверяются те документы, которые он представил, и налогоплательщик может даже не знать о проводимой проверке. В то же время, если обнаружены ошибки в поданной отчетности, налоговый орган обязан об этом сообщить.

Правила проведения проверки

После того, как налогоплательщик предоставил установленную отчётность, начинает течение срок камеральной проверки - 3 месяца. При этом официального решения для проведения проверки не требуется, уведомление о проведении проверки налогоплательщику не направляется.

Если ошибок не выявлено, то налогоплательщику документы не направляются. Если же выявлены ошибки, то направляется требование о представлении пояснений или внесении исправлений.

Функция камеральной проверки - не просто проверка правильности уплаты налога, но и анализ информации. Детально правила проверки и регламент взаимодействия установлены Письмом ФНС России от 16.07.2013 N АС-4-2/12705 "О рекомендациях по проведению камеральных налоговых проверок" (далее — Рекомендации).

Так, если есть основания полагать, что налогоплательщик не уплачивает налог в полном объеме, а в рамках камеральной проверки невозможно проверить это в силу ограничений, установленных НК РФ, то данные вносятся в информационные ресурсы для планирования проведения выездных налоговых проверок (п. 1.13 Рекомендаций).

Если отчетность не представлена

Особенность в том, что камеральная налоговая проверка проводится только на основании документов, которые представлены в налоговый орган. Но если отчетности нет, можно ли провести камеральную проверку? Дело в том, что при камеральной проверке проверяют, в том числе, и предоставление отчётности. В базе налогового органа указано, в какие сроки и какая отчетность должна быть представлена каждым налогоплательщиком.

Что проверяют при камеральной налоговой проверке

Прежде всего вводятся данные и проводится автоматический контроль показателей. Кроме того, сопоставляются показатели текущей отчетности:

- с показателями отчетности предыдущего отчетного (налогового) периода;

- с показателями отчетности по другим видам налогов и бухгалтерской отчетностью.

Также проверяется достоверность на основании всей имеющейся информации, проводится анализ налоговой нагрузки, выручки, рентабельности, показатели сравниваются с показателями по аналогичным налогоплательщикам и с показателями, средними по отрасли, в случае значительного отклонения устанавливается причина расхождений.

Если обнаружены противоречия или ошибки, то направление требования о представлении пояснений является обязанностью налоговиков (п. 3 ст. 88 НК РФ).

При этом налогоплательщик вправе представить документы, которые подтверждают правильность составления отчетности (п. 4 ст. 88 НК РФ). Надо отметить, что, даже если налогоплательщик уверен в правильности своих данных или считает, что подавать пояснения не обязан, это надо сделать, так как в противном случае может быть применен штраф в размере 5 000 рублей (п. 1 ст. 129.1 НК РФ).

Например, несмотря на то, что индивидуальный предприниматель прекратил деятельность, налоговый орган вправе провести проверку представленной отчётности, и отказ ответить на пояснения и представить документы может повлечь негативные последствия.

Если представлена уточненная декларация

Налогоплательщик вправе, руководствуясь ст. 81 НК РФ , подать декларацию, в которой налоговые обязательства могут быть как увеличены, так и уменьшены. Это может быть уменьшение налога из бюджета в связи с применением налоговых вычетов или увеличением расходов. Может быть исправление ошибок и уменьшение вычетов, соответственно, увеличение суммы, уплачиваемой в бюджет. Ограничение на подачу уточнённых деклараций НК РФ не устанавливает, как и количество уточненных деклараций за один период.

Но надо учитывать, что после подачи каждой уточнённой декларации вновь начинается отсчет периода для камеральной проверки (п. 9.1 ст. 88 НК РФ).

При проведении выездной налоговой проверки достаточно часто организации и ИП подают уточненки, корректируя выявленные налоговым органом ошибки или, наоборот, намереваясь учесть расходы и вычеты, которые ранее не были учтены. В этом случае декларация проверяется в рамках выездной проверки, и результат проверки оформляется также в рамках выездной проверки (п. 3.5 Рекомендаций). Исключение - если в декларации заявлено о возмещении НДС или акциза.

Проверка бухгалтерской отчетности и сведений в декларации, а также других налоговых документов – называется камеральной проверкой. Проверку производят сотрудники налоговой инспекции, достоверно проверяя подлинность подающих документов. Вас интересует понятие "Камеральная проверка"? Что это такое, вам расскажет данная статья.

Процедура камеральной проверки

Для того чтобы провести камеральную проверку не нужно никакого специального разрешения. Она уже начнется во время приема отчетности. Вначале инспектор проверит, правильно ли заполнены реквизиты:

- Наименование фирмы и ИНН.

- Подписи и период, за который поддаются документы.

- Проверка арифметики и взаимоувязка разных форм.

- Правильность применения ставок налогов и льгот.

- Сопоставление отчетных данных с прошлогодними данными, проверяется информация о вас.

Для того чтобы порядок камеральной проверки во время отчетности был выполнен правильно, инспекторы имеют право требовать от вас дополнительные документы и сведения. Если были обнаружены ошибки, то налоговая инспекция должна провести пересчет налога, а не штрафовать.

Для пояснения некоторых вопросов, могут вызвать бухгалтера фирмы. Но ответственности за неявку нет.

Срок камеральной проверки

Есть общие правила (ст. 88 НК РФ), в которых указано, что на проверку предоставленной отчетности, инспекторам дается время в течение трех месяцев. Для обращения в суд, у инспекторов налоговой службы есть шесть месяцев.

Отсчет времени этого срока идет не с того периода когда составлялся акт, а с момента обнаружения нарушений. Если шестимесячный срок упущен, то наложить штрафные санкции на вас уже нельзя.

Как оформить результаты камеральной проверки

Если во время проверки отчета были обнаружены ошибки, то налоговая служба обязана уведомить вас об этом в течение трех рабочих дней. Далее она будет требовать от вас исправление документов. Время на внесения поправок дается не более пяти рабочих дней.

Вышесказанное относиться только к тем ошибкам, которые не повлекли за собой недоплату налогов. Если все же обнаружилась недоплата, инспекторы в течение десяти дневного срока выносят решение о привлечении предприятия к ответственности. Еще десять дней дается инспекторам на отправления вам требования об уплате штрафа, пени и поправки документов.

Точного ответа на вопрос: «Составлять ли инспекторам акт проверки или нет?» не имеется. Высший Суд РФ, полагает, что нет необходимости в составлении акта. Но другие арбитражные суды имеют другое мнение. Они считают, что инспекторы должны оформлять итоги камеральной проверки также как и выездные. Иначе происходит нарушение прав налогоплательщиков. Из этого следует, что если вы не были ознакомлены с актом о проверки, можете не спешить оплачивать штраф.

Можно ссылаться на определенные статьи Налогового кодекса РФ, в котором указано, что инспекция должна отправлять копию составленного акта налогоплательщикам.

Инспекция налоговой службы имеет полное право требовать от индивидуальных предпринимателей такие документы:

- Документы на использование налоговых льгот

- Обязательное приложение к декларации, не предъявленное вместе с ней (п.7).

- Документы, указывающие на право вычета по НДС

- Документы, которые заверяют основание для уплаты налога, связанные с употреблением природных ресурсов.

Отвечая на вопрос, что такое камеральная проверка, рассмотрим следующее:

Последствия камеральной проверки

Штраф могут наложить по следующим причинам:

- Вы не предоставили налоговую декларацию.

- Не была предоставлена бухгалтерская отчетность.

- Размер административного нарушения, составляет 300-500 рублей.

- Недоплата или неуплата налогов – 20 процентов от неоплаченной суммы.

Прочитав статью, вы узнали о том, что такое камеральная налоговая проверка. Надеемся, эта информация будет вам полезна в решении налоговых вопросов. Поскольку в этом деле необходимо быть вооруженным знаниями, чтобы не попасть в неприятную ситуацию. Ведь жить и работать необходимо в соответствии с законодательством, тогда все будет в порядке и без различных казусов. Желаем вам удачи в делах!

Согласно российскому законодательству налоговые органы обязаны проводить проверку деятельности физических и юридических лиц в установленные сроки. Один из видов контроля – камеральная налоговая проверка. Она проводится на основе отчетности, которую предоставляет налогоплательщик.

Главное отличие от других видов контроля – декларации юридического или физического лица проверяются по месту расположения налогового органа . Весь процесс длится до трёх месяцев с момента предоставления отчётности. За это время налоговики анализируют декларации и ищут возможные нарушения законодательных актов НК РФ. Камеральная проверка регламентируется 88 статьей Налогового кодекса.

Камеральная проверка является одним из самых частых видов контроля. Это обусловлено меньшими затратами на её проведение и высокой степенью автоматизации. С помощью неё можно охватить почти всех налогоплательщиков, тогда как выездные проверки проводятся лишь у четверти юридических лиц . Общая эффективность такого вида контроля повышается благодаря комплексному анализу всех показателей налоговой отчетности.

Камеральная проверка делится на четыре вида по направлениям:

- Формальная . Учёт наличия всех предписанных налоговых законодательством документов. Обязательно наличие необходимых подписей налогоплательщика и отметки о получении отчётности;

- Арифметическая . Контролируется подсчёт итоговых арифметических сумм в декларации;

- Нормативная . Анализируется правильность содержания документов согласно законодательным актам. Этот вид позволяет найти возможные нарушения в виде необоснованных затрат предприятия;

- Непосредственно камеральная . Заключительная проверка корреспонденции и суммы налога для внесения в госбюджет.

Сроки и место проведения

Крайний срок окончания проверки – три месяца от следующего дня после предоставления отчётности.

Налоговая не направляет налогоплательщику уведомлений о начале процесса.

Если во время анализа отчётности инспекция выявляет ошибки или неточности в декларации, она имеет право потребовать пояснений или внесения изменений в сам документ.

Если во время анализа отчётности инспекция выявляет ошибки или неточности в декларации, она имеет право потребовать пояснений или внесения изменений в сам документ.

Неявка налогоплательщика по требованию комиссии тянет за собой штраф в размере до 2000 рублей. Юридическое или физическое лицо может предоставить разъяснения в письменном виде, почтовой пересылкой или электронным письмом. В последнем варианте требуется поставить специальную электронную подпись. Пояснения нужно предоставить в течение 5 рабочих дней с момента ознакомления с требованиями налоговой.

В случае внесения определенных изменений в пакет документов, налогоплательщиком подается уточненная декларация . Инспекция имеет право потребовать этот документ в четырех случаях:

- Заявлена новая сумма НДС для выплаты;

- Поменялся порядок предоставления льгот;

- Хозяйственная деятельность налогоплательщика связана с пользованием природными ресурсами;

- Декларация по налогу на прибыль физических лиц подана инвестиционным товариществом.

Налоговые органы не имеют право выходить за рамки этих постановлений, требование предоставить другие документы незаконно. Подобные случаи должны рассматриваться в арбитражном суде, где вердикт, как правило, в пользу налогоплательщика.

Если юридическое или физическое лицо по уважительной причине не может предоставить уточненную декларацию, оно посылает письменное уведомление в налоговый орган. В течение 2 дней оно рассматривается руководством инспекции. За это время принимается решение о продлении сроков предоставления уточненной декларации.

Налоговики имеют право проверять хозяйственную деятельность предприятия или физического лица только за указанный в декларации период времени . Требования о предоставлении дополнительных документов не обоснованы законом. Однако, по результатам камеральной проверки может быть принято решение о проведении более глубокого анализа деятельности фирмы. Тогда проводится выездная проверка.

Во время камеральной налоговой проверки инспекция имеет право требовать необходимые документы от второй стороны. При этом запрещено повторное требование уже поданных деклараций, кроме двух случаев:

- Налогоплательщик предоставил подлинники, которые вскоре ему вернули;

- Переданные документы были уничтожены из-за непредвиденных и непреодолимых обстоятельств (стихийное бедствие, пожар, теракт и т. д.).

Эта процедура регламентируется 93 статьей НК РФ. Требования к проверяемой стороне подаются в письменной форме, электронным письмом или почтовой пересылкой . Пересланное по почте заказное письмо считается принятым через шесть дней после отправки.

Еще одна мера контроля – допрос свидетелей. Процесс и предпосылки к нему описаны в статье 90 НК РФ. Перед проведением допроса уполномоченное должностное лицо уведомляет свидетеля об ответственности за дачу ложных показаний. Уклонение от дачи показаний также является нарушением российского законодательства. Согласие свидетеля утверждается его подписью. Полученные сведения заносятся в протокол допроса. В случае нарушения требований свидетель несет налоговую ответственность, предусмотренную статьей 128 НК РФ.

После выявления серьезных нарушений, налоговая может провести экспертизу. Решение о её проведении принимается после постановления налогового органа. Затем составляется протокол об ознакомлении проверяемого лица с его правами во время экспертизы. Налогоплательщик имеет право:

- Подавать прошение о самостоятельном выборе эксперта;

- Потребовать разъяснения результатов экспертизы;

- Присутствовать лично во время проверки и давать объяснения эксперту;

В отдельных случаях налоговики могут привлечь переводчика для понимания иностранного языка или знаков глухонемого физического лица. За неправильный перевод или искривление сведений переводчик несет налоговую ответственность, предусмотренную статьей 129 НК РФ.

Последняя мера контроля – осмотр зданий, помещений и предметов хозяйственной деятельности проверяемого лица. Для законности процесса привлекаются понятые, налогоплательщик или его доверенное лицо и специалисты. При необходимости ведётся видеозапись действий налоговой инспекции.

Порядок проведения

Проверка начинается после подачи налоговой декларации проверяемой стороной. Документ отображает сведения о величине и источниках доходов, расходов, льготах и сумме налога, подлежащего выплате в госбюджет. Налоговая декларация может быть подана:

- Лично или через официального представителя;

- Заказным письмом по почте;

- Электронными каналами связи (факс, e-mail).

Последующая проверка проводится в несколько стадий :

- Контроль за полнотой и сроками предоставления документов по месту расположения налогового органа;

- Проверка правильности заполнения реквизитов;

- Арифметический анализ сумм, указанных в декларации;

- Анализ величины налога к уплате.

По итогам камеральной налоговой проверки руководством налогового органа выносится вердикт о соблюдении законодательных норм налогоплательщиком.

Если за время работы комиссии не было выявлено никаких нарушений, проверка завершается. Налоговики не обязаны уведомлять вторую сторону об отсутствии нарушений в её работе.

По итогам камеральной налоговой проверки руководством налогового органа выносится вердикт о соблюдении законодательных норм налогоплательщиком.

Если за время работы комиссии не было выявлено никаких нарушений, проверка завершается. Налоговики не обязаны уведомлять вторую сторону об отсутствии нарушений в её работе.

Второй вариант менее благоприятен. При выявлении нарушений налогового законодательства в течение десяти дней после завершения контроля составляется акт камеральной проверки. Его структура указана в статье 100 НК РФ. В акте указываются выводы процедуры и конкретные нарушения в действиях проверяемой стороны. В течение пяти дней документ доставляется до проверяемого юридического или физического лица.

Если налогоплательщик возражает фактам, представленным в акте, он в праве подать письменные возражения в налоговый орган. В таком случае, он обязан прикрепить документы, которые обосновывают возражения. Сделать это нужно не позднее пятнадцати дней с момента получения результатов проверки.

Важно! Несмотря на отсутствие законодательных норм для продления камеральной проверки, Минфин России указал на возможность расширения срока процесса еще на один месяц.

Привлечение к ответственности за нарушение налогового законодательства происходит через десять дней после вручения соответствующего акта второй стороне. Оно может быть обжаловано через подачу апелляционной жалобы.