Получить имущественный налоговый вычет имеет право каждый гражданин РФ, отдающий государству часть денежных средств от своих доходов. Вы можете вернуть 13% от стоимости жилья независимо от того, за свои деньги оно было куплено или посредством привлечения кредитных средств. Для получения этой льготы нужно подготовить пакет документов и справок. Какие документы нужны для возврата 13 процентов с покупки квартиры за свои деньги или в ипотеку мы расскажем в этой статье. и какие особенности предусматривает данная процедура мы рассказывали в отдельном обзоре.

Перечень документов, необходимых для возврата налога за квартиру будет немного отличаться в зависимости от того, как именно была приобретена недвижимость. В случае покупки жилья в ипотеку Вы можете получить основой налоговый вычет и вычет по ипотечным процентам . В принципе, эти два вычета на предусматривают существенных отличий, тем не менее некоторые нюансы все-таки есть, поэтому мы рассмотрим оба варианта по отдельности. Также следует уделить внимание списку документов, необходимых для получения налогового вычета на квартиру через работодателя. Чтобы не тратить время зря сразу переходите к интересующему Вас варианту.

- Важно

При подаче в налоговую инспекцию копий документов, подтверждающих право на налоговый вычет, необходимо иметь при себе их оригиналы для проверки инспектором ФНС.

Какие документы нужны для возврата налога за квартиру

Обратите внимание на то, что ниже пойдет речь о получении налогового вычета с квартиры, купленной за счет собственных сбережений. Мы не будем вдаваться в условия предоставления данной льготы и нюансы непосредственно самой процедуры получения вычета. Об этом Вы можете узнать из отдельных статей. Цель данного обзора рассказать Вам, какие документы нужны для возврата 13 процентов с покупки квартиры. Поэтому не будем загружать Вас дополнительной информацией, которая, возможно, в данный момент в вашем случае не актуальна.

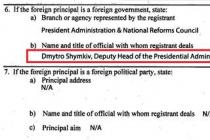

Для получения налогового вычета с покупки квартиры потребуются следующие документы:

- Копия ИНН;

- Договор о купле-продаже;

- Копии платежных документов, подтверждающих расходы при приобретении квартиры (например, банковские выписки о перечислении денег на счет продавца или расписка в получении денег);

- Справка по форме 2-НДФЛ.

Это полный перечень документов, которые потребуются для возврата 13% с покупки квартиры. Наверняка, у многих читателей остались вопросы касательно получения некоторых из приведенных докторантов. В связи с этим рассмотрим данный вопрос более подробно. Начнем с заявления. Готовый шаблон можно скачать с интернета и заранее заполнить, либо сделать это в налоговой инспекции при сдаче документов.

Также многих интересует, как заполнить налоговую декларацию по форме 3-НДФЛ и где получить справку 2-НДФЛ. Обо всем этом мы уже писали в предыдущих обзорах. Заполняется декларация 3-НДФЛ на основе 2-НДФЛ, поэтому в первую очередь рекомендуем получить эту справку . Сделать это в бухгалтерии работодателя или через интернет. Второй вариант гораздо удобнее. читайте в отдельной статье. Заполнить декларацию 3-НДФЛ тоже можно через интернет, а вернее в личном кабинете налогоплательщика. Как это сделать . Правда, для этого потребуется электронная подпись. Если таковой нет, то скачайте образец декларации в интернете.

- Важно

Налоговый вычет не будет предоставлен, если истек трехлетний период с года, в котором была куплена квартира.

Какие документы нужны для возврата 13% с процентов по ипотеке

Огромные цены на недвижимость вынуждают многих россиян прибегать к ипотечному кредитованию. Если Вы купили квартиру за кредитные средства, то у Вас тоже есть право на налоговый вычет. Причем помимо основного вычета Вы также можете получить вычет по ипотечным процентам. Какие документы нужны для возврата 13 процентов с покупки квартиры в ипотеку мы рассказали выше. Пакет документов будет таким же, как и в случае приобретения квартиры за свои деньги. А вот при получении вычета по ипотечным процентам изменения есть.

Для получения вычета по ипотечным процентам нужны следующие документы:

- Копия всех страниц паспорта гражданина РФ;

- Копия ИНН;

- Заявление о получении имущественного налогового вычета в свободной форме;

- Свидетельство о государственной регистрации права на квартиру;

- Договор о купле-продаже;

- Ипотечный договор;

- График погашения кредита и уплаты процентов;

- Копия свидетельства о браке (при наличии);

- Письменное заявление о договоренности участников сделки о распределении размера вычета между супругами (если квартира куплена в совместную собственность);

- Налоговая декларация по форме 3-НДФЛ;

- Справка по форме 2-НДФЛ.

Образец заявления на возврат 13% с покупки квартиры можно скачать в интернете. Также Вы можете заполнить заявление непосредственно при посещении ФНС. Для экономии времени рекомендуем . Что касается декларации 3-НДФЛ и справки по форме 2-НДФЛ, то по этим документам тоже есть отдельные материалы на нашем сайте. В принципе, с этим проблем возникнуть не должно. Справка 2-НДФЛ выдается работодателем и на её основании заполняется декларация 3-НДФЛ.

Скачать образец декларации можно в интернете.

Какие документы нужны для возврата 13 процентов с покупки квартиры через работодателя

Согласно налоговому кодексу налогоплательщик вправе выбрать один из двух способов получения возврата 13% за покупку жилья. Самый распространенный вариант предусматривает обращение в ФНС с целью получения выплаты, сумма которой будет равна уплаченным за год налогам. Также можно получить налоговый вычет через работодателя. Этот вариант означает, что Вы будете получать зарплату полностью, без удержания налогов. Вычет при обращении к работодателю предусматривает необходимость сбора тех же документов, что и при получении вычета в налоговой.

Однако в 2014 году правовая сторона рассматриваемого вопроса расширилась законом от 23 июля 2013 года N 212-ФЗ . Процедура получения вычетов за жилье, право на которое возникло после 2014 года, содержит определенные изменения, нежели если вы стали собственником в 2013 году.

Следует отметить, что годом приобретения недвижимости является дата на документе – выписке из ЕГРН или свидетельстве (купля-продажа), акте приема-передачи (долевое строительство).

Пример 1 . Ярославцев Д.В. в 2012 г. заключил договор с застройщиком. В 2013 г. он подписал акт передачи квартиры. В 2016 г. гражданин донес все документы до органа по регистрации и получил выписку из ЕГРП. По правилам какого года Ярославцев Д.В. может рассчитывать на вычет?

Окончательный документ собственник получил после 2014 года, однако поскольку речь идет о новостройке, право возникло уже на момент подписания передаточного акта. Значит, сумма компенсации должна быть рассчитана по старым правилам, и Ярославцев вернет 13% от понесенных расходов единственный раз, даже если эта величина не достигнет предельного размера.

О том, кто имеет право на получение вычета мы писали .

Возврат налога при покупке квартиры: максимальная сумма возврата

Для начала выясним, с какой суммы можно получить налоговый вычет при покупке квартиры. Законом установлена максимальная стоимость недвижимости, за которую возможно возвратить часть средств 2 миллиона .

Умножив эту величину на 13 %, получается максимальная сумма возврата подоходного налога при покупке квартиры, подлежащая выплате от государства.

Максимальная компенсация = 2 млн р. * 13 % = 260 000 р.

Сумма вычета = Рыночная стоимость недвижимости * 13 %, но ≤260 000 р.

Еще поговорим о том, с какой суммы выплачивается . Ограничение цены квартиры в 2 млн р. говорит о том, что если жилье имеет цену в 5 или 10 млн руб., то максимальная сумма возврата налога за покупку квартиры все равно равна 260 000 рублей.

Более детально о том, как вернуть 13% от налога, можно ознакомиться , а о том, как рассчитать сумму налогового вычета читайте .

Особенности расчета при покупке в ипотеку

Если с основной стоимостью жилья возникла тенденция восполнения средств, то в ипотечных займах закон 2014 г. вводит ограничение по возврату налога .

Выясним, какой максимальный налоговый вычет при покупке квартиры до изменения в НК:

Вычет за ипотеку = Сумма переплат*13%, не ограничено.

Теперь узнаем, с какой суммы возвращают 13 процентов при покупке квартиры после изменения в НК:

Вычет за ипотеку = Сумма переплат*13%, ≤390 000 рублей.

Поскольку зачастую кредиты большие, а возможность компенсации ограничена, то здесь закон не сыграл нам на руку.

Пример 2 . Семья приобрела квартиру за 6 000 000 р. в ипотеку. Заемные средства составляют 2 800 000 р. Выгода банка в течение всего 10-летнего периода кредита 2 000 000. С какой суммы возвращают 13 процентов при покупке квартиры?

С максимальной цены жилья в 2 млн. рублей можно вернуть деньги. Поэтому вместо 6 млн руб. в расчетах будет участвовать предельно допустимая величина. Наибольшая сумма, с которой возвращаются проценты за участие банка – 3 000 000 рублей. Поэтому вся величина займа будет задействована в получении компенсации.

Вычисляем, с какой суммы возвращается налог при покупке квартиры: 2 000 000 + 2 800 000 = 4 800 000 — сумма, с которой будет возвращаться компенсация.

Максимальная сумма налогового вычета при покупке квартиры=4 800 000 * 13% = 624 000 р., из которых 364 000 – подлежит возврату за выгоду банка.

Сумму в 260 000 рублей можно получить в один момент, даже если 2 миллиона или часть из них – заемные средства, а также при условии доходов, способных обеспечить необходимую сумму подоходного налога за один, два или три года. Однако выплаты с процентов по кредитованию получится оформить только по мере их уплаты банку, то есть в течение всего срока займа.

Пример 3 . Жилье куплено в 2013 году. Рыночная цена 8 500 000 р., переплата – 5 000 000 р., заемных средств – 6 500 000 рублей. Как рассчитывается выплата в таком случае и с какой суммы можно вернуть 13 процентов от покупки квартиры?

Вычет от цены = 260 000 рублей от предела в 2 млн.

Вычет за кредит = 5 000 000*13%=650 000 руб.

Общая стоимость = 910 000 руб.

С какой суммы можно вернуть налог с покупки квартиры в ипотеку? По ипотечным средствам можно получить вычет только единожды, даже если возврат меньше 390 000 р

.

О том, сколько процентов можно вернуть с приобретения в ипотеку, читайте .

Возможно ли получить вычет второй раз?

До 2014 года вычет имел однократный характер . То есть если льгота равна, скажем, 130 000 рублей, то больше человек не имеет права претендовать на средства, несмотря на то, что максимальный налоговый вычет с покупки квартиры не исчерпан.

Если право возникло после 2014 года, вводится понятие . Но как же так, если компенсация предусмотрена только один раз в жизни?

В настоящее время, при возврате 130 000 р., человек может рассчитывать на льготы до тех пор, пока не будет достигнут максимальный вычет за покупку квартиры.

Пример 4 . Перепелкин Иван Сергеевич оформил право на квартиру в 2016 году. Цена недвижимости составила 1 500 000 рублей. С какой суммы в его случае?

Максимальная сумма вычета при покупке квартиры = 1 500 000 * 13% = 195 000 рублей от конкретно этой квартиры.

Но поскольку Иванов П.С. не исчерпал свой лимит в 260 000 руб., то, за последующую недвижимость он может вернуть еще 65 000 руб., повторно подавая на льготу.

Используя льготу, можно вернуть 260 000 рублей при покупке квартиры наличными и 390 000 в ипотеку. Эти средства полежат выдаче каждому гражданину единственный раз в жизни, но при условии официальных доходов.

Подробнее о получении налогового вычета во второй раз мы писали .

Подведем итоги , с какой суммы налоговый вычет при покупке квартиры в следующем видео:

Покупка квартиры - дело не только приятное, но и весьма затратное. Ведь стоимость жилья на сегодняшний день такова, что далеко не каждый человек может себе позволить такое приобретение. Обычно, сумму, требующуюся на покупку квартиры, люди собирают не один год, а иногда и случается, что приходиться брать ипотеку или просить рассрочку. Поэтому всегда приятно знать, что вы можете получить обратно часть потраченных денежных средств, например, воспользовавшись возможностью возврата 13 процентов.

Как мы все знаем, с нашей заработной платы регулярно отчисляется подоходный налог, те самые пресловутые 13 процентов. Именно с этой суммы, которую ежемесячно отчисляет наш работодатель

(или мы сами), и будут возвращаться 13 процентов от покупки квартиры.

Как мы все знаем, с нашей заработной платы регулярно отчисляется подоходный налог, те самые пресловутые 13 процентов. Именно с этой суммы, которую ежемесячно отчисляет наш работодатель

(или мы сами), и будут возвращаться 13 процентов от покупки квартиры.

Правильное название такого возврата денег на наш счет - имущественный налоговый вычет от покупки жилой площади (квартиры или дома). Каждый гражданин России единожды в жизни может воспользоваться этой возможностью , и вернуть часть затраченных на покупку жилья средств. Правда, вернуть всю сумму целиком не получиться. Как и любой процесс связанный с налогами и сборами, этот имеет ряд ограничений и правил. Теперь рассмотрим, как просто и быстро получить долю от суммы покупки вашей новой квартиры.

Правила получения налогового вычета

Итак, существует ряд правил, с которыми лучше ознакомиться заранее, то есть прежде,чем вы начнете процесс возвращения 13 процентов за приобретенную квартиру.

Теперь, когда вы знаете все тонкости, вы должны задаться вопросом как получить положенные 13 процентов от покупки квартиры.

Какие документы необходимо собрать?

Итак, вы совершили сделку купли-продажи и теперь являетесь владельцем собственной квартиры. Пришло время, когда вы можете заняться возращением части потраченных средств. Что вам следует сделать? Как получить положенные 13 процентов от покупки квартиры? Читайте инструкцию.

- Лица, у которых имеется доход, официально подтвержденный документами, попадающий под НДФЛ.

- Лица, не достигшие восемнадцати лет, доход которых получает один из родителей.

- Работающие пенсионеры, имеющие официальный заработок, из которого выплачиваются налоги.

Граждане, являющиеся индивидуальными предпринимателями, безработными, а также юридические лица право на возмещение части средств недвижимости не имеют .

Работодатель или налоговая инспекция?

Подоходный вычет может быть произведен двумя способами. Первый – через работодателя, второй – через налоговую службу. Разница между ними невелика, однако есть свои нюансы и в том, и в другом случае. Рассмотрим их подробнее.

Самым популярным и простым способом является первый – у работодателя.

Имущественный вычет можно получить только у одного работодателя. Поэтому если у вас две работы, то стоит выбрать ту, с которой получить вычет будет выгоднее.

Схема возмещения через работодателя

Первый шаг

Первый шаг

Обратиться в налоговую и получить справку, которая доказывает, что вы относитесь к категории граждан, имеющих право на получение требуемого вычета. Обязательно необходимо указать наименование счета в заявлении на возврат, свои персональные данные.

Второй шаг

Полученную справку необходимо предоставить работодателю. Вместе с ней потребуют следующие документы:

- свидетельство регистрации квартиры;

- договор, отражающий покупку квартиры;

- акт передачи объекта;

- заявление у работодателя.

Кроме этого необходимо предоставить расписку, в которой отражен акт передачи денежных средств. Если оплата осуществлялась безналичным способом, то предоставьте ксерокопию сберкнижки продавца с указанием счета перечисления.

Данный список документов является базовым, однако, некоторые регионы могут иметь свой перечень. Уточняйте этот вопрос у работодателя.

Третий шаг

Пишем заявление на возврат подоходного налога. Образец подобного заявления можно сказать .

Получение в налоговой инспекции

Второй вариант не сильно отличается от первого, но в нем есть ряд сложностей, к которым стоит подготовиться.

Весь перечень документов для имущественного вычета стоит предоставлять в ту налоговую инспекцию, по месту которой вы прописаны.

Итак, при обращении в налоговую инспекцию вы обязаны предоставить:

- паспорт;

- декларацию 3-НДФЛ, в которой особое внимание обратите на КБК для возврата НДФЛ, он должен быть следующим: 182 1 01 02010 01 1000 110;

- справку от работодателя формы 2-НДФЛ (если в течение года место работы изменилось, справку необходимо взять у предыдущего работодателя);

- реквизиты банка и номер счета, на который будут перечислять вычеты при одобрении заявления.

Обязательным пунктом в перечне документов является предоставление правоустанавливающих документов, подтверждающих акт передачи денег и приема квартиры.

Имущественный возврат срок давности не имеет. Вы можете обращаться за вычетом в любое время.

Собрав документы, вы должны написать заявление на требование о вычете подоходного налога. После этого работники инспекции будут рассматривать ваше дело, то есть проводить камеральную проверку. Срок данной проверки – до трех месяцев.

После рассмотрения предоставленных документов инспекция может либо одобрить вычет, либо отказать. В случае же одобрения денежные средства по вычету перечисляются на указанный банковский счет в течение одного месяца. Когда деньги поступят на р/с, дело по возмещению средств с покупки квартиры закрывается.

Составление декларации

Декларация 3-НДФЛ – обязательный документ, который отражает право на получение имущественного вычета. Его заполнение начинается с титульного листа. В соответствующие графы бланка необходимо внести все имеющиеся сведения, начиная от персональных данных и заканчивая ИНН. Если декларация заполняется впервые, то в графе кода следует проставить цифру «0». Код ИФНС можно узнать, либо непосредственно позвонив в отделение, либо на сайте ФНС.

Декларация 3-НДФЛ – обязательный документ, который отражает право на получение имущественного вычета. Его заполнение начинается с титульного листа. В соответствующие графы бланка необходимо внести все имеющиеся сведения, начиная от персональных данных и заканчивая ИНН. Если декларация заполняется впервые, то в графе кода следует проставить цифру «0». Код ИФНС можно узнать, либо непосредственно позвонив в отделение, либо на сайте ФНС.

Следующий «Лист А» предназначен для отражения доходов. В эти графы необходимо внести сведения из справки 2-НДФЛ. Далее заполняем «Лист Д», указывая код объекта. Ставите цифру 1, если вы приобретаете жилой дом, цифру 2 – если квартиру, цифру 3 – если комнату, цифру 4 – долевая собственность.

Проблемы по заполнению декларации начинаются с вопросов «как заполнить графу вычета» и «как произвести расчет». Сделать расчет правильно поможет следующая формула:

СВ= (Ц — 2млн. рубл) * 13%, где

- СВ – сумма вычета;

- Ц — стоимость недвижимости.

Максимальный вычет составляет 260 000 руб, это в случае, если вы купили квартиру за 2 млн. руб. и выше. Если цена квартиры менее 2 млн. руб., то расчет производится по указанной выше формуле.

Пример 1

В 2015 году Ромашова А.А. купила квартиру за 1 850 000 руб.

Расчет будет выглядеть следующим образом.

Сумма вычета = 1 850 000 * 13% / 100% = 240 500 руб.

Пример 2

Супруги Нефедовы приобрели в 2013 году квартиру за 4 млн руб. в совместную собственность. За 2013 год Нефедов А.А. заработал 2,5 млн.руб. Нефедова Н. В. не работала.

Расчет налога распределяется в любых долях, то есть налог может быть распределен 100% вычетом на Нефедова А.А. или на него и жену. Но так как Нефедова Н.В. не работала, логичнее вычет учесть на Нефедова А.А. При этом за 2013 год сумма вычета будет составлять только 260 000 руб., так как стоимость квартиры больше 2 млн. рублей.

Если вы не знаете, как заполнить 3-НДФЛ, то лучше обратиться к профессионалам.

Наименование счета в заявлении

На реквизит следует обратить особое внимание, ведь именно на этот счет будут перечислены денежные средства.

Физическому лицу следует указать номер текущего (личного) счета.

С депозитным счетом могут быть проблемы, поскольку не по всем депозитным счетам возможен прием средств от третьих лиц.

Но если возможность приема средств указана в договоре, и нет риска получить выплату с большой задержкой, то смело можно поставить номер депозитного счета.

Налоговая инспекция в течение установленного законом времени обязана произвести перечисление на р/с. Сроки могут варьироваться от двух до четырех месяцев. Большее количество времени будет занимать камеральная проверка документов по делу. Как только будет получено одобрение от налоговой, деньги поступят на счет.

Отказ инспекции в вычете

Отказать в налоговом вычете инспекция может по нескольким причинам, среди которых самые распространенные – это использование имущественного вычета ранее, незаконное приобретение недвижимости, неправильное заполнение декларации и прочее.

Алгоритм действий при отказе:

Шаг 1. Обсуждаем акт проверки. Выясняем, по каким причинам отказали. Если после рассмотрения дела, есть претензии в налоговую о возврате, если вы не согласны с принятым решением, то в течение одного месяца можно заявить о возражении с вашей стороны.

Шаг 2. Если разбирательство в «местной» налоговой не принесли результатов, то пишем жалобу в вышестоящую налоговую службу. Это региональное управление. Если вы не напишете туда жалобу, то не сможете дальше отправляться в суд.

Шаг 3. Суд. После того как вам придет ответ из вышестоящей налоговой службы, и если он снова отрицательный, а вы уверены в своей правоте, то смело можете обращаться в суд. Перед подачей иска придется заплатить госпошлину, которая может варьироваться в зависимости от вашего требования. Таким образом, можно получить причитающийся вам налоговый вычет в судебном порядке.

Порядок возврата 13 процентов — подробнее на видео

Кто имеет право на возврат, как быстро можно выполнить эту процедуру и что именно нужно делать, чтобы вернуть подоходный налог в 13%? Ответы на все эти вопросы смотрите ниже.

Многие новоселы слышали о возможности возврата 13 процентов с покупки квартиры, но далеко не все понимают, каким образом и какую конкретно сумму можно получить после приобретения жилья.

А между тем эта сумма носит название имущественный налоговый вычет, и по своей сути является неплохим способом дополнительной экономии средств. Плюс к этому эта схема реально работает, нужны лишь небольшие знания и инструкции, что и как нужно сделать.

Процедура возврата процента появилась в 2001 году, с тех пор она постоянно совершенствуется, но принципы остаются неизменны.

В этой статье мы обсудим:

- кто и какие деньги может вернуть от государства;

- в каком количестве;

- где и как это происходит;

- что для этого нужно.

На самом деле речь идет не о какой-то «премии» от государства. Вам предоставляется возможность вернуть определенную сумму подоходного налога (или НДФЛ), который вы отдаете в бюджет. Отсюда сразу вытекает первое условие получение имущественного вычета – вы должны платить налоги по ставке 13%, а, значит, должны иметь официальный заработок. Более подробно о том, кому положен, а кому нет возврат, можно прочитать .

Имеет значение и то, чем вы оплачиваете покупку. В процессе расчета имущественного вычета не будут учитываться суммы, которые не облагаются налогом в 13%. Так, если молодая семья вкладывает в квартиру материнский капитал или любое другое социальное пособие, возвращать будет нечего.

А вот если покупатели оформляют ипотеку, государство предоставляет возврат дополнительных 13% от фактической переплаты по кредиту. В этом речь идет .

Считаем сумму

Разница в стоимости жилья в зависимости от региона и населенного пункта колоссальна. Например, если в Нижегородской области за 1 500 000 р можно купить дом, то в Санкт-Петербурге за эти деньги вы не купите даже квартиру на окраине.

Разница в стоимости жилья в зависимости от региона и населенного пункта колоссальна. Например, если в Нижегородской области за 1 500 000 р можно купить дом, то в Санкт-Петербурге за эти деньги вы не купите даже квартиру на окраине.

Несмотря на это, государство ввело ограничение на максимальную сумму, с которой можно оформить вычет – 2 000 000 р. Фактически покупатель может получить на руки не более 260 000 р (это 13% от 2 млн р).

При покупке жилплощади в ипотеку «потолок» равняется 3 000 000 р. Эта сумма добавляется к вычету за квартиру.

В случае если вы приобретаете собственность на сумму меньшую, чем 2 млн р, право на повторный вычет за вами сохраняется.

Пример . Некий гражданин Плюшкин купил квартиру в городе Н за 700 000 р. Он оформляет возврат налога на сумму 700 000 р *13% = 91 000 р. Через некоторое время Плюшкин приобретает еще одну квартиру за 1 750 000 р. С этой покупки у него есть право вернуть налог с оставшейся суммы 2 000 000 – 700 000 = 1 300 000 р., и получит он еще 169 000 р.

Существует еще одно ограничение, о котором должны знать новоселы. Единовременно вы не можете получить возврат на сумму больше, чем общий налог, уплаченный вами за предыдущий год. Попробуем разобрать на примере.

Пример . Пусть гражданин Плюшкин получает зарплату 20 000 р. За год он выплатит в бюджет 20 000 * 13% * 12 месяцев = 31 200 р. Теперь (за прошедший год), независимо от стоимости квартиры, он вернет вычет только на 31 200 р. Оставшийся налог собственник будет оформлять заново в следующем налоговом периоде и так дальше, пока не получит сумму полностью.

Где можно получить деньги

Имущественный вычет оформляется двумя путями. Первый способ позволяет получить всю сумму разом. По окончании налогового периода, в котором приобретена собственность (т. е. календарного года), вы подаете документы в налоговую инспекцию. В случае положительного решения вам начисляется вычет полностью.

Имущественный вычет оформляется двумя путями. Первый способ позволяет получить всю сумму разом. По окончании налогового периода, в котором приобретена собственность (т. е. календарного года), вы подаете документы в налоговую инспекцию. В случае положительного решения вам начисляется вычет полностью.

Во втором случае ждать не придется. Те же самые документы, исключая декларацию 3-НДФЛ, подаются в ту же налоговую. Как результат вы получаете уведомление, подтверждающее право на имущественный вычет. С этим документом вы обращаетесь к работодателю, и с момента подачи заявления с вас перестанет взиматься НДФЛ при расчете зарплаты.

Так будет увеличен ваш ежемесячный доход до тех пор, пока общая сумма не достигнет той, на которую вы оформили возврат. Но, если вы не успели получить всю сумму за текущий год, помните, что в следующем периоде необходимо заново оформить документы и представить их работодателю.

Оформляем документы

Вы обращаетесь в налоговые органы по месту вашей прописки. Инспекция оставляет за собой право в течение трех месяцев проверить корректность ваших данных, и уже потом заказным письмом уведомляет вас о результате. Если принято положительное решение, в течение месяца вы получаете возврат, или еще раз обращаетесь в инспекцию, чтобы забрать уведомление для работодателя.

Не пугайтесь, даже если вы ни разу не сталкивались с налоговой инспекцией. Процедура оформления имущественного вычета отработана сотрудниками до мелочей. Ко всему прочему, в список входят только обязательные документы, а ограничения затрагивают немногих.

Если Вам нужна персональная консультация или помощь в составлении налоговой декларации. А также совет, как можно получить максимальный вычет, на нашем сайте.