Нередко у работодателей возникают сомнения - что делать в ситуации, когда на работу принимали иностранца, а увольнять приходится уже гражданина России? Порой случаются ситуации, когда за время осуществления трудовой деятельности у работника несколько раз менялся статус: принимали по РВП, потом он оформил вид на жительство, а через какое-то время получил российский паспорт.

При приеме на работу в миграционный орган в соответствии с законом предоставили уведомление о заключении трудового договора с гражданином иностранного государства. Что же делать в случае его увольнения?

Для юристов нашего агентства сомнений в ответе на этот вопрос не возникало - уведомлять не нужно! Федеральный закон 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации» содержит четкую формулировку:

«Работодатель или заказчик работ (услуг), привлекающие и использующие для осуществления трудовой деятельности иностранного гражданина, обязаны уведомлять территориальный орган федерального органа исполнительной власти в сфере миграции в субъекте Российской Федерации, на территории которого данный иностранный гражданин осуществляет трудовую деятельность, о заключении и прекращении (расторжении) с данным иностранным гражданином трудового договора или гражданско-правового договора на выполнение работ (оказание услуг) в срок, не превышающий трех рабочих дней с даты заключения или прекращения (расторжения) соответствующего договора».

Из указанной нормы следует, что обязанность уведомлять миграционный орган о расторжении трудового договора возникает при расторжении трудового договора с иностранным гражданином. Если во время работы в организации иностранный работник приобретал российское гражданство, то в момент увольнения указанная норма на его работодателя больше не распространялась, и уведомлять миграционный орган не следовало.

Это казалось абсолютно понятным и, на наш взгляд, не нуждалось в дополнительных комментариях. Однако, как выяснилось, отдельные государственные органы считали иначе.

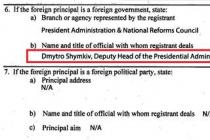

Благодаря индивидуальному предпринимателю из Новокузнецка Кучеренко А.И., который(ая) в борьбе за защиту своих прав дошел (дошла) до Верховного суда Российской Федерации, выяснилось, что не только надзорные органы, но и судебные инстанции на городском и областном уровнях снова и снова белое принимали за черное.

И только Верховный Суд РФ в своем Постановлении устранил все сомнения:

«Установление законодателем обязанности работодателя, привлекающего и использующего для осуществления трудовой деятельности иностранного гражданина уведомлять территориальный орган федерального органа исполнительной власти в сфере миграции в субъекте Российской Федерации, на территории которого данный иностранный гражданин осуществляет трудовую деятельность, о заключении и прекращении (расторжении) с данным иностранным гражданином трудового договора направлено на обеспечение выполнения указанным органом исполнительной власти своих полномочий по осуществлению миграционного контроля за трудовой деятельностью иностранных граждан.

Поскольку на момент расторжения заключенного с ним трудового договора Норматов Б. приобрел гражданство Российской Федерации, вследствие чего утратил статус иностранного гражданина, отпала необходимость осуществления миграционного контроля за его трудовой деятельностью.

Следовательно, у Кучеренко А.И. отсутствовала обязанность уведомлять территориальный орган федерального органа исполнительной власти, уполномоченного на осуществление функций по контролю и надзору в сфере миграции, о расторжении заключенного с Норматовым Б. трудового договора».

Верховный Суд отменил решения судов нижестоящих инстанций и прекратил производство по делу об административном правонарушении в связи с отсутствием события правонарушения.

Второй раз в этом году мы выражаем признательность Верховному Суду Российской Федерации. Сегодня наш герой - судья Меркулов В.П. Уважения заслуживает и действия индивидуального предпринимателя Кучеренко А.И. за своё упорство и стремление к объективности.

Справедливости ради надо сказать, что пострадавшая сторона сама дала повод на совершение неправомерных действий со стороны надзорных органов, направив уведомление на пятый рабочий день после расторжения трудового договора, в то время как его не надо было подавать вообще. Очевидно, что миграционные органы уцепились за факт нарушения срока подачи уведомления, что и указали в постановлении по делу об административном правонарушении, но их замысел никоим образом не оправдывает их действия.

Представим такую ситуацию: гражданин другого государства, трудоустроившийся у нас как иностранный работник, спустя какое-то время получает российское гражданство. Кстати, после вхождения Крыма в состав Российской Федерации такие ситуации не редкость. Что требуется от работодателя?

Нужно ли как-то переоформлять такого работника, вносить изменения в его трудовой договор, уведомлять государственные органы? Попробуем разобраться.

Гражданин Российской Федерации по определению не является иностранным работником. И тот факт, что российское гражданство сотрудник получил уже после поступления на работу, не имеет в данном случае никакого значения.

Когда придется менять трудовой договор:

Очевидно, что со дня получения российского гражданства на работника не распространяются особые правила осуществления трудовой деятельности на территории РФ, которые предусмотрены для иностранцев, прибывших в нашу страну в визовом или безвизовом порядке. В частности, такому работнику не нужно получать новое разрешение на работу, если срок действия прежнего истек. Он продолжает трудиться даже при отсутствии такого разрешения.

Но какие действия должен предпринять работодатель в связи с получением иностранным работником российского гражданства? И должен ли он вообще что-то делать?

Эта ситуация не регламентируется ни трудовым, ни миграционным законодательством. При этом закон не возлагает на работодателя никаких дополнительных обязанностей, связанных с получением иностранным работником российского гражданства.

После получения российского гражданства сотрудник нашел новую работу и уволился из нашей компании по собственному желанию. На момент прекращения трудовых отношений он уже не имел статуса иностранного работника, но мы все равно решили уведомить о его уходе ФМС России и службу занятости населения. Правильно ли мы поступили?

Нет ничего страшного в том, что такие уведомления были направлены в органы ФМС России и службы занятости населения. Хотя, полагаем, эта мера и была излишней.

Согласно п. 9 ст. 13.1 Федерального закона от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации» (далее – Закон об иностранцах) работодатель обязан уведомить ФМС России и службу занятости о расторжении трудового договора с иностранным работником, прибывшим в РФ в порядке, не требующем получения визы, и имеющим разрешение на работу. Очевидно, что данное правило не распространяется на случаи увольнения граждан РФ, пусть даже они принимались на работу как иностранцы.

В случае проверки работодатель легко может подтвердить факт получения иностранным работником российского гражданства, сославшись на данные в его личном деле. Пожалуй, единственное, что нужно сделать в ситуации, когда иностранный сотрудник получает российское гражданство, – это внести некоторые изменения в его трудовой договор в части сведений о работнике.

Внесение изменений в трудовой договор

Согласно ст. 57 Трудового кодекса РФ в трудовом договоре помимо условий, о которых договорились стороны, указываются общие сведения о работнике: его фамилия, имя и отчество, а также сведения о документах, удостоверяющих личность. Со временем, если возникает необходимость, эти сведения могут уточняться.

Так, нужно иметь в виду, что иностранному гражданину после получения российского гражданства выдается паспорт – основной документ, удостоверяющий личность гражданина РФ. Соответственно, в трудовом договоре нужно будет указать данные нового паспорта.

Как правильно дополнить трудовой договор сведениями о новом паспорте работника?

Согласно ч. 3 ст. 57 ТК РФ все недостающие данные вносятся непосредственно в текст трудового договора. Следовательно, если сведения о работнике изменяются, новые можно вписать в трудовой договор без заключения каких-либо дополнительных соглашений. Тем более что эти изменения не зависят от желания работодателя и не требуют согласования. Единственное, что нужно учесть: недостающие сведения должны вноситься в оба экземпляра трудового договора – и в тот, что хранится у работодателя, и в выданный работнику.

Впрочем, не будет большой ошибкой и заключить дополнительное соглашение об изменении паспортных данных работника. В этом случае, кстати, не нужно будет ждать, пока сотрудник принесет свой экземпляр договора в отдел кадров. С момента заключения соглашения оно становится неотъемлемой частью трудового договора.

Что касается изменений условий трудового договора, то они производятся с учетом положений ст. 72 ТК РФ.

Согласно данной статье изменение определенных сторонами условий трудового договора, в том числе перевод на другую работу, допускается только по соглашению сторон, за исключением случаев, предусмотренных ТК РФ. При этом соглашение об изменении условий трудового договора должно заключаться в письменной форме.

Практический вопрос на тему получения российского гражданства иностранным работником

Иностранный гражданин проработал у нас около года, а буквально на днях получил российское гражданство. Получается, теперь мы должны оформить ему трудовую книжку?

Трудовые книжки ведутся на каждого сотрудника, проработавшего в организации (за исключением работодателей – физических лиц, не являющихся индивидуальными предпринимателями) свыше пяти дней, при условии, что это их основная работа. Никаких исключений для работников – иностранных граждан законом не предусмотрено, работодатель обязан вести их трудовые книжки с момента приема на работу.

Таким образом, неоформление трудовой книжки иностранному гражданину при приеме на работу является грубым нарушением трудового законодательства.

В этой ситуации следует как можно скорее завести работнику трудовую книжку (или принять книжку установленного образца, если у сотрудника она есть), указав в ней дату фактического приема на работу.

"Практическая бухгалтерия", 2008, N

8

ИНОСТРАННЫЙ РАБОТНИК ПОЛУЧИЛ

ГРАЖДАНСТВО РФ

Сегодня многие

иностранные граждане, работающие в России,

стремятся получить гражданство Российской

Федерации. В статье мы расскажем, к чему

должен быть готов работодатель, если такой

работник получит новый "статус", а также

какими нормативными актами нужно

руководствоваться в данной ситуации.

В

вопросах трудовых отношений иностранцы,

как и российские граждане, пользуются

правом свободно распоряжаться своими

способностями к труду, выбирать род

деятельности и профессию (п. 1 ст. 13

Федерального закона от 25 июля 2002 г. N 115-ФЗ "О

правовом положении иностранных граждан в

Российской Федерации"). Однако в отношении

иностранных граждан действует ряд

ограничений, установленных

законодательством. В основном они сводятся

к разрешительному порядку осуществления

иностранными гражданами трудовой

деятельности на территории Российской

Федерации, чем и характеризуется их

правовой статус в России.

Изменения в

кадровом учете

Трудовой договор с

иностранцем, как и с российским

гражданином, должен заключаться по

правилам, установленным гл. 11 Трудового

кодекса. Иностранец для заключения

трудового договора должен предъявить

документы, перечисленные в ст. 65 Трудового

кодекса.

Внимание! Сведения об общем

(непрерывном) трудовом стаже, содержащиеся

в заграничной трудовой книжке иностранца, в

российскую книжку не переносятся.

При

оформлении иностранных граждан на работу в

первую очередь необходимо

руководствоваться международными нормами

права между Российской Федерацией и

государством, гражданин которого

принимается на работу. Исходя из данных

соглашений, определяется, какие документы

являются легализованными для

подтверждения трудового стажа,

приобретенного в связи с трудовой

деятельностью на территории других

государств.

Например, в отношении

граждан Украины согласно Соглашению между

Правительством Российской Федерации и

Правительством Украины о трудовой

деятельности и социальной защите граждан

России и Украины, работающих за пределами

границ своих государств документы,

выданные на территории одной страны по

установленной форме, или их копии,

заверенные в установленном порядке,

принимаются на территории другой страны

без легализации. Такие же нормы действуют в

отношении граждан Республики Беларусь.

Если особые условия не оговорены,

необходимо придерживаться общего порядка,

установленного трудовым

законодательством, а именно - на территории

России ведутся трудовые книжки

установленного образца (ст. 66 ТК РФ). При

этом иностранец должен проработать в

организации более пяти дней. Содержащиеся в

его заграничной трудовой книжке сведения

об общем (непрерывном) трудовом стаже в

российскую книжку не переносятся. Об этом

сказано в Письме Федеральной службы по

труду и занятости от 15 июня 2005 г. N 908-6-1.

Таким образом, на момент смены гражданства

на работника уже будет оформлена трудовая

книжка и трудовой договор. Поэтому

бухгалтеру не требуется переоформлять

документы кадрового учета. Следует лишь

получить у работника копию паспорта

гражданина Российской Федерации.

Налоги

для нового россиянина

При изменении

гражданства работника бухгалтеру

необходимо проанализировать, повлекло ли

это изменение статуса резидентства. Ведь от

этого зависит ставка НДФЛ.

Плательщиками НДФЛ признаются физические

лица, являющиеся:

- налоговыми

резидентами России;

- получающие доходы

от источников в Российской Федерации, не

являющиеся налоговыми резидентами

Российской Федерации (ст. 207 НК РФ).

При

этом ставки НДФЛ для резидентов и

нерезидентов различны. Налогообложение

доходов, полученных налоговыми резидентами

в виде вознаграждения за выполнение

трудовых или иных обязанностей на

территории Российской Федерации,

производится по ставке 13 процентов (п. 1 ст.

224 НК РФ). В отношении всех доходов от

источников в Российской Федерации,

получаемых физическими лицами, не

являющимися налоговыми резидентами,

установлена налоговая ставка в размере 30

процентов (п. 3 ст. 224 НК РФ).

Если на дату

выплаты дохода физическое лицо не являлось

налоговым резидентом, но в течение

налогового периода его налоговый статус

изменился, НДФЛ, удержанный ранее по ставке

30 процентов, подлежит пересчету по ставке 13

процентов.

Излишне удержанные

налоговым агентом из дохода

налогоплательщика суммы налога подлежат

возврату на основании заявления

налогоплательщика (п. 1 ст. 231 НК РФ).

Производить зачет или возврат излишне

уплаченного НДФЛ можно только до конца

текущего налогового периода (ст. 216, п. 3 ст. 226

НК РФ). Если же до конца года задолженность

перед иностранным сотрудником по налогу не

будет погашена, то ему придется обратиться

за возмещением НДФЛ в налоговые органы.

Сотруднику нужно будет представить в

инспекцию налоговую декларацию по НДФЛ

(форма 3-НДФЛ).

Таким образом, при

представлении работником документов, из

которых можно сделать вывод о том, что он

являлся налоговым резидентом Российской

Федерации, налоговый агент обязан по

заявлению налогоплательщика произвести

перерасчет по ставке 13 процентов.

Новый

гражданин - новый резидент?

Налоговыми

резидентами являются физические лица,

фактически находящиеся в Российской

Федерации не менее 183 календарных дней в

течение 12 следующих подряд месяцев (п. 2 ст.

207 НК РФ). При определении налогового

статуса физического лица учитывается любой

непрерывный 12-месячный период. При этом

принимаются во внимание календарные

месяцы. Календарные дни, в течение которых

иностранные работники выезжают за пределы

территории России, при подсчете 183 дней

нахождения в РФ не учитываются.

Течение

срока фактического нахождения физического

лица на территории Российской Федерации

начинается на следующий день после

календарной даты, являющейся днем прибытия

этого лица на территорию РФ (ст. 6.1 НК РФ).

Даты отъезда и прибытия на территорию

России устанавливаются по отметкам

пограничного контроля в документе,

удостоверяющем личность гражданина.

Вместе с тем следует учитывать, что

налоговый статус физического лица в

течение текущего налогового периода может

изменяться с корректировкой подлежащей

уплате суммы налога.

Как видим, в

вышеназванных нормах прямо не прописана

зависимость статуса резидента от статуса

гражданина. Однако для получения

гражданства иностранцу чаще всего

необходимо возвращаться на родину для

оформления сопутствующих документов. А

значит, изменится время его пребывания в

России и, соответственно, статус резидента.

Согласно п. 2 ст. 207 Налогового кодекса

период нахождения иностранца в России не

прерывается на период его выезда за пределы

РФ для краткосрочного (менее шести месяцев)

лечения или обучения. При подсчете 183

календарных дней другие периоды нахождения

за пределами России независимо от цели

выезда (выполнение трудовых обязанностей

или семейные обстоятельства) не

учитываются (Письмо Минфина России от 15

июня 2007 г. N 03-04-06-01/189).

Если в течение

налогового периода количество дней

пребывания физического лица в Российской

Федерации достигло 183, статус налогового

резидента такого физического лица по

итогам данного налогового периода

измениться не может.

ЕСН и пенсионные

взносы

По общему правилу ЕСН начисляют на

выплаты в пользу физических лиц. Поэтому

зарплата иностранного работника

облагается ЕСН так же, как и выплаты в

пользу граждан России. Однако ЕСН

уплачивается с разбивкой по бюджетам: в

Федеральный фонд социального страхования,

Федеральный фонд обязательного

медицинского страхования и в

Территориальный фонд обязательного

медицинского страхования. Часть налога,

подлежащая зачислению в федеральный

бюджет, может быть уменьшена на налоговый

вычет, которым являются взносы на

обязательное пенсионное страхование (ОПС) в

Пенсионный фонд.

Это важно. Начислить

взносы на ОПС организация вправе только на

выплаты в пользу иностранцев, имеющих

статус временно или постоянно проживающих

на территории России.

Застрахованными

лицами признаются иностранные граждане,

проживающие в России как временно, так и

постоянно, при условии, что они работают

(оказывают услуги) по трудовому договору,

договору гражданско-правового характера

или по авторскому договору в соответствии

со ст. 7 Федерального закона от 15 декабря 2001

г. N 167-ФЗ "Об обязательном пенсионном

страховании в Российской Федерации".

Если иностранный работник имеет статус

временно пребывающего, он не является

застрахованным лицом. Поэтому на такого

сотрудника обязательное пенсионное

страхование не распространяется и выплаты

в его пользу ОПС не облагаются.

Соответственно, и вычет по ЕСН в отношении

него не применяется.

Поэтому если до

получения гражданства иностранный

работник имел статус временно или

постоянно проживающего в Российской

Федерации, то с точки зрения исчисления ЕСН

бухгалтеру не нужно производить никаких

изменений. А вот если работник имел статус

временно пребывающего, то облагать выплаты

в его пользу ОПС бухгалтер должен с момента

получения им гражданства.

О.Попова

Налоговый консультант

Подписано в

печать

25.07.2008

В вопросах трудовых отношений иностранцы, как и российские граждане, пользуются правом свободно распоряжаться своими способностями к труду, выбирать род деятельности и профессию (п. 1 ст. 13 Федерального закона от 25 июля 2002 г. № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»). Однако в отношении иностранных граждан действует ряд ограничений, установленных законодательством. В основном они сводятся к разрешительному порядку осуществления иностранными гражданами трудовой деятельности на территории Российской Федерации, чем и характеризуется их правовой статус в России.

Изменения в кадровом учете

Трудовой договор с иностранцем, как и с российским гражданином, должен заключаться по правилам, установленным главой 11 Трудового кодекса. Иностранец для заключения трудового договора должен предъявить документы, перечисленные в статье 65 Трудового кодекса.

При оформлении иностранных граждан на работу в первую очередь необходимо руководствоваться международными нормами права между Российской Федерацией и государством, гражданин которого принимается на работу. Исходя из данных соглашений определяется, какие документы являются легализованными для подтверждения трудового стажа, приобретенного в связи с трудовой деятельностью на территории других государств.

Например, в отношении граждан Украины, согласно «Соглашению между Правительством Российской Федерации и Правительством Украины о трудовой деятельности и социальной защите граждан России и Украины, работающих за пределами границ своих государств», документы, выданные на территории одной страны по установленной форме, или их копии, заверенные в установленном порядке, принимаются на территории другой страны без легализации. Такие же нормы действуют в отношении граждан Республики Беларусь.

Если особые условия не оговорены, необходимо придерживаться общего порядка, установленного трудовым законодательством, а именно - на территории России ведутся трудовые книжки установленного образца (ст. 66 ТК РФ). При этом иностранец должен проработать в организации более пяти дней. Содержащиеся в его заграничной трудовой книжке сведения об общем (непрерывном) трудовом стаже в российскую книжку не переносятся. Об этом сказано в письме Федеральной службы по труду и занятости от 15 июня 2005 г. № 908-6-1.

Таким образом, на момент смены гражданства на работника уже будет оформлена трудовая книжка и трудовой договор. Поэтому бухгалтеру не требуется переоформлять документы кадрового учета. Следует лишь получить у работника копию паспорта гражданина Российской Федерации.

внимание

Сведения об общем (непрерывном) трудовом стаже, содержащиеся в заграничной трудовой книжке иностранца, в российскую книжку не переносятся.

Налоги для нового россиянина

При изменении гражданства работника бухгалтеру необходимо проанализировать, повлекло ли это изменение статуса резидентства. Ведь от этого зависит ставка НДФЛ.

Плательщиками НДФЛ признаются физические лица, являющиеся:

- налоговыми резидентами России;

- получающие доходы от источников в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации (ст. 207 НК РФ).

При этом ставки НДФЛ для резидентов и нерезидентов различны. Налогообложение доходов, полученных налоговыми резидентами в виде вознаграждения за выполнение трудовых или иных обязанностей на территории Российской Федерации, производится по ставке 13 процентов (п. 1 ст. 224 НК РФ). В отношении всех доходов от источников в Российской Федерации, получаемых физическими лицами, не являющимися налоговыми резидентами, установлена налоговая ставка в размере 30 процентов (п. 3 ст. 224 НК РФ).

Если на дату выплаты дохода физическое лицо не являлось налоговым резидентом, но в течение налогового периода его налоговый статус изменился, НДФЛ, удержанный ранее по ставке 30 процентов, подлежит пересчету по ставке 13 процентов.

Излишне удержанные налоговым агентом из дохода налогоплательщика суммы налога подлежат возврату на основании заявления налогоплательщика (п. 1 ст. 231 НК РФ).

Производить зачет или возврат излишне уплаченного НДФЛ можно только до конца текущего налогового периода (ст. 216, п. 3 ст. 226 НК РФ). Если же до конца года задолженность перед иностранным сотрудником по налогу не будет погашена, то ему придется обратиться за возмещением НДФЛ в налоговые органы. Сотруднику нужно будет представить в инспекцию налоговую декларацию по НДФЛ (форма 3-НДФЛ).

Таким образом, при представлении работником документов, из которых можно сделать вывод о том, что он являлся налоговым резидентом Российской Федерации, налоговый агент обязан по заявлению налогоплательщика произвести перерасчет по ставке 13 процентов.

Новый гражданин - новый резидент?

Налоговыми резидентами являются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ). При определении налогового статуса физического лица учитывается любой непрерывный 12-месячный период. При этом принимаются во внимание календарные месяцы. Календарные дни, в течение которых иностранные работники выезжают за пределы территории России, при подсчете 183 дней нахождения в РФ не учитываются.

Течение срока фактического нахождения физического лица на территории Российской Федерации начинается на следующий день после календарной даты, являющейся днем прибытия этого лица на территорию РФ (ст. 6.1 НК РФ). Даты отъезда и прибытия на территорию России устанавливаются по отметкам пограничного контроля в документе, удостоверяющем личность гражданина.

Вместе с тем следует учитывать, что налоговый статус физического лица в течение текущего налогового периода может изменяться с корректировкой подлежащей уплате суммы налога.

Как видим, в вышеназванных нормах прямо не прописана зависимость статуса резидента от статуса гражданина. Однако для получения гражданства иностранцу чаще всего необходимо возвращаться на родину для оформления сопутствующих документов. А значит, изменится время его пребывания в России и соответственно статус резидента. Согласно пункту 2 статьи 207 Налогового кодекса, период нахождения иностранца в России не прерывается на период его выезда за пределы РФ для краткосрочного (менее шести месяцев) лечения или обучения. При подсчете 183 календарных дней другие периоды нахождения за пределами России независимо от цели выезда (выполнение трудовых обязанностей или семейные обстоятельства) не учитываются (письмо Минфина России от 15 июня 2007 г. № 03-04-06-01/189).

Если в течение налогового периода количество дней пребывания физического лица в Российской Федерации достигло 183, статус налогового резидента такого физического лица по итогам данного налогового периода измениться не может.

ЕСН и пенсионные взносы

По общему правилу ЕСН начисляют на выплаты в пользу физических лиц. Поэтому зарплата иностранного работника облагается ЕСН так же, как и выплаты в пользу граждан России. Однако ЕСН уплачивается с разбивкой по бюджетам: в Федеральный фонд социального страхования, Федеральный фонд обязательного медицинского страхования и в Территориальный фонд обязательного медицинского страхования. Часть налога, подлежащая зачислению в федеральный бюджет, может быть уменьшена на налоговый вычет, которым являются взносы на обязательное пенсионное страхование (ОПС) в Пенсионный фонд.

Застрахованными лицами признаются иностранные граждане, проживающие в России как временно, так и постоянно, при условии, что они работают (оказывают услуги) по трудовому договору, договору гражданско-правового характера или по авторскому договору в соответствии со статьей 7 Федерального закона от 15 декабря 2001 г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации».

Если иностранный работник имеет статус временно пребывающего, он не является застрахованным лицом. Поэтому на такого сотрудника обязательное пенсионное страхование не распространяется и выплаты в его пользу ОПС не облагаются. Соответственно и вычет по ЕСН в отношении него не применяется.

Поэтому если до получения гражданства иностранный работник имел статус временно или постоянно проживающего в Российской Федерации, то с точки зрения исчисления ЕСН бухгалтеру не нужно производить никаких изменений. А вот если работник имел статус временно пребывающего, то облагать выплаты в его пользу ОПС бухгалтер должен с момента получения им гражданства.

О. Попова, налоговый консультант

И только Верховный Суд РФ в своем Постановлении устранил все сомнения: «Установление законодателем обязанности работодателя, привлекающего и использующего для осуществления трудовой деятельности иностранного гражданина уведомлять территориальный орган федерального органа исполнительной власти в сфере миграции в субъекте Российской Федерации, на территории которого данный иностранный гражданин осуществляет трудовую деятельность, о заключении и прекращении (расторжении) с данным иностранным гражданином трудового договора направлено на обеспечение выполнения указанным органом исполнительной власти своих полномочий по осуществлению миграционного контроля за трудовой деятельностью иностранных граждан. … Поскольку на момент расторжения заключенного с ним трудового договора Норматов Б.

Что делать работодателю, если иностранец получил российское гражданство?

Закона № 115-ФЗ Территориальный орган ФМС, выдавший иностранцу патент или разрешение на работу Мигранты, которым для работы в РФ не требуются разрешительные документы Территориальный орган ФМС по месту нахождения работодателя * В некоторых регионах, в частности в Москвесайт управления ФМС по г. Москве, прием уведомлений организован в определенных территориальных подразделениях ФМС.

Поэтому имеет смысл уточнить, в какие именно отделения в вашем регионе подаются такие уведомления. Учтите, что подразделения ФМС требуют уведомлять их о любых случаях прекращения трудовых договоров, независимо от основания.

В частности, если договор прекратился в связи с истечением срока его действияст. 79 ТК РФ, уведомление все равно нужно подать. Что грозит, если не уведомить ФМС…

Работник получил гражданство рф, должен ли работодатель уведомить фмс?

М.Г. Суховская, юрист Вновь затронуть эту тему нас побудили вопросы от читателей и участников бухгалтерских форумов, причиной которых стали, видимо, многочисленные поправки в Закон об иностранцахЗакон от 25.07.2002 № 115-ФЗ (далее - Закон № 115-ФЗ), вступившие в силу с 2015 г. Кроме того, с 25 мая действуют обновленные формы уведомлений и Порядок их представленияПриказ ФМС от 12.03.2015 № 149.

Поэтому мы решили подробно разобрать нюансы, касающиеся обязанности по уведомлению миграционной службы. Напомним, что с 2015 г. не нужно уведомлять территориальный орган занятости о найме и увольнении иностранных работников.

Кто обязан подавать уведомление Это организации, предприниматели, частные нотариусы, адвокаты, учредившие адвокатский кабинет, и обычные граждане РФп. 1 ст. 13.3 Закона № 115-ФЗ, которые:

- <илинаняли иностранца по трудовому (гражданско-правовому) договоруп. 8 ст.

Уведомление фмс о приеме на работу и увольнении иностранных граждан в 2018 году

Что же делать в случае его увольнения? Для юристов нашего агентства сомнений в ответе на этот вопрос не возникало — уведомлять не нужно! Федеральный закон 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации» содержит четкую формулировку: «Работодатель или заказчик работ (услуг), привлекающие и использующие для осуществления трудовой деятельности иностранного гражданина, обязаны уведомлять территориальный орган федерального органа исполнительной власти в сфере миграции в субъекте Российской Федерации, на территории которого данный иностранный гражданин осуществляет трудовую деятельность, о заключении и прекращении (расторжении) с данным иностранным гражданином трудового договора или гражданско-правового договора на выполнение работ (оказание услуг) в срок, не превышающий трех рабочих дней с даты заключения или прекращения (расторжения) соответствующего договора».

Памятка к уведомлению фмс о найме и увольнении безвизовых мигрантов

Из указанной нормы следует, что обязанность уведомлять миграционный орган о расторжении трудового договора возникает при расторжении трудового договора с иностранным гражданином. Если во время работы в организации иностранный работник приобретал российское гражданство, то в момент увольнения указанная норма на его работодателя больше не распространялась, и уведомлять миграционный орган не следовало.

Это казалось абсолютно понятным и, на наш взгляд, не нуждалось в дополнительных комментариях. Однако, как выяснилось, отдельные государственные органы считали иначе.

Благодаря индивидуальному предпринимателю из Новокузнецка Кучеренко А.И., который(ая) в борьбе за защиту своих прав дошел (дошла) до Верховного суда Российской Федерации, выяснилось, что не только надзорные органы, но и судебные инстанции на городском и областном уровнях снова и снова белое принимали за черное.

Иностранные работники: обязанности работодателей по уведомлению госорганов

Закона N 115-ФЗ работодатель или заказчик работ (услуг), привлекающие и использующие для осуществления трудовой деятельности иностранного гражданина, обязаны уведомлять территориальный орган федерального органа исполнительной власти в сфере миграции в субъекте Российской Федерации, на территории которого данный иностранный гражданин осуществляет трудовую деятельность, о заключении и прекращении (расторжении) с данным иностранным гражданином трудового договора или гражданско-правового договора о выполнении работ (оказании услуг) в срок, не превышающий трех рабочих дней с даты заключения или прекращения (расторжения) соответствующего договора. Законом N 115-ФЗ для иностранных граждан и лиц без гражданства установлены следующие категории: 1) постоянно проживающие в РФ; 2) временно проживающие в РФ; 3) временно пребывающие в РФ.

В какие организации нужно сообщать о приеме работника-иностранца

ГУВМ МВД (ФМС):

- о заключении трудового договора (гражданско-правового) при найме иностранного гражданина

- о расторжении трудового договора (гражданско-правового) при увольнении иностранного гражданина с работы.

При этом уведомление УФМС о расторжении трудового договора может быть отправлено работодателем в следующих случаях:

- Если не устраивает квалификация иностранного работника /он сбежал / пропал, тогда в МВД (ФМС) отправляется уведомление о досрочном расторжении трудового договора с иностранным работником.

- Если закончился срок действия трудового договора или у иностранца закончился срок действия разрешительных документов.

- Если иностранный работник увольняется по собственному желанию.

В любом из этих случаев работодатель обязан уведомить МВД (ФМС) о расторжении трудового договора.

Инфо

Внимание! Если вы собираетесь отправлять уведомления о заключении трудового договора или гражданско-правового договора с иностранным гражданином в ФМС по почте, тщательно проверьте заполненный бланк уведомления о приеме на работу, так как при наличии ошибок уведомление не будет принято службами ФМС, что в свою очередь навлечет на компанию штраф и другую ответственность за несвоевременное уведомление ФМС о иностранцах в организации. Вы можете скачать бланк уведомления о приеме на работу и заключении трудового договора с иностранным гражданином 2018 года здесь или попробовать найти такой же бланк уведомления о трудоустройстве иностранного гражданина на официальном ресурсе ГУВМ МВД.

Скачать порядок уведомления о приеме на работу иностранных граждан можно тут.

А грозит весьма нешуточный штраф, причем за каждое неподанное или «неправильное» уведомлениеч. 3 ст. 18.15, примечание к ст. 18.1 КоАП РФ:

- для организаций (предпринимателей) - от 400 000 до 800 000 руб.;

- для руководителей - от 35 000 до 50 000 руб.;

- для обычных граждан - от 2000 до 5000 руб.

Для работодателей Москвы, Санкт-Петербурга, Московской и Ленинградской областей максимальный штраф за это нарушение составляет соответственно 1 000 000, 70 000 и 7000 руб.ч. 4 ст. 18.15 КоАП РФ *** Напомним, что работодателей мигрантов могут оштрафовать за нарушение «уведомительной» обязанности в течение 1 года со дня, следующего за последним днем срока, отведенного для отсылки информациич. 1 ст. 4.5 КоАП РФ. Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «Иностранные работники»: 2017 г.

Должен ли работник уведомить работодателя об иностранном гражданстве

Внимание

Ответ: Нужно ли повторно уведомлять миграционную службу, если срок пребывания иностранца, прибывшего на территорию России в порядке, не требующем получения визы, продлен, например, в связи с переоформлением патента Нина Ковязина, заместитель директора департамента медицинского образования и кадровой политики в здравоохранении Минздрава России Да, нужно.* Срок пребывания (проживания) сотрудника-иностранца относится к собираемым и хранимым сведениям об иностранце (п. 9 ч. 1 ст. 9 Закона от 18 июля 2006 г. № 109-ФЗ). При изменении этих сведений работодатель или иностранный гражданин обязаны уведомить об этом миграционную службу в течение трех рабочих дней, представив письменное заявление в произвольной форме с приложением заполненного бланка уведомления о прибытии и копий необходимых документов (п.

42 Правил, утвержденных постановлением Правительства РФ от 15 января 2007 г. № 9).

В перспективе к ЕАЭС присоединится и КиргизияДоговор о присоединении Кыргызской Республики к Договору о Евразийском экономическом союзе от 29 мая 2014 г. (подписан в г. Москве 23.12.2014);

- о лицах, получивших в РФ статус беженца или временное убежищеподп.

11, 12 п. 4 ст. 13

Закона № 115-ФЗ.

Заполняя уведомление на иностранца из вышеперечисленных категорий, надо указать, на основании какой нормы закона или международного соглашения он работает в РФ без патента или разрешения. Например, в отношении граждан из стран ЕАЭС нужно написать: «п.