Тема: Методы оценки объектов интеллектуальной собственности

Тип: Контрольная работа | Размер: 25.66K | Скачано: 123 | Добавлен 26.05.12 в 15:33 | Рейтинг: +1 | Еще Контрольные работы

Вуз: ВЗФЭИ

Год и город: Липецк 2011

Введение 3

I. Основная часть

1. Методы оценки объектов интеллектуальной собственности - доходный, сравнительный, затратный 4

II. Расчетная часть

2. Задача 15

Заключение 16

Список использованной литературы 17

ВВЕДЕНИЕ

Оценка стоимости интеллектуальной собственности и формирования стратегии управления предприятием на базе его нематериальных активов - та проблема, необходимость решения которой ни у кого не вызывает сомнений. Оценка интеллектуальной собственности по сей день остается одной из самых сложных и глубоких проблем теории и практики не только российского, но и мирового высокотехнологического бизнеса.

В настоящее время наблюдается все возрастающий интерес со стороны руководителей, предпринимателей и менеджеров предприятий и организаций к использованию объектов интеллектуальной собственности и нематериальных активов и ее результатов в различных сферах повседневной деятельности и экономико-правовых ситуациях с целью получения дохода. Значимую роль начинает играть и оценка данных активов.

Именно этим и обусловлена актуальность темы контрольной работы.

Целью же данной контрольной работы является рассмотрение методов оценки объектов интеллектуальной собственности.

В связи с поставленной целью необходимо решить следующие задачи:

1) Дать общую характеристику подходам к оценке интеллектуальной собственности;

2) Рассмотреть доходный, сравнительный и затратный методы оценки.

Кроме того, в практической части необходимо решить задачу на расчет суммы вознаграждения за использование патента на изобретение нового прибора.

Объектом исследования выступают методы оценки интеллектуальной собственности, а предметом - сущность и особенности данных методов.

Теоретической и методологической основой рассмотрения темы контрольной работы являются труды отечественных авторов, концепции и выводы ученых различных областей знания.

Контрольная работа состоит из введения, двух разделов, включающих два пункта, заключения и списка используемой литературы.

I. Основная часть

1. Методы оценки объектов интеллектуальной собственности - доходный, сравнительный, затратный

На сегодняшний день существует несколько подходов к оценке интеллектуальной собственности. Подход к оценке стоимости — общий способ определения стоимости, в рамках которого используются один или более методов оценки.

Предпочтения при выборе того или иного подхода к оценке зависит от наличия необходимой информации, требований покупателей или собственников объектов интеллектуальной собственности (ОИС), экономической ситуации на момент оценки.

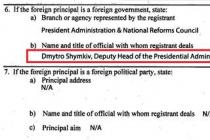

В Российской Федерации для оценки объектов интеллектуальной собственности и нематериальных активов, используется американская классификация методов оценки в соответствии с которой различают три основных, классических подхода: затратный, сравнительный и доходный, внутри которых могут быть различные методы расчетов (рис.1).

Рисунок 1

Рассмотрим данную классификацию методов оценки объектов интеллектуальной собственности более подробно.

Все подходы базируются на информации, собранной на одном и том же рынке объектов интеллектуальной собственности и МНА, но в каждом из них отражены различные стороны этого рынка и результаты могут значительно

различаться. Окончательный вывод оценщик делает по совокупности их

результатов, которые, как правило, должны быть близкими. Существенные расхождения указывают либо на ошибки в оценках, либо на несбалансированность рынка интеллектуальной собственности и МНА.

Сравнительный подход (аналоговый) к оценке объектов НМА и ИС (рыночный). Основной процедурой которого является метод сравнения продаж объектов интеллектуальной собственности. Сущность которого состоит в определении рыночной стоимости собственности на основе цен фактических продаж объектов аналогичного назначения и адекватной полезности. Основной смысл осуществляемых в рамках сравнительного подхода операций состоит в том, что покупатель объекта НМА и ИС не заплатит за него цену больше той, по которой может быть приобретен аналогичный по всем показателям объект НМА и ИС.

Этот подход основан на принципе замещения, который гласит: при наличии нескольких товаров или услуг схожей пригодности, тот из них, который имеет самую низкую цену, пользуется наибольшим спросом и имеет самое широкое распространение. Отсутствие необходимых объемов данных приводит к тому, что становящаяся доступной информация о сделках используется в оценке чаще всего как сигнальная (ориентировочная), не влияющая на итоговое значение искомой рыночной стоимости. Цены индивидуальных продаж часто отличаются от рыночной нормы цен из-за мотивации участников сделки, условия их осведомленности и/или условий сделки. Однако в подавляющем большинстве случаев цены индивидуальных сделок имеют тенденцию отражать направление развития рынка. Когда имеется информация по достаточному количеству сопоставимых продаж и предложений на продажу для данного рынка, то легко определить ценовые тенденции, служащие лучшим индикатором рыночной стоимости НМА и ИС. Подход с точки зрения сопоставимых продаж в целом наиболее предпочтительный метод оценки рыночной стоимости объектов НМА и ИС. Оценки, базирующиеся на применении подходов по затратам и доходу, имеют большую вероятность ошибки.

Существуют три необходимых условия применимости метода сравнения продаж :

Фиксация на рынке фактов продаж объектов-аналогов;

Получение информации о цене продажи объекта-аналога;

Наличие легкодоступной для оценщика рыночной информации, позволяющей получить обоснование суждения о цене таких объектов.

Эти три условия объясняют проблематичность и редкость использования метода сравнения продаж для практической оценки объектов НМА и ИС.

Оценка объектов НМА и ИС сравнительным подходом эффективна при наличии базы данных количественных и качественных характеристик о сделках с объектами-аналогами. Метод сравнения продаж всегда используется при оценке объектов НМА и ИС, когда возникает необходимость определения вероятной цены продажи товара, выпускаемого с применением объектов НМА и ИС.

Основными элементами сравнения, которые должны рассматриваться при отборе и анализе сделок по продаже являются:

- структура и объем юридических прав собственности на неосязаемое имущество, передаваемых в сделке;

- существование каких-либо специальных условий и соглашений о финансировании.

- экономические условия, которые существовали на соответствующем вторичном рынке во время сделки по продаже;

- вид экономической деятельности, где использовался (или будет использоваться) неосязаемый актив;

- физические характеристики объектов интеллектуальной собственности;

- функциональные характеристики объектов интеллектуальной собственности;

- технологические характеристики объектов интеллектуальной собственности;

- включение других нематериальных активов в сделку.

Для определения диапазона рыночной цены объектов интеллектуальной собственности выявляются, во-первых, все технологические и технические преимущества, которые получает собственник благодаря приобретению прав, и, во-вторых, диапазон возможных рыночных оценок, соответствующий выделенной области техники.

Нижняя граница диапазона рассчитывается обеими сторонами как минимальная приемлемая для собственника оценка платежа за раздел с конкурентом области технической исключительности, обеспечиваемой патентом. Эта оценка служит базой, на которой стоится стратегия поведения собственника при переговорах.

Верхняя граница цены патента рассчитывается как максимальная приемлемая для конкурента - потенциального лицензиата оценка платежа за доступ к запатентованному новшеству.

Таким образом, в процессе определения цены существуют: две оценки, минимальные среди приемлемых для патентообладателя, одна из которых вычислена патентообладателем, другая конкурентом; две оценки, максимальные среди приемлемых для конкурента, одна из которых вычислена патентообладателем, другая конкурентом. Предполагается, что патентообладатель и конкурент для переговоров находят частично совпадающее пространство между соответствующими оценками.

Затратный подход к оценке объектов интеллектуальной собственности - используется при оценке объектов интеллектуальной собственности, если невозможно найти объект - аналог, отсутствует какой-либо опыт реализации подобных объектов или прогноз будущих доходов не стабилен. Среда реализации объектов интеллектуальной собственности очень неопределенна и успех зависит от колоссального количества факторов. Затратный подход предполагает определение стоимости объектов интеллектуальной собственности на основе калькуляции затрат, необходимых для создания или приобретения, охраны, производства и реализации объекта интеллектуальной собственности на момент оценки. К примеру, такие объекты интеллектуальной собственности, как информационные базы данных, подпадающие под определение нематериального актива, создаются на протяжении довольно длительного периода, и расходы на их формирование чаще всего списываются по расходным статьям. Собранная научная библиотека, к примеру, может представлять собой огромную ценность - в некоторых случаях она может быть самым дорогостоящим активом организации, особенно, если это - научный институт или высшее учебное заведение. Но оценить степень участия этого актива в создании других, а соответственно и долю в будущих доходах практически невозможно. Активы подобного рода оцениваются, как правило, методом стоимости создания, то есть с точки зрения затратного подхода, без учета возможных прибылей.

При доходном подходе стоимость неосязаемого актива или интереса в неосязаемом активе определяется путем расчета приведенной к текущему моменту стоимости прогнозируемых будущих выгод.

Различные методы оценки будут зависеть от характера неосязаемого актива, от устойчивости и природы дохода.

1. Метод дисконтирования денежного потока . В методе дисконтирования будущего денежного потока (Discounted Cash Flow — DCF) рассчитываются денежные поступления для всех будущих периодов. Эти поступления конвертируются в стоимость путем применения ставки дисконтирования и использования техники расчета стоимости, приведенной к текущему моменту. Метод дисконтирования используется для ОИС, имеющих конкретные сроки службы. Принятый период времени обычно представляет собой более короткий из двух сроков службы ОИС — экономического или юридического.

Срок полезной службы — это период, в течение которого неосязаемые активы, как ожидается, принесут собственнику экономическую отдачу от активов и могут оцениваться с учетом следующих факторов:

Остающийся юридический срок службы;

Остающийся срок по контракту;

Остающийся физический срок службы;

Остающийся технологический срок службы;

Остающийся функциональный срок службы;

Остающийся экономический срок службы.

Дисконтированный денежный поток — DCF (Discounted Cash Flow), рассчитывается по следующей формуле:

М n = CF 1 /(1+i) + CF 2 /(1+i) 2 + CF 3 /(1+i) 3 + … + CF n /(1+i) n

где: CF 1 ,CF 2 ,CF 3 ,..., CF n — поток выгод (денежный поток) в году 1, 2, 3, ... , n от использования объекта оценки; M n — сумма (стоимость) ОИС через n лет; i — ставка ссудного процента (ставка дисконтирования).

Ставки дисконтирования (i) определяются по данным рынка на момент оценки и выражаются как мультипликаторы цен (определенные из данных по открыто продаваемым бизнесам или по сделкам) или как процентная ставка (определяемая по альтернативным инвестициям).

В качестве нормы дисконтирования может быть принят уровень предполагаемой прибыли при альтернативном использовании средств на создание, производство и реализацию продукции, процент за банковский депозит, норма прибыли при вложении средств в ценные бумаги, процентная ставка рефинансирования.

Зарубежный опыт свидетельствует, что за нижнюю границу ставки дисконта может приниматься значение доходности по государственным облигациям.

2. Метод прямой капитализации. Если исходить из того, что объект оценки приобретается не с целью его скорой перепродажи, а на многие годы, то при достаточно большом значении n формула расчета дисконтированного денежного потока преобразуется в формулу.

М n = CF 0 /r k

где: CF 0 — средний доход по истечении каждого года; r k

Метод прямой капитализации достаточно прост, однако он статичен, и поэтому требуется особое внимание к правильному выбору показателей чистого дохода и коэффициентов капитализации.

3. Метод остаточного дохода. Метод остаточного дохода используется для конвертации дохода в стоимость. В этом случае репрезентативная величина дохода делится на ставку капитализации или умножается на мультипликатор дохода.

M n = M r /r k

где: M n - текущая стоимость объекта оценки; M r — репрезентативная величина дохода; r k — коэффициент капитализации, который складывается из реальной ставки дисконта и коэффициента амортизации (возврата капитала).

4. Метод экспресс — оценки. Метод экспресс — оценки предусматривает расчет обобщенного показателя эффективности на основе анализа динамики изменения суммарного денежного потока на всем периоде реализации инвестиционного проекта.

Итоговым показателем реализации инвестиционного проекта является величина кумулятивного чистого денежного потока (net cash flow) NCF как функция времени t. Она включает в себя все денежные притоки и оттоки, имеющие место при реализации проекта.

Минимальное отрицательное значение NCF характеризует величину инвестиций, которые определяют стоимость проекта PC. Положительное значение NCF свидетельствует о доходности проекта. Поскольку затраты и доходы формируются в различные моменты времени, то для приведения их к одному началу отсчета применяется операция дисконтирования. В результате получается чистый дисконтированный доход (net present value) NPV, связанный с NCF коэффициентом дисконтирования.

5. Расчет стоимости роялти. Ставка роялти (величина периодических отчислений в пользу лицензиара (правообладателя) представляет собой отношение величины отчислений в пользу лицензиара (прибыли лицензиара) к величине общей стоимости, цене произведенной и реализованной лицензиатом (пользователем) продукции (услуг) по договору.

Экономический смысл роялти заключается в распределении полученной от использования лицензии прибыли правообладателя (лицензиата, франчайзера) между ним и лицензиаром в согласованной пропорции, путем установления определенного процента от цены произведенной и реализованной продукции в пользу правообладателя.

По определению ставка роялти (R) (величина % периодических отчислений в пользу правообладателя) представляет собой отношение величины отчислений в пользу правообладателя (прибыли лицензиара (Пр л-ра)) к величине общей стоимости, цене (Ц) произведенной и реализованной пользователем продукции (услуг) по договору, что может быть выражено следующей формулой:

R = Пр л-ра /Ц

На практике применяют следующие методы определения роялти:

- определение цены лицензии через роялти, установленные в ранее заключенных лицензионных сделках, независимо от конкретных предметов лицензии;

- определение роялти на базе среднеотраслевых роялти, сложившихся в данной отрасли на аналогичную или взаимозаменяемую продукцию.

Ставка роялти колеблется, как правило, в пределах 1-12%. Наиболее часто она устанавливается в пределах 2-6 %. Для некоторых отраслей существуют эмпирические шкалы среднестатистических рыночных роялти, часто называемых рыночной ценой лицензии. Однако средняя цена роялти может сильно колебаться по странам мира. Так, для фармацевтической промышленности США диапазон роялти составляет 3-10%, в Германии: 2-10%, во Франции: 4-5%.

Ставки роялти могут изменяться по годам действия лицензионного договора: либо увеличиваться, либо уменьшаться по мере увеличения срока действия лицензионного договора. Возможно использование скользящей ставки роялти, зависящей от объемов производства или продаж продукции лицензиатом. При увеличении объема производства продукции роялти уменьшаются, а при сокращении объемов производства — увеличиваются. Скользящая ставка роялти стимулирует лицензиата к производству и сбыту продукции, для лицензиара положение так же не ухудшается, так как растет прибыль.

В лицензионное соглашение может быть включена оговорка минимальной сумме вознаграждения, которая в любом случае должна быть выплачена лицензиатом.

6. Метод освобождения от роялти. Этот метод базируется на предположении, что рассматриваемая интеллектуальная собственность не принадлежит реальному владельцу, а является собственностью другого предприятия. Последнее предоставляет интеллектуальную собственность на лицензионной основе при условии уплаты роялти. Таким образом, вычисляется псевдоэкономия расходов по оплате роялти, капитализированная величина которых может рассматриваться в качестве эквивалента рыночной стоимости интеллектуальной собственности.

7. Метод избыточной прибыли . При оценке патентов и лицензий, торговой марки, франшизы, имущественных прав используется, как правило, метод избыточной прибыли.

Метод избыточной прибыли основан на расчете экономических выгод, связанных с получением прибыли за счет нематериальных активов, не отраженных на балансе предприятия и обеспечивающих прибыль на активы или собственный капитал выше среднего уровня.

«Правило 25 %». За время существования патентной охраны сформировалась определенная традиция, согласно которой претендент изъявлял готовность платить патентообладателю 25% ожидаемой валовой прибыли, заработанной конкурентом. При условии применения этого метода оценки ОИС лицензиат не заинтересован в раскрытии своих потенциальных показателей, поэтому оценить диапазон прибыли можно на период не более двух лет. При этом для новой сферы бизнеса и неопределенного размера прибыли пропорции распределения прибыли следует увеличивать в пользу лицензиата, так как он подвергается повышенному риску.

8. Метод экспертной оценки. Метод экспертных оценок — метод прогнозирования, основанный на достижении согласия группой экспертов.

Существует масса методов получения экспертных оценок.

В одних случаях с каждым экспертом работают отдельно, он даже не знает, кто еще является экспертом, и потому высказывает свое мнение независимо от авторитетов.

В других же — экспертов собирают вместе для подготовки материалов, при этом эксперты обсуждают проблему друг с другом, учатся друг у друга, и неверные мнения отбрасываются. При этом, число экспертов может быть фиксировано и таково, чтобы статистические методы проверки согласованности мнений и затем их усреднения позволяли принимать обоснованные решения, а может расти в процессе проведения экспертизы.

Необходимость проведения экспертной оценки предполагает следующие этапы подготовки работы экспертов:

- Формулировка заказчиком, цели экспертного опроса (формулируется цель оценки ОИС). От точности формулировки цели оценки ОИС зависит эффективность и своевременность выполнения экспертами поставленной перед ними задачи.

- Подбор заказчиком основного состава группы экспертов. Состав экспертов зависит от специфики оцениваемых объектов. Эксперты должны быть специалистами в той отрасли, где осуществляет свою деятельность заказчик.

- Разработка и утверждение технического задания на проведение экспертного исследования опроса.

- Разработка подробного сценария проведения сбора и анализа экспертных мнений (оценок), включая как конкретный вид экспертной информации (слова, условные градации, числа, ранжировки, разбиения или иные виды объектов нечисловой природы) и конкретные методы анализа этой информации.

- Формирование экспертной комиссии (целесообразно заключение договоров с экспертами об условиях их работы и ее оплаты, утверждение заказчиком состава экспертной комиссии).

- Проведение сбора экспертной информации.

- Анализ экспертной информации.

- Интерпретация полученных результатов и подготовка заключения для заказчика.

- Официальное окончание деятельности.

Практика применения того или иного метода оценки разнообразна, тем не менее можно говорить о том, что доходный подход наиболее предпочтителен как для продавцов, так и покупателей ОИС, так как он базируется на оценке потенциальных выгод от использования ОИС.

II . Расчетная часть

2. Задача

Исследовательская группа из трех человек разработала прибор и запатентовала свою разработку.

Рассчитайте сумму вознаграждения за использование патента на изобретение нового прибора и распределение вознаграждения между участниками. Прогнозная потребность в приборах составляет 1200 шт. за 5 лет. Стоимость одного прибора — 18 тыс. руб. Величина роялти R = 20%. Доля вознаграждения от общей суммы отчислений составляет 30%. Доли участия исследователей в разработке: 1-й — 30%, 2-й — 20%, 3-й — 50%.

Решение:

20%=0,2; 30%=0,3; 50%=0,5

1200*18000=21600000 руб.

R= 21600000*0,2=4320000 руб.

Обозначим через Д1, Д2, Д3 доли вознаграждения (руб.) за использование патента между 1-ым, 2-ым и 3-им участниками соответственно:

Добщ = 0,3*4320000=1296000 руб.

Д1 = 0,3*1296000=388800 руб.

Д2 = 0,2*1296000=259200 руб.

Д3 = 0,5*1296000=648000 руб.

Ответ: Доля вознаграждения 1-го участника составит 388800 руб., 2-го участника 259200 руб., 3-го -648000 руб.

ЗАКЛЮЧЕНИЕ

Рассмотрев в данной контрольной работе методы оценки объектов интеллектуальной собственности, выполнили поставленные цель и задачи: дали общую характеристику подходам к оценке интеллектуальной собственности;

а также выявили сущность и особенности данных подходов.

При выполнении контрольной работы, узнали, что для оценки объектов интеллектуальной собственности и нематериальных активов, используются три основных, классических подхода: затратный, сравнительный и доходный, внутри которых могут быть различные методы расчетов.

Вообще же подход к оценке стоимости - общий способ определения стоимости, в рамках которого используются один или более методов оценки.

При рыночном подходе используется метод сравнения продаж, когда рассматриваемый актив сравнивается с аналогичными объектами интеллектуальной собственности или интересами в этих объектах либо с ценными бумагами, обеспеченными неосязаемыми активами, которые были проданы на открытом рынке.

Затратный подход предполагает определение стоимости ОИС на основе калькуляции затрат, необходимых для создания или приобретения, охраны, производства и реализации объекта интеллектуальной собственности на момент оценки.

При доходном подходе стоимость неосязаемого актива или интереса в неосязаемом активе определяется путем расчета приведенной к текущему моменту стоимости прогнозируемых будущих выгод.

Таким образом, выяснили, что все подходы базируются на информации, собранной на одном и том же рынке объектов интеллектуальной собственности и МНА, но в каждом из них отражены различные стороны этого рынка и результаты могут значительно различаться.

СПИСОК ЛИТЕРАТУРЫ

Учебники, сборники научных трудов

1. Инновационный менеджмент: Учебник/Под ред. проф. В.А. Швандара, проф. В.Я Горфинкеля. - М.: вузовский учебник, 2004. стр. 382.

2. Козырев, А.Н. Оценка стоимости нематериальных активов и интеллектуальной собственности./ А.Н. Козырев, В.Л. Макаров - М.: РИЦ ГШ ВС РФ, 2003.- 368 с.

3. Экономика предприятия: Учебник для вузов/ Под ред. проф. В.Я.Горфинкеля, проф. В.А. Швандара; 3-е изд., перераб. и доп. - М.: Банки и биржи, ЮНИТИ, 2001 г.

4. Шипова Е.В. Оценка интеллектуальной собственности: Учеб.пособие. - Иркутск: Изд-во БГУЭП,2003. - 122с.

Интернет - ресурсы

5. http://www.asaul.com/ - Персональный сайт Асаула Анатолия Николаевича

6. http://www.econfin.ru/ -Экономика и финансы

7. www.elitarium.ru - Центр дистанционного образования

8. http://www.cfin.ru - Корпоративный менеджмент

Понравилось? Нажмите на кнопочку ниже. Вам не сложно , а нам приятно ).

Чтобы скачать бесплатно Контрольные работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Нет универсального, точного метода определения стоимости нематериальных активов, поскольку каждый из них настолько индивидуален, что невозможно создать математический алгоритм для достоверного и точного расчета стоимости рассматриваемого нематериального актива.

Кроме того, на стоимость нематериальных активов влияет множество самых разнообразных факторов. Тем не менее, практикующим экспертам-оценщикам необходимо знать о теоретических разработках в этой области и по возможности использовать результаты этих исследований в своей практической работе.

Сложность оценки объектов интеллектуальной собственности обусловлена, в первую очередь, трудностями количественного определения результатов коммерческого использования данного объекта, находящегося на той или иной стадии разработки, промышленного освоения или использования, в силу влияния многих, порой разнонаправленных по своему воздействию факторов. Как свидетельствует практика, из 100 охраняемых объектов промышленной собственности (т. е. из тех, на которые получены соответствующие патенты или свидетельства) лишь 2-3 при их коммерческом использовании действительно оказываются ценными и приносят высокие прибыли и до 10 позволяют восполнить затраты на их разработку. Остальные охраняемые объекты промышленной собственности - убыточные .

Для практической оценки стоимости нематериальных активов специалисты рекомендуют затратный, доходный и комбинированный подходы, обычно используемые в оценке других видов активов.

Доходный подход. Доходный подход основан на определении текущей стоимости будущих доходов.

Первый метод - метод избыточных прибылей используется для оценки гудвилла (деловой репутации). Задача оценщика - определить ось вокруг, которой колеблется цена предстоящей сделки. Оценка ведется по принципу «большого котла», т.е. все преимущества соединяются и усиливают друг друга.

На первом этапе определяется рыночная стоимость активов или собственного капитала.

На втором этапе необходимо произвести нормализацию бухгалтерской формы № 2 «Отчет о прибылях и убытках» на предмет нетипичных доходов и расходов. Нормализация всегда проводится на доналоговой основе. В результате получаем нормализованную прибыль. С ней оценщик и работает.

На третьем этапе определяем ожидаемую прибыль, т.е. прибыль которую получило бы предприятие, если бы оно работало, так как в среднем работает предприятие данной отрасли. Для этого рыночную стоимость активов или собственного капитала умножаем на среднеотраслевую доходность на активы (или собственного капитала).

На следующем этапе определяется избыточная прибыль. Она составляет разницу между нормализованной чистой прибылью, получаемой предприятием и ожидаемой прибылью, определенной на предыдущем этапе.

На пятом этапе определяется коэффициент капитализации. Существует два варианта:

для организаций акции, которых котируются на рынке ценных бумаг;

для организаций акции, которых не котируются на фондовом рынке.

На заключительном этапе рассчитывается стоимость гудвилла путем деления избыточной прибыли на коэффициент капитализации, определяем рыночную стоимость собственного капитала с учетом гудвилла.

Метод освобождения от роялти используется для оценки стоимости патентов и лицензии. Владелец патента предоставляет другому лицу право на использование объекта интеллектуальной собственности за определенное вознаграждение (роялти). Роялти выражается в процентах от общей выручки, полученной от продажи товаров, произведенных с использованием патентованного средства. Согласно данному методу стоимость интеллектуальной собственности представляет собой текущие стоимость потока будущих платежей по роялти в течение экономического срока службы патента или лицензии. Размер роялти определяется на основании анализа рынка .

Метод освобождения от роялти существует в трех модификациях, отличающихся базой расчета (валовая выручка, дополнительная прибыль, валовая прибыль).

Расчет стоимости ОИС методом освобождения от роялти производится в несколько этапов.

На первом этапе составляется прогноз объема продаж, по которым ожидаются выплаты по роялти (учитываю жизненный цикл продукции).

На втором - определяется ставка роялти. Данные берутся из таблиц стандартных размеров роялти, напечатанных в специальной литературе.

На третьем - определяется экономический срок службы патента или лицензии. Юридический и экономический сроки службы могут не совпадать, поэтому следует реалистический прогноз относительно продолжительности платежа.

На сведущем этапе рассчитываются ожидаемые выплаты по роялти путем расчета процентных отчислений от прогнозируемого объема продаж.

На пятом - из ожидаемых выплат по роялти вычитаются все расходы, связанные с обеспечением патента или лицензии.

На шестом - рассчитываются дисконтированные потоки прибыли от выплат по роялти.

На седьмом - определяется сумма текущих стоимостей потоков прибыли от выплат по роялти.

Формула стоимости патента или лицензии на базе роялти имеет следующий вид - (1):

РE = I=T Vi Ч RiЧ Zi Ч K , (1)

где: Vi - объем определяемого выпуска продукции по лицензии в i-м году (шт., кг, м3);

Ri - размер роялти в i-м году, усл.ед.;

Zi - продажная цена продукции по лицензии в i-ом году, усл.ед.;

T - срок действия лицензионного договора, лет;

i - порядковый номер рассматриваемого периода действия лицензионного договора;

K - коэффициент дисконтирования.

Метод дробления прибыли применяется при оценке лицензии.

Этим методом стоимость лицензии определяется как доля лицензиара в дополнительной прибыли полученной в результате применения ОИС право на использование, которого передается при заключении лицензионного договора (2.).

Рлиц = I=T (Пр1 - Пр2)i Ч Vi Ч Дл-р Ч Kд, (2.)

где: Рлиц - стоимость лицензии,

I=T (Пр1 - Пр2)i - дополнительная прибыль на единицу продукции,

Дл-р - доля лицензиара,

В мировой практике при заключении лицензионных договоров доля лицензиара устанавливается в пределах от 10 - 30%.

Для определения доли лицензиара учитывают пять ценообразующих факторов:

Показатель территории.

Показатель объема прав по лицензии.

Показатель правовой охраны.

Показатель патентной чистоты

Показатель объема передаваемой документации.

Метод преимущества в прибылях часто применяется при оценке стоимости изобретений.

Стоимость изобретения определяется тем преимуществом в прибыли, которое ожидается получить от их использования. Под преимуществом в прибыли понимается дополнительная прибыль, обусловленная оцениваемым объектом интеллектуальной собственности. Она равна разности между прибылью, полученной при использовании изобретений, и той прибылью, которую производитель получает от реализации продукции без использования изобретения. Это ежегодное преимущество в прибыли дисконтируется с учетом предполагаемого периода его получения.

Таким образом стоимость изобретения можно рассчитать по формуле (3):

Рлиц = I=T (Пр1 - Пр2)i Ч Vi Ч Kд, (3.)

где: Рлиц - стоимость лицензии, I=T (Пр1 - Пр2)i

Vi - объем продаж в физических единицах,

Kд - фактор текущей стоимости,

T - количество прогнозных лет.

Для расчета дополнительной прибыли в рамках данного метода может быть использована методика метода освобождения от роялти (модификация вторая).

Метод оценки стоимости ОИС через коэффициент долевого участия используется только для оценки изобретений и полезных моделей. Разработана данная методика «Роспатентом».

При производстве продукции может использоваться как одно изобретение, так несколько.

В первом варианте базовая формула (4.):

Пои = Побщ. Ч Кду, (4.)

где: Пои - прибыль, которая приходится на оцениваемое изобретение,

Побщ. - прибыль, получаемая предприятием в результате реализации продукции, которая создается с использованием данного изобретения.

Кду - коэффициент долевого участия оцениваемого изобретения.

Кду = К"1 Ч К"3 ЧК"4, (5.)

где: К"1 - коэффициент достижения результата,

К"3 - коэффициент сложности решенной технической задачи,

К"4 - коэффициент новизны.

Во втором варианте базовая формула (6.):

Пои = П всех изобретений. Ч Кду оцениваемого изобретения

Пвсех изобретений= Побщ. Ч Кду всех изобретений

Кду всех изобретений = К"1max Ч К"3 max Ч К"4 max.

т.е. выбирается максимальные значения данных коэффициентов среди коэффициентов всех оцениваемых изобретений.

Сравнительный подход. Сравнительный подход основан на принципе эффективно функционирующего рынка, на котором инвесторы покупают и продают активы аналогичного типа .

Рыночная стоимость - это наиболее вероятная цена, которой должен достичь нематериальный актив на конкурентном и открытом рынке с соблюдением всех условий справедливой торговли, сознательных действий продавца и покупателя, без воздействия незаконных стимулов. При этом должны соблюдаться следующие условия:

мотивации покупателя и продавца имеют типичный характер;

обе стороны хорошо проинформированы, проконсультированы и действуют, по их мнению, с учетом своих интересов;

нематериальный актив был выставлен на продажу достаточное количество времени;

оплата произведена в денежной форме;

цена является нормальной, не затронутой специфическими условиями финансирования и продажи.

Это определение рыночной стоимости полностью соответствует стандартному определению, сформулированному в принятом Госдумой РФ законе «Об оценочной деятельности в Российской Федерации».

Данные по аналогичным сделкам сравниваются с оцениваемыми объектами нематериальных активов. Преимущества и недостатки оцениваемых активов по сравнению с выбранными аналогами учитываются посредством введения соответствующих поправок.

Необходимо учесть, что в силу специфики оцениваемого объекта существуют значительные ограничения на применение рыночного подхода при оценке нематериальных активов.

Комбинированный метод сочетает в себе как методы доходного, так и затратного подходов и используются преимущественно для оценки объектов интеллектуальной собственности, вносимых в уставный капитал предприятия.

Базовая формула (7):

Соис = (Зр +Зпо+ Зм)Ч(1 + Ретабельность/100) Ч КмсЧ Ктэз Ч Аr Ч роялти Ч Rриски

где: Соис - стоимость объекта интеллектуальной собственности, ден. ед.;

Зр - приведенные затраты на разработку, ден. ед;

Зпо - приведенные затраты на правовую охрану, ден. ед;

Зм - приведенные затраты на маркетинг, ден. ед;

Кмс - коэффициент морального старения;

Ктэз - коэффициент технико - экономической значимости;

Аr - приведенная величина в выручке от реализации продукции, произведенной с помощью объекта интеллектуальной собственности в рамках прогнозного периода;

Rриски - коэффициент распределения вероятности от уровня внедрения лицензионной технологии.

Затратный подход. Методы затратного подхода играют вспомогательную роль.

Методом стоимости создания рассчитывается остаточная стоимость нематериального актива.

Основные этапы метода стоимости создания:

Определяется полная стоимость замещения или полная стоимость восстановления нематериальных актива. Выявляются все фактические затраты, связанные с созданием, приобретением и введением его в действие.

При приобретении и использовании нематериального актива необходимо учитывать затраты на приобретение имущественных прав, на освоение в производстве товаров с использованием нематериального актива, на маркетинг.

При создании нематериального актива на самом предприятии необходимо учитывать затраты на поисковые работы и разработку темы, на создание экспериментальных образцов, на услуги сторонних организаций, на уплату патентных пошлин, на создание конструкторско-технической документации, технологической, проектной документации, на составление и утверждение отчета .

Сумма всех затрат, связанных с созданием и охраной нематериального актива (Зс) вычисляется по следующей формуле (8.):

Зс = (Зpi + Зnoi +Зm) Ч (1 +P/100) ЧК, (8.)

где: Зp - стоимость разработки нематериального актива, ден. ед.,

Зno - затраты на правовую охрану объекта, ден. ед.,

Зm - затраты на маркетинг, ден. ед.,

P - рентабельность, %,

К - коэффициент приведения, с помощью которого разновременные затраты приводятся к единому моменту времени,

i - порядковый номер рассматриваемого года действия.

В свою очередь затраты на разработку рассчитываются по формуле (9.):

Зр = Знир + Зктд, (9.)

где: Знир - затраты на проведение НИР, ден. ед.,

Зктд - затраты на разработку конструкторско-технической, технологической и/или проектной документации, связанные с созданием объекта, ден.ед.

Затраты на проведение НИР рассчитываются по формуле 10.:.

Знир = Зп + Зти + Зэ + Зи + Зо + Здр+ Зсо, (10.)

где: Зп - затраты на поисковые работы, ден.ед.,

Зти - затраты на проведение теоретических исследований, ден. ед.,

Зэ - затраты на проведение экспериментов, ден. ед.,

Зи - затраты на составление, рассмотрение и утверждение отчета, ден. ед.,

Зо - затраты на проведение испытаний, ден. ед.,

Здр - другие затраты, ден. ед.,

Зсо - затраты на оплату услуг сторонних организаций, ден. ед.

Затраты на разработку конструкторско-технической, технологической и/или проектной документации, связанные с созданием объекта определятся по формуле 11.:

Зктд = Зэп + Зтп + Зрп + Зр + Зи + Зан + Зд, (11.)

где: Зэп - затраты на выполнение эскизного проекта, ден.ед.,

Зтп - затраты на выполнение технического проекта, ден. ед.,

Зрп - затраты на выполнение рабочего проекта, ден. ед.,

Зр - затраты на выполнение расчетов, ден. ед.,

Зи - затраты на проведение испытаний, ден. ед.,

Зд - затраты на дизайн, ден. ед.

На втором этапе определяется величина коэффициента, учитывающего степень морального старения нематериального актива (12.).

Кмс - = 1- Тд/Тн, (12.)

где: Тд - номинальный срок действия охранного документа,

Тн - срок действия охранного документа по состоянию на расчетный год.

На третьем этапе рассчитывается остаточная стоимость нематериального актива с учетом коэффициента технико-экономической значимости, коэффициента морального старения (13.).

Со = Зс Ч Кмс Ч Кт, (13.)

где: Кт - коэффициент технико-экономической значимости (определяется только для изобретений и полезных моделей).

Значение коэффициента технико-экономической значимости рекомендуется брать из «Методических рекомендаций по оценке стоимости и учету ОИС в составе нематериальных активов».

Метод выигрыша в себестоимости. Стоимость объекта нематериального актива составляет экономию на затратах в результате его использования. При расчете стоимости данным методом необходимо учитывать фактор текущей стоимости аннуитета .

Таким образом, можно сделать вывод о том, что нематериальные активы, как и основные средства, амортизируются в процессе эксплуатации. Амортизация нематериальных активов включается в себестоимость продукции по нормам амортизационных отчислений, рассчитанным организацией, но не более срока деятельности организации. По нематериальным активам, по которым невозможно определить срок полезного использования, нормы амортизационных отчислений устанавливаются в расчете на десять лет.

Стоимость объектов интеллектуальной собственности может быть очень большой, особенно это относится к товарным знакам, поскольку известный и заслуживающий доверия товарный знак является мощнейшим инструментом обеспечения продаж. Достаточно часто встречаются случаи, когда стоимость товарного знака и иных объектов интеллектуальной собственности превосходит стоимость всех материальных активов предприятия и является основным ресурсом компании в ее маркетинговой стратегии. Это особенно справедливо для предприятий, имеющих устойчивую деловую репутацию на рынке, владеющих известными товарными знаками или работающих на рынке наукоемкой продукции.

Особое значение для промышленных предприятий в современных условиях играет интеллектуальная промышленная собственность, представляющая собой совокупность прав, относящихся к изобретениям, промышленным образцам, полезным моделям, товарным знакам, знакам обслуживания, фирменным наименованиям, коммерческим обозначениям, секретам производства (ноу-хау). Это связано с приватизацией государственного имущества, в частности объектов научно-технической сферы. Выявление всех объектов интеллектуальной собственности, в отношении которых предприятие обладает исключительными правами, позволит объективно оценить стоимость самого предприятия.

Одной из важных особенностей патента как нематериального актива является тот факт, что его стоимость меняется со временем, неодинакова для различных участников рынка и зависит от целей, с которой проводится оценка.

В Российской Федерации для оценки объектов интеллектуальной собственности и нематериальных активов, используется американская классификация методов оценки в соответствии с которой различают три основных, классических подхода: затратный, рыночный (сравнительный) и доходный, внутри которых могут быть различные методы расчетов.(см. рисунок 3.5).

Рисунок 3.5. Методы оценки интеллектуальной собственности

Затратный подход - совокупность методов оценки объектов НМА и интеллектуальной собственности, основанных на определении затрат, необходимых для полного воспроизводства или полного замещения объекта НМА за вычетом стоимости его износа;

Сравнительный подход - совокупность методов оценки объектов НМА и интеллектуальной собственности, основанный на анализе рыночных продаж заключающегося в сравнении объектов оценки с аналогичными. Он базируется на легкодоступной для оценщика рыночной информации и позволяет получить простое, логически обоснованное суждение о цене объекта НМА и интеллектуальной собственности.

Доходный подход - совокупность методов оценки объектов НМА и интеллектуальной собственности, основанных на определении ожидаемых доходов. С точки зрения инвестора интеллектуальная собственность и объекты НМА в этом случае рассматриваются только как источники дохода. К недостаткам данного подхода относится построение всех расчетов на основе прогнозных данных и предварительных заключений экспертов.

Системный подход к определению стоимости различных объектов интеллектуальной собственности и МНА включают три основных подхода (затратный, доходный и рыночный), в каждом из которых используется унифицированный набор оценочных принципов.

Все подходы базируются на информации, собранной на одном и том же рынке объектов интеллектуальной собственности и МНА, но в каждом из них отражены различные стороны этого рынка и результаты могут значительно различаться. Окончательный вывод оценщик делает по совокупности их результатов, которые, как правило, должны быть близкими. Существенные расхождения указывают либо на ошибки в оценках, либо на несбалансированность рынка интеллектуальной собственности и МНА.

|

Виды НМА и объектов интеллектуальной собственности |

В первую очередь |

Во вторую очередь |

Слабо применим |

|

Патенты и технологии |

Доходный |

Рыночный |

Затратный |

|

Товарные знаки |

Доходный |

Рыночный |

Затратный |

|

Доходный |

Рыночный |

Затратный |

|

|

Квалифицированная рабочая сила |

Затратный |

Доходный |

Рыночный |

|

Информационное программное обеспечение менеджмента |

Затратный |

Рыночный |

Доходный |

|

Программные продукты |

Доходный |

Рыночный |

Затратный |

|

Дистрибьютерские сети |

Затратный |

Доходный |

Рыночный |

|

Базовые депозиты (Core deposits) |

Доходный |

Рыночный |

Затратный |

|

Права по франчайзингу |

Доходный |

Рыночный |

Затратный |

|

Корпоративная практика и процедуры |

Затратный |

Доходный |

Рыночный |

Стоимость объекта оценки изменяется во времени и определяется на конкретную дату (принцип изменения);

Стоимость объекта оценки зависит от внешних факторов, определяющих условия их использования, например, обусловленных действием рыночной инфраструктуры, международного и национального законодательства, политикой государства в области интеллектуальной собственности, возможностью и степенью правовой защиты и других (принцип внешнего влияния);

Стоимость интеллектуальной собственности определяется исходя из наиболее вероятного использования интеллектуальной собственности, являющегося реализуемым, экономически оправданным, соответствующим требованиям законодательства, финансово осуществимым и в результате которого расчетная величина стоимости интеллектуальной собственности будет максимальной (принцип наиболее эффективного использования).

При определении стоимости интеллектуальной собственности следует учитывать:

Нематериальный, уникальный характер объекта оценки;

Текущее использование объекта интеллектуальной собственности;

Возможное использование экономической деятельности, наиболее вероятные емкость и долю рынка, затраты на производство и реализацию продукции, выпускаемую с использованием объекта интеллектуальной собственности, объем и временную структуру инвестиций, требуемых для освоения и использования объекта интеллектуальной собственности в тех или иных видах экономической деятельности;

Риски освоения и использования объекта интеллектуальной собственности в различных видах экономической деятельности, в том числе риски недостижения технических, экономических, эксплуатационных и экологических характеристик, риски недобросовестной конкуренции и другие;

Стадии разработки и промышленного освоения объекта интеллектуальной собственности;

Возможность и степень правовой защиты;

Объем передаваемых прав и других условий договоров о создании и использовании объекта интеллектуальной собственности;

Способ выплаты вознаграждения за использование объекта интеллектуальной собственности.

Сравнительный подход(аналоговый) к оценке объектов НМА и ИС (рыночный). Основной процедурой которого является метод сравнения продаж объектов интеллектуальной собственности.Сущность которого состоит в определении рыночной стоимости собственности на основе цен фактических продаж объектов аналогичного назначения и адекватной полезности. Основной смысл осуществляемых в рамках сравнительного подхода операций состоит в том, что покупатель объекта НМА и ИС не заплатит за него цену больше той, по которой может быть приобретен аналогичный по всем показателям объект НМА и ИС.

Этот подход основан на принципе замещения, который гласит: при наличии нескольких товаров или услуг схожей пригодности, тот из них, который имеет самую низкую цену, пользуется наибольшим спросом и имеет самое широкое распространение. Отсутствие необходимых объемов данных приводит к тому, что становящаяся доступной информация о сделках используется в оценке чаще всего как сигнальная (ориентировочная), не влияющая на итоговое значение искомой рыночной стоимости. Цены индивидуальных продаж часто отличаются от рыночной нормы цен из-за мотивации участников сделки, условия их осведомленности и/или условий сделки. Однако в подавляющем большинстве случаев цены индивидуальных сделок имеют тенденцию отражать направление развития рынка. Когда имеется информация по достаточному количеству сопоставимых продаж и предложений на продажу для данного рынка, то легко определить ценовые тенденции, служащие лучшим индикатором рыночной стоимости НМА и ИС. Подход с точки зрения сопоставимых продаж в целом наиболее предпочтительный метод оценки рыночной стоимости объектов НМА и ИС. Оценки, базирующиеся на применении подходов по затратам и доходу, имеют большую вероятность ошибки.

Существуют три необходимых условия применимости метода сравнения продаж :

Фиксация на рынке фактов продаж объектов-аналогов;

Получение информации о цене продажи объекта-аналога;

Наличие легкодоступной для оценщика рыночной информации, позволяющей получить обоснование суждения о цене таких объектов.

Эти три условия объясняют проблематичность и редкость использования метода сравнения продаж для практической оценки объектов НМА и ИС.

Оценка объектов НМА и ИС сравнительным подходом эффективна при наличии базы данных количественных и качественных характеристик о сделках с объектами-аналогами. Метод сравнения продаж всегда используется при оценке объектов НМА и ИС, когда возникает необходимость определения вероятной цены продажи товара, выпускаемого с применением объектов НМА и ИС.

Основными элементами сравнения, которые должны рассматриваться при отборе и анализе сделок по продаже являются :

1) структура и объем юридических прав собственности на неосязаемое имущество, передаваемых в сделке;

2) существование каких-либо специальных условий и соглашений о финансировании.

а) экономические условия, которые существовали на соответствующем вторичном рынке во время сделки по продаже;

б) вид экономической деятельности, где использовался (или будет использоваться) неосязаемый актив;

в) физические характеристики объектов интеллектуальной собственности;

г) функциональные характеристики объектов интеллектуальной собственности;

д) технологические характеристики объектов интеллектуальной собственности;

е) включение других нематериальных активов в сделку.

Для определения диапазона рыночной цены объектов интеллектуальной собственности выявляются, во-первых, все технологические и технические преимущества, которые получает собственник благодаря приобретению прав, и, во-вторых, диапазон возможных рыночных оценок, соответствующий выделенной области техники.

Нижняя граница диапазона рассчитывается обеими сторонами как минимальная приемлемая для собственника оценка платежа за раздел с конкурентом области технической исключительности, обеспечиваемой патентом. Эта оценка служит базой, на которой стоится стратегия поведения собственника при переговорах.

Верхняя граница цены патента рассчитывается как максимальная приемлемая для конкурента - потенциального лицензиата оценка платежа за доступ к запатентованному новшеству.

Таким образом, в процессе определения цены существуют: две оценки, минимальные среди приемлемых для патентообладателя, одна из которых вычислена патентообладателем, другая конкурентом; две оценки, максимальные среди приемлемых для конкурента, одна из которых вычислена патентообладателем, другая конкурентом. Предполагается, что патентообладатель и конкурент для переговоров находят частично совпадающее пространство между соответствующими оценками.

Затратный подход к оценке объектов интеллектуальной собственности - используется при оценке объектов интеллектуальной собственности, если невозможно найти объект - аналог, отсутствует какой-либо опыт реализации подобных объектов или прогноз будущих доходов не стабилен. Среда реализации объектов интеллектуальной собственности очень неопределенна и успех зависит от колоссального количества факторов.Затратный подход предполагает определение стоимости объектов интеллектуальной собственности на основе калькуляции затрат, необходимых для создания или приобретения, охраны, производства и реализации объекта интеллектуальной собственности на момент оценки.К примеру, такие объекты интеллектуальной собственности, как информационные базы данных, подпадающие под определение нематериального актива, создаются на протяжении довольно длительного периода, и расходы на их формирование чаще всего списываются по расходным статьям. Собранная научная библиотека, к примеру, может представлять собой огромную ценность - в некоторых случаях она может быть самым дорогостоящим активом организации, особенно, если это - научный институт или высшее учебное заведение. Но оценить степень участия этого актива в создании других, а соответственно и долю в будущих доходах практически невозможно. Активы подобного рода оцениваются, как правило, методом стоимости создания, то есть с точки зрения затратного подхода, без учета возможных прибылей.

На создание объектов интеллектуальной собственности могут применяться несколько методов оценки затрат:

Метод замещения заключается в суммировании затрат на создание объектов интеллектуальной собственности, аналогичного объекту оценки, в рыночных ценах, существующих на дату проведения оценки, с учетом износа объекта оценки;

Метод восстановительной стоимости заключается в суммировании затрат в рыночных ценах, существующих на дату оценки, на создание объекта, идентичного объекту оценки, с применением идентичных материалов и технологий, с учетом износа объекта оценки;

Метод исходных затрат заключается в суммировании исторических (первоначальных) затрат, пересчитанных с учетом настоящих условий с учетом индекса изменения цен в данной отрасли.

При оценке следует учитывать все существенные расходы, среди которых такие как оплата труда, маркетинговые и рекламные расходы, расходы на страхование рисков, связанных с объектами интеллектуальной собственности, расходы и издержки на решение правовых конфликтов, на израсходованные материалы, себестоимость научно-методического обеспечения, индивидуализации собственной продукции - логотипа, лицензий, сертификатов и т. д. Оценщику необходимо выявить и отдавать себе отчет в наличии различных форм устаревания - физическом износе, функциональном устаревании, устаревании, учитываемом регулирующими органами, технологическом устаревании и экономическом устаревании, которые должны применяться к стоимости объекта интеллектуальной собственности.

Доходному подходу к оценке объектов НМА и интеллектуальной собственности принадлежит особое место как подходу, который наиболее достоверно отражает действительную ценность объектов интеллектуальной собственности. Методической основой доходного подхода является принцип ожидания, который устанавливает, что стоимость объекта определяется суммой текущих (приведенных к дате оценки) стоимостей всех будущих выгод, получение которых он обеспечивает своему владельцу (правообладателю). Согласно этому принципу стоимость объектов интеллектуальной собственности определяется количеством, качеством и продолжительностью поступления будущих выгод от использования объектов интеллектуальной собственности (качество связано с вероятностью поступления выгод, т.е. должен учитываться риск).

Под будущими выгодами от применения интеллектуальной собственности следует понимать будущие поступления чистой прибыли (часть денежных потоков компании или проекта), от использования объектов интеллектуальной собственности. Эту прибыль следует рассматривать в качестве денежного потока, образующегося от использования объектов интеллектуальной собственности.

Метод дисконтирования денежного потока. (Discounted Cash Flow - DCF) подразумевает расчет денежных поступлений для всех будущих периодов. Эти поступления конвертируются в стоимость путем применения ставки дисконтирования и использования техники расчета стоимости, приведенной к текущему моменту. Метод дисконтирования используется для объектов интеллектуальной собственности, имеющих конкретные сроки службы. Принятый период времени обычно представляет собой более короткий из двух сроков службы объектов интеллектуальной собственности - экономического или юридического.Срок полезной службы - это период, в течение которого неосязаемые активы, как ожидается, принесут собственнику экономическую отдачу от активов и могут оцениваться оценщиком с учетом следующих факторов:

Остающийся юридический срок службы.

Остающийся срок по контракту.

Остающийся физический срок службы.

Остающийся технологический срок службы.

Остающийся функциональный срок службы.

Остающийся экономический срок службы.

В формализованном виде расчет стоимости объектов интеллектуальной собственности на базе доходного подхода выглядит следующим образом:

![]() (3.3)

(3.3)

Vp - стоимость объектов интеллектуальной собственности, рассчитанная методом DCF

Pi - величина «чистой» прибыли (свободного или операционного денежного потока), «генерируемой» объектов интеллектуальной собственности, в i-ом периоде (году);

Ei - расходы, связанные с поддержанием объектов интеллектуальной собственности (реклама, маркетинг и пр.),

/ - порядковый номер периода (года) получения дохода от объектов интеллектуальной собственности;

d - ставка дисконтирования;

п - количество прогнозных периодов (лет).

Метод прямой капитализации. Если исходить из того, что объект оценки приобретается не с целью его скорой перепродажи, а на многие годы, то при достаточно большом значении п формула расчета дисконтированного денежного потока преобразуется в формулу.

CF 0 - средний доход по истечении каждого года;

r k - коэффициент капитализации, который складывается из реальной ставки дисконта и коэффициента амортизации (возврата капитала).

Метод прямой капитализации достаточно прост, однако он статичен, и поэтому требуется особое внимание к правильному выбору показателей чистого дохода и коэффициентов капитализации.

Метод остаточного дохода используетсядля конвертации дохода в стоимость. В этом случае репрезентативная величина дохода делится на ставку капитализации или умножается на мультипликатор дохода.

M n - текущая стоимость объекта оценки,

M r - репрезентативная величина дохода,

r k - коэффициент капитализации, который складывается из реальной ставки дисконта и коэффициента амортизации (возврата капитала).

Оценщик обычно распределяет доход по различным неосязаемым активам. Необходимо тщательно следить за тем, чтобы доход, распределенный по всем неосязаемым активам, не превысил наличного дохода для распределения по всем активам. Приведем основные аспекты доходного подхода, которые необходимо учитывать при оценке стоимости объектов НМА и интеллектуальной собственности:

Определение прогнозного периода. Прогнозной период определяется общим сроком экономической службы объектов интеллектуальной собственности, датой его создания и датой проведения оценки стоимости. Осуществляя прогноз денежных потоков, следует определиться с моментом получения доходов (равномерно в течение периода, в начале периода или в конце) и учесть это допущение при дисконтировании денежных потоков (например, при допущении о равномерном получении доходов в течение периода необходимо осуществить дисконтирование на середину периода). Прогнозирование денежных потоков «генерируемых» объектов интеллектуальной собственности. Стоимость актива определяется на основе чистой приведенной стоимости генерируемых им будущих денежных потоков. Соответственно, необходимы прогнозы объема продаж с использованием оцениваемого объекта интеллектуальной собственности, операционной прибыли, фактических сумм выплачиваемых налогов и чистых вложений в оборотный капитал и основные средства. Важно, чтобы в прогнозе учитывались только продажи с использованием оцениваемого объекта интеллектуальной собственности. Прогноз денежных потоков строится на основе учета реального экономического эффекта, создаваемого за счет применения объекта оценки или методом искусственного выделения экономического эффекта.

Определение ставки дисконтирования. Будущие денежные потоки в общем случае дисконтируются к их текущей стоимости. За основу берется либо безрисковая ставка дисконтирования, либо ставка дисконтирования, используемая для расчета стоимости компании в целом. Некоторые методы при расчете ставки дисконтирования могут учитывать корректировки на дополнительные риски, связанные с появлением на рынке более эффективной технологии, ошибками при построении и реализации системы управления объектов интеллектуальной собственности в компании, а также риски, связанные с появлением на рынке технологий подделок.

Согласно Методических рекомендаций ТПП РФ можно использовать механизм расчета ставки дисконтирования, предлагаемый Постановлением Правительства РФ №1470 от 22.11 1997 г. (в редакции Постановлений Правительства от 20.05.98 N 467, от 03.09.98 N 1024), согласно которому коэффициент дисконтирования (d i) без учета риска проекта определяется с учетом ставки рефинансирования (г), установленной ЦБ РФ, и объявленного Правительством РФ на текущий год темпа инфляции (i):

(3.6)

(3.6)

(3.7)

(3.7)

Поправка на риск проекта определяется по данным таблицы 3.4. (см. Постановление Правительства РФ №1470 от 22.11.1997).

Таблица 3.4.

Величина поправок на риск к ставке дисконтирования

|

Величина риска |

Пример цели проекта |

Р, процент |

|

вложения при интенсификации производства на базе освоенной техники |

||

|

увеличение объема продаж существующей продукции |

||

|

производство и продвижение на рынок нового продукта |

||

|

Очень высокий |

вложения в исследования и инновации |

Определить коэффициент дисконтирования, учитывающий риски при реализации проектов, можно по формуле:

![]() (3.8)

(3.8)

Поправка на риск.

Объектом оценки в нашей работе являются Патенты Российской Федерации на изобретения №2148211, №2168113 «Система централизованного теплоснабжения» и Патент РФ на изобретение №2200906 «Система централизованного теплоснабжения здания», а также техническая, технологическая документация и информация, связанная с ними («ноу-хау»).

Выбор подхода к методу оценки патентов на изобретение ООО «Компания 7+11».Проанализировав все подходы к оценке мы видим что наиболее приемлемый в данном случае доходный подход к оценке объектов собственности с учетом инвестиционных критериев, установленных патентообладателем в отношении дальнейшего использования объекта оценки.

Затратный подход применять не целесообразно поскольку патенты и технология изначально создавались с целью извлечения дохода, и затраты авторов по защите и регистрации их творческих наработок не будут отражать действительной ценности объекта оценки. К тому же, усредненная информация о трудозатратах по созданию объекта-аналога без соответствия технических решений условиям патентоспособности, новизне и промышленной применимости - не представляют практического интереса.

Сравнительный подход также применять не корректно из-за того, что не выполняются три необходимых условия применимости метода сравнения продаж при оценке объектов интеллектуальной собственности, отраженных в методических рекомендациях:

Фиксация на рынке фактов продажи объектов-аналогов;

Доступность информации о ценах продаж объектов-аналогов;

Наличие рыночной информации, позволяющей получить простое логическое обоснованное суждение о цене объекта собственности.

Козырев, А.Н. Оценка стоимости нематериальных активов и интеллектуальной собственности./ А.Н. Козырев, В.Л. Макаров - М.: РИЦ ГШ ВС РФ, 2003.- 368 с. (стр.124).

В некоторых методиках может быть использована (с соответствующим обоснованием) безрисковая ставка - процентная ставка по инвестициям с наименьшим риском (минимальный доход, который инвестор может получить на свой капитал, вкладывая его в наиболее ликвидные активы).

| Предыдущая |

ВВЕДЕНИЕ

Одним из главных показателей цивилизованного общества во все времена было и продолжает оставаться то, какое внимание уделяется в нем развитию науки, культуры и техники. От того, насколько значителен интеллектуальный потенциал общества и уровень его культурного развития, зависит, в конечном счете, и успех решения стоящих перед ним экономических проблем. В свою очередь наука, культура и техника могут динамично развиваться только при наличии соответствующих условий, включая необходимую правовую защиту и оценку интеллектуальной собственности.

На современном этапе развития отечественной экономики ключевым фактором успеха любой организации является контроль над имеющимися в её распоряжении активами. Для этого руководству компании необходимо владеть информацией о нынешней и прогнозной рыночной стоимости активов, о средней отдаче по аналогичным активам и прочей совокупностью технологической информации. Только обладая подобной информацией в полном объёме, можно эффективно управлять имущественным комплексом предприятия, под которым понимается совокупность таких действий, как модернизация, реконструкция, ликвидация, покупка, продажа активов в случае прогнозируемого негативного изменения их стоимости и недостаточной их отдачей.

Эту информацию можно получить, произведя оценку имеющихся активов как материальных, так и нематериальных, с помощью независимых оценщиков, использующих в своей деятельности новейшие методы стоимостного анализа активов.

Современный отечественный рынок оценки рыночной стоимости объектов интеллектуальной собственности можно охарактеризовать как нарождающийся. Уже хорошо просматривается возрастающий интерес со стороны предпринимателей и менеджеров предприятий к использованию её результатов в различных сферах и экономико-правовых ситуациях с целью получения дохода.

На сегодняшний день уже существует методики по оценке стоимости патентов, секретов производства и технологий и других объектов интеллектуальной собственности. В то же время, в условиях современной российской экономики для ряда объектов интеллектуальной собственности, таких как ноу-хау, товарный знак, имидж предприятия и т.п., строго обоснованную оценку стоимости провести достаточно сложно. Проблемы могут возникать в связи с недостатком объективной информации о состоянии конъюнктуры соответствующих сегментов рынка, при прогнозировании конкурентоспособности данного объекта и моделировании его жизненного цикла. При этом, все расчёты необходимо вести не применительно к гипотетическим программам использования конкретного объекта интеллектуальной собственности, а исходя из реальных практически осуществимых программ и планов.

Как правило, интеллектуальная собственность в процессе экономической деятельности предприятия может реализоваться в двух основных формах: в качестве вклада в уставный капитал предприятия или в хозяйственной деятельности предприятия в качестве "нематериальных активов".

Использование результатов проведенной оценки интеллектуальной собственности в уставном капитале позволяет предприятию и её авторам-создателям получить следующие практические преимущества:

Во-первых, сформировать значительный по размерам уставный капитал без отвлечения денежных средств и обеспечить доступ к банковским кредитам и инвестициям (интеллектуальную собственность можно использовать наравне с другим имуществом предприятия в качестве объекта залога при получении кредитов).

Во-вторых, амортизировать интеллектуальную собственность в уставном фонде и заместить её реальными денежными средствами (капитализировать интеллектуальную собственность). При этом амортизационные отчисления на законных основаниях остаются в распоряжении предприятия, включаются в себестоимость продукции и не облагаются налогом на прибыль.

В то же время использование результатов проведенной оценки интеллектуальной собственности в хозяйственной деятельности позволит:

Во-первых, документально подтвердить права собственности и поставить её объекты на баланс в качестве активов предприятия. Это даёт возможность производить амортизацию интеллектуальной собственности и образовывать соответствующие фонды амортизационных отчислений за счёт себестоимости продукции.

Во-вторых, получить дополнительные доходы за передачу прав на использование объектов интеллектуальной собственности, а также обеспечить обоснованное регулирование расценок на продукцию инновационной деятельности предприятия в зависимости об объёма передаваемых прав на её использование.

Кроме этого, документальное подтверждение прав собственности и прав на использование интеллектуальной собственности, а также получение официальных охранных документов позволяет обеспечить реальный контроль за долей рынка и возможность законного преследования недобросовестных конкурентов и "пиратов" (нарушителей исключительных прав на объекты интеллектуальной собственности).

ОБЪЕКТЫ ИНТЕЛЛЕКТУАЛЬНОЙ СОБСТВЕННОСТИ

ПОНЯТИЕ. ВИДЫ. ПЕРЕЧЕНЬ ДОКУМЕНТОВ, НЕОБХОДИМЫХ ДЛЯ ОЦЕНКИ ИНТЕЛЛЕКТУАЛЬНОЙ СОБСТВЕННОСТИ.

Интеллектуальная собственность - в соответствии со ст. 138 ГК РФ под интеллектуальной собственностью понимается как исключительное право гражданина или юридического лица на результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации юридического лица, индивидуализации продукции выполняемых работ или услуг.

Объекты интеллектуальной собственности:

объекты

патентного права:

Селекционные

достижения;

Объекты промышленной

собственности:

- изобретения;

-

промышленные образцы;

- полезные

модели;

- товарные знаки;

- знаки

обслуживания;

- наименование мест

происхождения товара.

объекты

авторского права:

Гуманитарные:

- произведения литературы;

-

произведения искусства;

- произведения

живописи;

- музыкальные произведения;

- аудиовизуальные произведения;

-

другие произведения.

Технические:

- произведения науки;

- конструкторская

и технологическая документация;

-

отчеты по НИОКР;

- топологии ИМС;

-

базы данных;

- программные продукты.

научная

интеллектуальная собственность- научный

результат:

-

научная идея;

- результаты научного

эксперимента;

- закономерность;

-

открытие и др.

ноу-хау:

Результаты

(опыт) финансовой, административной,

коммерческой деятельности.

Результаты

научно-технической и производственной

деятельности:

- технология;

-

рецептура;

- конструкция;

- методики

монтажа и наладки;

- состав вещества

и др.

Необходимость в оценке ОИС активов возникает при внесении такого рода объектов в уставной фонд предприятия, при совершении сделок купли-продажи или при заключении лицензионного соглашения на право использования интеллектуальной собственности, при определении размера компенсации, а также при изменении стоимости основных средств предприятия в бухгалтерском учете.

Перечень документов для оценки стоимости

прав:

Сведения о затратах связанных с созданием, сопровождением и рекламой произведения.

Сведения о доходах, полученных правообладателем за использование произведения.

Наличие обременений и ограничений по распоряжению правами на произведение.

Заключенные лицензионные соглашения, наличие судебных споров и судебных решений.

Перечень документов для оценки стоимости ноу-хау:

Описание объекта НОУ-ХАУ (НХ).

Увеличение объемов реализации конкретных видов или всей продукции предприятия с использованием НХ;

Экономия в производстве при использовании НХ в конкретных видах продукции или во всей выпускаемой продукции;

Выручка от продажи имущественных прав на использование НХ;

на приобретение имущественных прав на НХ;

на освоение в производстве и организацию выпуска и реализации товаров с использованием НХ;

на правовую и другие виды охраны НХ;

на маркетинг товаров с использованием НХ;

на страхование рисков осуществления проектов с использованием НХ и (или) их доходности.

Характеристики товаров, производимых с использованием НХ, при необходимости в сравнении с аналогичными или конкурирующими.

Источники получения доходов от использования НХ.

Описание рынка.

Затраты, производимые на приобретение прав и использование НХ.

Себестоимость и цена единицы товара с использованием НХ.

Технические (потребительские), эксплуатационные, экологические и экономические показатели получения доходов от использования НХ:

Произведенные затраты:

Перечень документов для оценки стоимости патентов и лицензий:

Наименование объекта интеллектуальной собственности (ОИС).

Описание ОИС.

После ознакомления с основными документами, в зависимости от специфики объекта, цели и назначения экспертизы, могут понадобиться:

Повышение цены в зависимости от качества продукции;

Описание рынка ОИС.

Произведенные затраты:

Перечень документов для оценки стоимости товарного знака и деловой репутации:

Наименование объекта интеллектуальной собственности (ОИС).

Описание ОИС.

Правоустанавливающие документы на ОИС: патенты, свидетельства, лицензионные договора, авторские договора и др.

После ознакомления с основными документами, в зависимости от специфики объекта, цели и назначения экспертизы, могут понадобиться:

Увеличение объемов реализации конкретных видов или всей продукции предприятия с использованием ОИС;

Повышение цены в зависимости от качества продукции;

Экономия в производстве при использовании ОИС в конкретных видах продукции или во всей выпускаемой продукции;

Выручка от реализации самих ОИС на материальных носителях;

Выручка от продажи имущественных прав или продажи лицензий на использование ОИС;

Экономия на капиталовложениях в разработку ОИС.

на приобретение имущественных прав на ОИС;

на освоение в производстве и организацию выпуска и реализации ОИС или товаров с использованием ОИС;

на правовую и другие виды охраны ОИС;

на маркетинг ОИС или товаров с использованием ОИС;

на страхование рисков осуществления проектов с использованием ОИС и (или) их доходности.

Характеристики ОИС или товаров, производимых с использованием ОИС, при необходимости в сравнении с аналогичными или конкурирующими.

Источники получения доходов от использования ОИС.

Описание рынка ОИС.

Затраты, производимые на приобретение прав и использование ОИС.

Себестоимость и цена единицы товара с использованием ОИС.

Технические (потребительские), эксплуатационные, экологические и экономические показатели получения доходов от использования ОИС:

Произведенные затраты:

Данный перечень документов носит предварительный характер и может быть сокращен или расширен после детального ознакомления оценщика с заданием на проведение экспертизы.

Подходы к оценке ОИС

На сегодняшний день существует несколько подходов к оценке интеллектуальной собственности. Предпочтения при выборе того или иного подхода к оценке зависит от наличия необходимой информации, требований покупателей или собственников объектов интеллектуальной собственности, экономической ситуации на момент оценки.

|

Р |

метод сравнения продаж ОИС |

|

метод стоимости замещения |

|

|

З |

метод восстановительной стоимости |

|

метод исходных затрат |

|

|

метод расчета роялти |

|

|

метод исключения ставки роялти |

|

|

методы DCF |

|

|

методы прямой капитализации |

|

|

Д |

Экспресс - оценка метод избыточной прибыли |

|

ДОХОДНЫЙ |

метод основанный на «правиле 25%» |

|

экспертные методы |

Рисунок 1. Методы оценки интеллектуальной собственности

Подход к оценке стоимости – общий способ определения стоимости, в рамках которого используются один или более методов оценки.

Рыночный подход

При рыночном подходе используется метод сравнения продаж, когда рассматриваемый актив сравнивается с аналогичными объектами интеллектуальной собственности или интересами в этих объектах либо с ценными бумагами, обеспеченными неосязаемыми активами, которые были проданы на открытом рынке.

Двумя наиболее распространенными источниками данных, используемыми в сравнительном подходе, являются рынки, на которых продаются как интересы в собственности на аналогичные неосязаемые активы, так и деривативы (фьючерсы и опционы). Должна существовать обоснованная база для сравнения, когда опора делается на сравнимые ОИС, которые присутствуют в той же отрасли или бизнесе, что и рассматриваемый ОИС, или в той же, которая реагирует на те же экономические переменные.

Когда для обеспечения ориентиров при определении величины стоимости используются предыдущие сделки в отношении предмета оценки, могут потребоваться корректировки данных с учетом течения времени и изменившихся обстоятельств в экономике.

Основными элементами сравнения, которые должны рассматриваться при отборе и анализе сделок по продаже являются следующие:

Структура и объем юридических прав собственности на неосязаемое имущество, передаваемых в сделке.

Существование каких-либо специальных условий и соглашений о финансировании.

Экономические условия, которые существовали на соответствующем вторичном рынке во время сделки по продаже.

Отрасль или бизнес, где использовался (или будет использоваться) неосязаемый актив.

Физические характеристики ОИС.

Функциональные характеристики ОИС.

Технологические характеристики ОИС.

Включение других нематериальных активов в сделку.

Для определения диапазона рыночной цены ОИС выявляются, во-первых, все технологические и технические преимущества, которые получает собственник благодаря приобретению прав, и, во-вторых, диапазон возможных рыночных оценок, соответствующий выделенной области техники.

Нижняя граница диапазона рассчитывается обеими сторонами как минимальная приемлемая для собственника оценка платежа за раздел с конкурентом области технической исключительности, обеспечиваемой патентом. Эта оценка служит базой, на которой стоится тсратегия поведения собственника при переговорах. Основные этапы расчета нижней границы приведены в таблице 1.

Верхняя граница цены патента рассчитывается как максимальная приемлемая для конкурента – потенциального лицензиата оценка платежа за доступ к запатентованному новшеству.

Таблица 1

|

№ этапа |

Расчет растущего рынка |

Расчет для поделенного рынка |

|

|

Минимальная оценка ОИС (патента или лицензии), приемлемая для патентообладателя через расчеты ожидаемого будущего приращения прибыли патентообладателя на растущем рынке, где патентообладатель имеет установленную долю рынка, которая не подвергается риску с проникновением конкурента. При этом необходимо учесть возможности альтернативного использования капитала, требуемого для расширения рынка, а также целесообразность проведения экспансии. |