Жигачев Александр Викторович , кандидат юридических наук, налоговый юрист, г. Саратов

Работника организации призвали на военные сборы. За время прохождения военных сборов организация выплачивает работнику средний заработок. Расходы организации, связанные с выплатой работнику среднего заработка за время прохождения военных сборов, компенсируются организации за счет бюджета.

Предположим, организация-работодатель применяет общую систему налогообложения (ОСН).

Какие налоговые последствия влекут указанные операции ( , НДС, НДФЛ)? Подлежит ли обложению выплачиваемый работнику за время прохождения военных сборов средний заработок страховыми взносами?

Рассмотрим эти вопросы.

Из п. 1 ст. 1 Федерального закона № 53-ФЗ «О воинской обязанности и военной службе» (далее – «Закон № 53-ФЗ») следует, что призыв на военные сборы и прохождение военных сборов в период пребывания в запасе являются частью воинской обязанности граждан Российской Федерации.

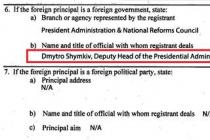

Граждане, пребывающие в запасе, могут призываться на военные сборы для подготовки к военной службе (п. 1 ст. 54 Закона № 53-ФЗ).

Согласно п. 2 ст. 6 Закона № 53-ФЗ граждане на время прохождения военных сборов освобождаются от работы или учебы с сохранением за ними места постоянной работы или учебы и выплатой среднего заработка или стипендии по месту постоянной работы или учебы.

В свою очередь ст. 170 ТК РФ предусматривает, что работодатель обязан освобождать работника от работы с сохранением за ним места работы (должности) на время исполнения им государственных или общественных обязанностей в случаях, если в соответствии с ТК РФ и иными федеральными законами эти обязанности должны исполняться в рабочее время.

Согласно пп. 2 п. 2, п. 3 Правил компенсации расходов, понесенных организациями и гражданами Российской Федерации в связи с реализацией Федерального закона «О воинской обязанности и военной службе» (утв. Постановлением Правительства РФ от 01.12.2004 № 704 (ред. от 16.01.2017)) в рассматриваемой ситуации организации за счет средств федерального бюджета компенсируются, в том числе, расходы по выплате работнику среднего заработка за время прохождения военных сборов (с учетом соответствующих начислений на фонд оплаты труда).

Страховые взносы в государственные внебюджетные фонды

Применительно к отношениям «работодатель-работник» объектом обложения страховыми взносами признаются выплаты и иные вознаграждения в пользу работников в рамках трудовых отношений (абз. 2 пп. 1 п. 1 ст. 419, пп. 1 п. 1 ст. 420 НК РФ).

Несмотря на то, что в рассматриваемом случае средний заработок выплачивается работнику не собственно за выполнение трудовых обязанностей, а в качестве гарантированной законом сохраняемой за период прохождения военных сборов выплаты, тем не менее, нельзя отрицать, что этот средний заработок выплачивается именно в рамках трудовых отношений. А это уже по общему правилу достаточный признак для признания таких выплат объектом обложения страховыми взносами.

В числе необлагаемых страховыми взносами сумм (ст. 422 НК РФ) рассматриваемые выплаты не названы.

Соответственно, выплачиваемый работнику средний заработок за время прохождения военных сборов облагается страховыми взносами в общем порядке.

Данная позиция закреплена, например, в Письмах Минфина России от 11.11.2011 № 03-03-06/2/170, ФСС РФ от 17.11.2011 № 14-03-11/08-13985, Минздравсоцразвития России от 15.03.2011 № 784-19, совместном Письме ПФ РФ № НП-30-26/9660, ФСС РФ № 17-03-10/08-2786П от 29.07.2014, в Постановлениях ФАС Волго-Вятского округа от 31.01.2014 № А29-7650/2012, ФАС Западно-Сибирского округа от 16.05.2014 № А27-5956/2013, ФАС Поволжского округа от 12.11.2013 № А12-5954/2013, Определениях Высшего Арбитражного Суда РФ от 05.12.2014 № 308-КГ14-4613, от 11.11.2014 № 309-КГ14-2149, от 30.06.2014 № ВАС-5692/14, от 31.03.2014 № ВАС-3879/14 (несмотря на то, что указанные разъяснения ведомств и судебные решения относятся к периоду действия Федерального закона № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования», полагаем, содержащиеся в них выводы актуальны и в настоящее время, поскольку действующие нормы НК РФ предусматривают аналогичное регулирование обложения страховыми взносами).

Тождественная аргументация и следующий из нее вывод полностью применимы и к взносам на обязательное страхование от несчастных случаев на производстве и профзаболеваний (см.: ст.ст. 20.1 и 20.2 Федерального закона № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», Письмо ФСС РФ от 17.11.2011 № 14-03-11/08-13985, Постановление Арбитражного суда Поволжского округа от 16.01.2015 № Ф06-18965/2013 по делу № А12-23499/2014).

Но, обратим внимание, суммы страховых взносов на сохраняемый работнику средний заработок компенсируются работодателю за счет средств федерального бюджета (пп. 2 п. 2 Правил компенсации расходов, понесенных организациями и гражданами Российской Федерации в связи с реализацией Федерального закона «О воинской обязанности и военной службе», утв. Постановлением Правительства РФ от 01.12.2004 № 704 (ред. от 16.01.2017)).

НДФЛ

Выплачиваемый организацией работнику средний заработок за время прохождения военных сборов облагается НДФЛ в общем порядке (согласно п. 29 ст. 217 НК РФ не облагаются НДФЛ доходы лиц, призванных на военные сборы, в виде денежного довольствия, суточных и других сумм, получаемых по месту службы, либо по месту прохождения военных сборов; но средний заработок за время прохождения военных сборов в числе необлагаемых доходов не назван). Эта позиция подтверждается, например, в Письме Минфина РФ от 10.11.2009 № 03-04-05-02/13.

Таким образом, в рассматриваемом случае у организации возникают соответствующие обязанности налогового агента по НДФЛ (ст. 226 НК РФ).

Налог на прибыль

Согласно п. 6 ст. 255 НК РФ к расходам на оплату труда для целей исчисления налога на прибыль организаций относится, в частности, сумма начисленного работникам среднего заработка, сохраняемого на время выполнения ими государственных и (или) общественных обязанностей и в других случаях, предусмотренных законодательством Российской Федерации о труде.

Поскольку военные сборы являются государственной обязанностью гражданина Российской Федерации, организация вправе учесть в составе расходов при исчислении налога на прибыль сумму начисленного работнику среднего заработка за время прохождения военных сборов.

Суммы страховых взносов в государственные внебюджетные фонды (в отношении начисленного работнику среднего заработка за время прохождения военных сборов) подлежат учету в составе прочих расходов, связанных с производством и реализацией (пп. 1 п. 1, пп. 45 п.1 ст. 264 НК РФ).

В свою очередь, денежные средства, полученные организацией в качестве компенсации расходов по выплате работнику среднего заработка за время прохождения военных сборов, в целях исчисления налога на прибыль относятся к внереализационным доходам (в числе не учитываемых при определении налоговой базы доходов указанные компенсации в ст. 251 НК РФ не поименованы). Это подтверждается, например, в Письме Минфина РФ от 11.11.2011 № 03-03-06/2/170.

НДС

В рассматриваемом случае не происходит реализации товаров (работ, услуг), никакие имущественные права не передаются, в связи с чем определенный в ст. 146 НК РФ по НДС не возникает. Денежные средства, перечисляемые организации, являются компенсацией расходов на выплату среднего заработка работнику (но не оплатой товаров, работ, услуг, имущественных прав), поэтому НДС не облагаются.

По вопросам налогового консультирования обращайтесь –

- Знал я, что ваш воинский учет до добра не доведет, - в отдел кадров вошел раздосадованный начальник отдела продаж, помахивая какой-то бумажкой. - И что мне теперь с этим делать?

«Этим» оказалась бумага из военкомата, разделенная на две части. В верхней половине была повестка работнику явиться в определенное время для прохождения сборов, в нижней - извещение для работодателя о необходимости сохранить за призываемым не только рабочее место, но и средний заработок.

- Нижнюю половину я у Вас заберу, а верхнюю оставьте себе. В указанное время явитесь, куда просят с вещами.

- С вещами на выход. - буркнул начальник отдела. - А откосить это как-нибудь можно? Что я им - пацан зеленый, в Зарницу играть. Мне, в конце концов, семью кормить надо и отделом руководить. Можете вы написать, что я особо ценный работник?

Ответственная за воинский учет отрицательно покачала головой.

- Мы обязаны Вас отпустить… Семья не сильно пострадает - средний заработок получите. А отдел…. Покидаете же Вы его на время отпуска, и ничего, справляются. Только после сборов обязательно возьмите справку, что Вы их прошли, а то нам деньги не компенсируют.

- Какие деньги?

- Которые мы Вам заплатим за время сборов.

- А, так наши доблестные военные за что-то еще платят? - Начальник отдела несколько повеселел. - Ну, раз зарница не совсем бескорыстная… Ладно, посмотрим, что там у них происходит и как.

- Если б они еще зарплату ответственному за воинский учет платили, еще лучше бы было, - проворчала начальник отдела кадров.

Шпаргалка

Граждане, пребывающие в запасе и признанные годными к военной службе по состоянию здоровья, могут призываться на военные сборы (п. 1 ст. 54 Закона от 28 марта 1998 г. № 53-ФЗ «О воинской обязанности и военной службе»). сотрудников, поскольку прохождение военных сборов является государственной обязанностью (ч. 2 ст. 59 Конституции РФ, абз. 7 п. 1 ст. 1, ст. 3 Закона № 53-ФЗ).

Перечень граждан, не подлежащих призыву, содержится в ст. 55 закона № 53-ФЗ. В частности, к ним относятся женщины, сотрудники органов внутренних дел, педагогические работники, студенты, лица, имеющие право на отсрочку, граждане с непогашенной судимостью, отцы трех и более несовершеннолетних детей.

Срок военных сборов не может превышать двух месяцев, а их общая продолжительность за время пребывания гражданина в запасе - не более 12 месяцев. Призыв на военные сборы возможен не чаще одного раза в три года. (п. 3 и 4 статьи 54 Закона № 53-ФЗ.)

Повестка может прийти как сотруднику домой, так и в организации - точно также, как и при призыве на срочную службу. В первом случае работник должен вручить работодателю извещение, во втором - работодатель должен своевременно передать повестку работнику. За препятствия военкомат может привлечь организацию к штрафу от 500 до 1 000 рублей (ст. 21.2 КоАП). Сумма небольшая, но она не избавит от необходимости направить работника на сборы.

Отстранение работника от работы на период сборов и сохранение за ним среднего заработка оформляются приказом в произвольной форме, с обязательным указанием срока отстранения и документа - основания для издания приказа.

В отсутствие работника отмечается буквенным кодом «Г» или цифровым «23» - исполнение государственных обязанностей (постановление Госкомстата России от 5 января 2004 г. № 1.)

Расходы на выплату среднего заработка организациям возмещают военные комиссариаты. Для этого необходимо составить заявление на бланке организации в произвольной форме, с указанием конкретной суммы и банковских реквизитов для перечисления денег. К заявлению следует приложить заверенные копии документов: приказа о направлении на сборы, извещения и справки о прохождении сборов из военкомата, расчетно-платежной ведомости (Правила, утвержденные постановлением Правительства РФ от 1 декабря 2004 г. № 704, п. 7 ст. 1 Закона № 53-ФЗ).

Воинская обязанность граждан Российской Федерации предусматривает (п. 1 ст. 1 Федерального закона от 28.03.1998 N 53-ФЗ "О воинской обязанности и военной службе"), в частности, пребывание гражданина в запасе, призыв его на военные сборы и прохождение военных сборов. Напомним, что под воинской обязанностью понимается система обязательных мероприятий, выполняемых гражданами в целях подготовки к вооруженной защите Российской Федерации, целостности и неприкосновенности ее территории и обеспечиваемых в пределах своей компетенции органами государственной власти.

Для подготовки к военной службе граждан, пребывающих в запасе, могут призывать на военные сборы. Под военными сборами, в свою очередь, понимается комплекс мероприятий по подготовке граждан к военной службе, проводимых в Вооруженных Силах, других войсках, воинских формированиях и органах (п. 3 Положения о проведении военных сборов, утв. Постановлением Правительства РФ от 29.05.2006 N 333, далее - Положение по сборам). При этом к военным сборам могут быть привлечены граждане, пребывающие в запасе и признанные годными к военной службе по состоянию здоровья (п. 1 ст. 54 Закона N 53-ФЗ).

Работодатель не может препятствовать призыву работников на военные сборы, поскольку их прохождение является государственной обязанностью.

Решение о призыве на военные сборы оформляется приказом военного комиссара. Призывают граждан на военные сборы военные комиссариаты на основании указа Президента РФ. Так, призыв в 2015 г. граждан РФ, пребывающих в запасе, для прохождения военных сборов сроком до двух месяцев осуществляется в соответствии с п. 1 Указа Президента РФ от 05.02.2015 N 53.

При призыве на военные сборы граждане проходят медицинское освидетельствование. Заключительным этапом призыва на военные сборы является отправка граждан, призванных на военные сборы, от военного комиссариата (пункта сбора) до места проведения военных сборов (п. п. 1, 2 ст. 54 Закона N 53-ФЗ, п. п. 9, 11, 12 Положения по сборам).

Суммарная продолжительность военных сборов, на которые гражданин может быть призван в течение жизни, не превышает 12 месяцев, при этом каждый военный сбор не может быть дольше двух месяцев (п. 3 ст. 54 Закона N 53-ФЗ).

Периодичность призыва граждан, пребывающих в запасе, на учебные сборы не может быть чаще одного раза в три года. Граждане, уволенные с военной службы, при этом не могут призываться на военные сборы в течение двух лет со дня увольнения в запас (п. 4 ст. 54, пп. "к" п. 2 ст. 55 Закона N 53-ФЗ).

Категории граждан, имеющих право на освобождение от призыва на военные сборы, приведены в ст. 55 Закона N 53-ФЗ.

Граждане, призванные на военные сборы, считаются исполняющими обязанности военной службы и подлежат обязательному государственному личному страхованию на случай гибели (смерти), ранения (контузии) или заболевания, полученных в период прохождения военных сборов. Время прохождения военных сборов засчитывается в общую продолжительность военной службы гражданина, о чем в установленном порядке делаются записи в документах воинского учета (п. п. 15, 28, 29 Положения по сборам).

Граждане, не явившиеся без уважительных причин в место и в срок, указанные в повестке военного комиссариата или иного органа, осуществляющего воинский учет, привлекаются к ответственности в соответствии с законодательством РФ (п. 1 ст. 7 Закона N 53-ФЗ).

Так, за неявку гражданина по вызову (повестке) военного комиссариата в установленные время и место без уважительной причины предусмотрена административная ответственность в виде предупреждения или наложение административного штрафа в размере от 100 до 500 руб. (ст. 21.5 КоАП РФ).

Граждане, проходящие военные сборы, могут быть привлечены к ответственности за совершение преступлений, предусмотренных ст. ст. 337, 338 и 339 УК РФ: самовольное оставление части или места службы, дезертирство и уклонение от исполнения обязанностей военной службы путем симуляции болезни или иными способами (п. 8 Постановления Пленума Верховного Суда РФ от 03.04.2008 N 3 "О практике рассмотрения судами уголовных дел об уклонении от призыва на военную службу и от прохождения военной или альтернативной гражданской службы").

Освобождение от работы

Прохождение военных сборов, как было сказано выше, - государственная обязанность работника, следовательно, на этот период его нужно освободить от работы (ст. 170 ТК РФ).

Время начала и окончания сборов (то есть период освобождения от работы) указывается в отрывном извещении к повестке из военкомата о призыве работника на военные сборы (форма повестки приведена в Приложении 1 к Положению по сборам).

Такое извещение:

- работник может принести сам, если повестка на сборы придет к нему по месту жительства;

- либо работодатель получит вместе с повесткой, если военкомат направит ее по месту работы военнообязанного лица.

Во втором случае работодатель должен под расписку вручить повестку работнику, оставив себе извещение. Расписка же послужит доказательством того, что работодатель осуществил предписанное ему действие.

За неоповещение работника о вызове его по повестке военного комиссариата на руководителя или другое должностное лицо организации, ответственное за военно-учетную работу, может быть наложен административный штраф в размере от 500 до 1000 руб. (ст. 21.2 КоАП РФ).

Дела об административных нарушениях по ст. 21.1 КоАП РФ рассматривают военные комиссариаты (ст. 23.11 КоАП РФ). Постановление по делу о таком административном правонарушении должно быть вынесено в пределах двух месяцев со дня его совершения (ч. 1 ст. 4.5 КоАП РФ).

При длящемся правонарушении двухмесячный срок начинает исчисляться со дня обнаружения административного правонарушения.

На основании извещения руководителем организации издается приказ об освобождении работника от работы в произвольной форме.

В табеле учета рабочего времени (вполне уместно использовать унифицированную форму Т-12 "Табель учета рабочего времени и расчета оплаты труда" или Т-13 "Табель учета рабочего времени", утв. Постановлением Госкомстата России от 05.01.2004 N 1) дни прохождения работником военных сборов как невыходы на время исполнения государственных обязанностей согласно законодательству РФ отмечаются буквенным кодом "Г" или цифровым кодом "23".

На период исполнения работником во время ежегодного оплачиваемого отпуска государственных обязанностей, если для этого трудовым законодательством предусмотрено освобождение от работы, таковой в силу ст. 124 ТК РФ:

- должен быть продлен;

- или перенесен на другой срок, определяемый работодателем с учетом пожеланий работника.

Кстати, период прохождения сборов учитывается в стаж работы, дающий право на ежегодный основной оплачиваемый отпуск (ст. 121 ТК РФ).

Оплата времени сборов

ТК РФ установлены гарантии и компенсации работникам, которые на время прерывают работу для исполнения государственных или общественных обязанностей, а также для совершения общественно значимых действий. К ним, как было сказано выше, относится и участие в военных сборах граждан, пребывающих в запасе.

Помимо освобождения сотрудника от работы упомянутая ст. 170 ТК РФ обязывает работодателя сохранить за ним место работы (должность) на время исполнения им государственных обязанностей, в случае если в соответствии с ТК РФ и иными федеральными законами эти обязанности должны исполняться в рабочее время. Пункт же 2 ст. 6 Закона N 53-ФЗ, в свою очередь, помимо освобождения от работы и сохранения постоянной работы предписывает работодателю выплатить работнику средний заработок.

Расходы, понесенные организациями и гражданами в связи с исполнением Закона N 53-ФЗ, согласно п. 7 ст. 1 Закона N 53-ФЗ являются расходным обязательством РФ. И компенсируются они в соответствии с Правилами компенсации расходов, понесенных организациями и гражданами Российской Федерации в связи с реализацией Федерального закона "О воинской обязанности и военной службе" (утв. Постановлением Правительства РФ от 01.12.2004 N 704, далее - Правила N 704).

Компенсации за счет средств федерального бюджета подлежат расходы организаций, связанные с выплатой работающим гражданам среднего заработка с учетом соответствующих начислений на фонд оплаты труда по месту постоянной работы (пп. 3 п. 2, п. 3 Правил N 704).

Выплата компенсации осуществляется на основании представляемых получателем компенсации сведений о размере фактических расходов (с указанием банковских реквизитов счетов для перечисления компенсации). Для подтверждения названных расходов организации представляют заверенные в установленном порядке копии соответствующих документов. Указанные сведения приводятся на официальном бланке, скрепленном подписью руководителя (заместителя руководителя) и печатью организации (п. 5 Правил N 704).

Возможность получения организациями, понесшими расходы в виде сумм начисленного работнику среднего заработка, сохраняемого на время его пребывания на военных сборах с учетом соответствующих начислений на фонд оплаты труда, соответствующей компенсации от военных комиссариатов Минфин России подтвердил в Письме от 10.11.2009 N 03-04-05-02/13.

Выше приводилось, что работодатель за период нахождения сотрудника на военных сборах должен ему выплатить средний заработок. Поскольку специального порядка для этого случая не установлено, то его расчет осуществляется по общему правилу.

Количество дней нахождения работника на сборах определяется по справке о прохождении военного сбора (приведена в Приложении 2 к Правилам по сбору), выданной военкоматом (п. 26 Положения по сборам), которую работник должен представить работодателю.

Порядок исчисления средней заработной платы установлен ст. 139 ТК РФ. Для ее расчета учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у работодателя независимо от источников этих выплат. В п. 2 Положения об особенностях порядка исчисления средней заработной платы (утв. Постановлением Правительства РФ от 24.12.2007 N 922) приведен перечень таких выплат. В числе таковых, в частности, указаны:

- заработная плата :

начисленная работнику по тарифным ставкам, окладам (должностным окладам) за отработанное время;

начисленная работнику за выполненную работу по сдельным расценкам;

начисленная работнику за выполненную работу в процентах от выручки от реализации продукции (выполнения работ, оказания услуг), или комиссионное вознаграждение;

выданная в неденежной форме;

окончательно рассчитанная по завершении предшествующего событию календарного года, обусловленная системой оплаты труда, независимо от времени начисления;

- надбавки и доплаты к тарифным ставкам, окладам (должностным окладам) за профессиональное мастерство, классность, выслугу лет (стаж работы), совмещение профессий (должностей), расширение зон обслуживания, увеличение объема выполняемых работ, руководство бригадой и другие;

- выплаты, связанные с условиями труда, повышенная оплата труда на тяжелых работах, работах с вредными и (или) опасными и иными особыми условиями труда, за работу в ночное время, оплата работы в выходные и нерабочие праздничные дни, оплата сверхурочной работы;

- премии и вознаграждения, предусмотренные системой оплаты труда.

Порядок учета премии и вознаграждения при определении среднего заработка установлен п. 15 Положения о среднем заработке:

- ежемесячные премии и вознаграждения учитываются в фактически начисленных суммах в расчетном периоде, но не более одной выплаты за каждый показатель за каждый месяц расчетного периода;

- премии и вознаграждения за период работы, превышающий один месяц, - в фактически начисленных суммах в расчетном периоде за каждый показатель, если продолжительность периода, за который они начислены, не превышает продолжительности расчетного периода, и в размере месячной части за каждый месяц расчетного периода, если продолжительность периода, за который они начислены, превышает продолжительность расчетного периода;

- вознаграждение по итогам работы за год, единовременное вознаграждение за выслугу лет (стаж работы), иные вознаграждения по итогам работы за год, начисленные за предшествующий событию календарный год, - независимо от времени начисления вознаграждения.

Расчет средней заработной платы работника производится исходя из фактически начисленной ему заработной платы и фактически отработанного им времени за 12 календарных месяцев, предшествующих периоду, в течение которого за работником сохраняется средняя заработная плата. При этом календарным месяцем считается период с 1-го по 30-е (31-е) число соответствующего месяца включительно (в феврале - по 28-е (29-е) число включительно).

При исчислении среднего заработка из расчетного периода исключается время, а также начисленные за это время суммы, если (п. 5 Положения о среднем заработке):

- за работником сохранялся средний заработок в соответствии с законодательством РФ;

- работник:

получал пособие по временной нетрудоспособности или пособие по беременности и родам;

не работал в связи с простоем по вине работодателя или по причинам, не зависящим от работодателя и работника;

не участвовал в забастовке, но в связи с этой забастовкой не имел возможности выполнять свою работу;

в других случаях освобождался от работы с полным или частичным сохранением заработной платы или без оплаты в соответствии с законодательством РФ;

- работнику предоставлялись дополнительные оплачиваемые выходные дни для ухода за детьми-инвалидами и инвалидами с детства.

В случае если время, приходящееся на расчетный период, отработано не полностью или из него исключалось время в соответствии с п. 5 Положения о среднем заработке, премии и вознаграждения учитываются при определении среднего заработка пропорционально времени, отработанному в расчетном периоде, за исключением премий, начисленных за фактически отработанное время в расчетном периоде (ежемесячных, ежеквартальных и др.).

Если работник проработал неполный рабочий период, за который начисляются премии и вознаграждения, и они были начислены пропорционально отработанному времени, они учитываются при определении среднего заработка исходя из фактически начисленных сумм в порядке, установленном п. 15 Положения о среднем заработке.

Пример. Работник был призван на военный сбор с 13 июля по 21 августа 2015 г., что подтверждено поданной им работодателю 24 августа справкой о его прохождении. Оклад работника с июня 2014 г. - 35 000 руб. В расчетном периоде он был в ежегодном оплачиваемом отпуске в сентябре (28 календарных дней), в октябре и марте выезжал в командировки на 6 и 5 рабочих дней, в декабре болел 4 рабочих дня. В расчетном периоде ему выплачены квартальные премии за фактически отработанное время - 36 750, 27 760, 41 340 и 40 950 руб., а также вознаграждение по итогам года - 62 400 руб.

Расчетным периодом при определении среднего заработка является июль 2014 г. - июнь 2015 г. Восемь календарных месяцев расчетного периода работник отработал полностью, за них ему начислено 280 000 руб. (35 000 руб/мес. x 8 мес.), за отработанные дни, когда работник был в отпуске и болел (сентябрь и декабрь), - 3181,82 руб. (35 000 руб. : 22 дн. x 2 дн.) и 28 913,04 руб. (35 000 руб. : 23 дн. x (23 дн. - 4 дн.)), в месяцах, когда он был в командировке (октябрь и март), - 25 869,57 руб. (35 000 руб. : 23 дн. x (23 дн. - 6 дн.)) и 26 666,67 руб. (35 000 руб. : 21 дн. x (21 дн. - 5 дн.)) соответственно.

Поскольку в расчетном периоде работнику выплачивались квартальные премии и вознаграждение по итогам года за фактически отработанное время, то их суммы целиком учитываются при определении среднего заработка. Всего же за расчетный период работнику начислено 573 831,10 руб. (280 000 + 3181,82 + 28 913,04 + 25 869,57 + 26 666,67 + 36 750 + 27 760 + 41 340 + 40 950 + 62 400), отработал же он в этом периоде 211 дн. (23 + 21 + 2 + 17 + 18 + 19 + 15 + 19 + 16 + 22 + 18 + 21), откуда его средний дневной заработок - 2719,58 руб/дн. (573 831,10 руб. : 211 дн.).

На сборах сотрудник находился 30 рабочих дней. Исходя из этого сохраняемый на время выполнения им государственных обязанностей средний заработок равен 81 587,40 руб. (2719,58 руб/дн. x 30 дн.).

Начисление среднего заработка в бухгалтерском учете отразится проводкой:

Дебет 20 Кредит 70

- 81 587,40 руб. - начислен работнику средний заработок за время его нахождения на военном сборе.

Возникающие обязательства

Объектом обложения страховыми взносами в государственные внебюджетные фонды признаются выплаты и иные вознаграждения, начисляемые работодателями-страхователями в пользу физических лиц, в частности, в рамках трудовых отношений (ч. 1 ст. 7 Федерального закона от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования", п. 1 ст. 20.1 Федерального закона от 24.07.1998 N 125-ФЗ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний").

Чиновники настоятельно рекомендуют исчислять с величины среднего заработка работников, сохраняемого на период прохождения ими военных сборов, как с выплат, производимых работникам в рамках трудовых отношений, страховые взносы в общеустановленном порядке (Письма Минздравсоцразвития России от 15.03.2011 N 784-19, Минфина России от 11.11.2011 N 03-03-06/2/170, ФСС РФ от 17.11.2011 N 14-03-11/08-13985).

В упомянутом пп. 3 п. 2 Правил также говорится о компенсации начисленных сумм страховых взносов на сохраняемый средний заработок работнику.

О необходимости начисления страховых взносов на сохраняемый за работником, освобожденным от работы на время исполнения им государственных обязанностей - прохождения военных сборов, средний заработок указано и в Постановлениях ФАС Волго-Вятского округа от 31.01.2014 N А29-7650/2012, ФАС Дальневосточного округа от 09.06.2012 N Ф03-2011/2012, ФАС Западно-Сибирского округа от 16.05.2014 N А27-5956/2013, ФАС Московского округа от 24.04.2014 N Ф05-3385/2014, ФАС Поволжского округа от 12.11.2013 N А12-5954/2013 и др. При этом судьи ФАС Западно-Сибирского округа в Постановлении N А27-5956/2013 подчеркнули, что в период военных сборов работающие граждане освобождаются от исполнения трудовых обязанностей, но трудовые отношения между ними и работодателем не прекращаются.

Продолжение примера. Дополним условие примера: организация использует общие тарифы страховых взносов, тариф страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний - 0,4%, работник трудится на рабочем месте, которое по результатам специальной оценки условий труда отнесено к вредным условиям труда второй степени (подкласс 3.2). В связи с этим с начислений заработной платы работника исчисляются страховые взносы по дополнительному тарифу 4% (ч. 2.1 ст. 58.3 Закона N 212-ФЗ).

С суммы сохраняемого среднего заработка работника, 81 587,40 руб., организацией было исчислено:

- 17 949,22 руб. (81 587,40 руб. x 22%) - в ПФР на обязательное пенсионное страхование;

- 4160,96 руб. (81 587,40 руб. x 5,1%) - в ФФОМС на обязательное медицинское страхование;

- 2366,03 руб. (81 587,40 руб. x 2,9%) - в ФСС РФ на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- 326,35 руб. (81 587,40 руб. x 0,4%) - в ФСС РФ на травматизм.

Правилами исчисления периодов работы, дающей право на досрочное назначение трудовой пенсии по старости в соответствии со статьями 27 и 28 Федерального закона "О трудовых пенсиях в Российской Федерации" (утв. Постановлением Правительства РФ от 11.07.2002 N 516), не предусмотрено включение в стаж работы, дающей право на досрочное назначение трудовой пенсии по старости, периода, за который сохраняется средний заработок за работником. Поэтому с суммы сохраняемого среднего заработка работника страховые взносы в ПФР по дополнительному тарифу не исчислялись.

В бухгалтерском учете начисление страховых взносов в государственные внебюджетные фонды сопровождается записями:

Дебет 20 Кредит 69, субсчет "Расчеты с ПФР" (субсчет "Расчеты с ФФОМС", субсчет "Расчеты с ФСС на случай временной нетрудоспособности", субсчет "Расчеты с ФСС на травматизм"),

- 17 949,22 руб. (4160,96; 2366,03; 236,35) - начислены страховые взносы в ПФР (ФФОМС, ФСС РФ - на случай временной нетрудоспособности, ФСС РФ - на травматизм).

Сумма начисленного работникам среднего заработка, сохраняемого на время выполнения ими государственных и (или) общественных обязанностей и в других случаях, предусмотренных законодательством РФ о труде, согласно п. 6 ст. 255 НК РФ относится к расходам на оплату труда, учитываемым при исчислении налога на прибыль организаций.

К прочим расходам, связанным с производством и реализацией, относятся, в частности, суммы страховых взносов:

- в ПФР на обязательное пенсионное страхование, в ФСС РФ - на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, в ФФОМС - на обязательное медицинское страхование, начисленные в установленном законодательством РФ порядке (пп. 1 п. 1 ст. 264 НК РФ), а также

- в ФСС РФ - по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, производимые в соответствии с законодательством РФ (пп. 45 п. 1 ст. 264 НК РФ).

Минфин России в упомянутом Письме N 03-03-06/2/170 засвидетельствовал возможность учета для целей налогообложения прибыли организаций как начисленного среднего заработка, выплачиваемого работникам за период нахождения их на военных сборах, так и сумм страховых взносов, исчисленных с сохраняемого среднего заработка.

В перечне доходов, не подлежащих обложению налогом на доходы физических лиц, приведенном в ст. 217 НК РФ, упомянуты, в частности, доходы солдат, матросов, сержантов и старшин, проходящих военную службу по призыву, а также лиц, призванных на военные сборы, в виде денежного довольствия, суточных и других сумм, получаемых ими по месту службы либо по месту прохождения военных сборов.

Минфин России в Письме от 10.11.2009 N 03-04-05-02/13 подтвердил освобождение от налогообложения НДФЛ доходов граждан, призванных на военные сборы, только в виде денежного довольствия, суточных и других сумм, получаемых по месту прохождения военных сборов. Но при этом чиновники указали, что суммы среднего заработка, выплачиваемые работникам по месту постоянной работы на время призыва на военные сборы, подлежат обложению налогом на доходы физических лиц в общеустановленном порядке.

Продолжение примера. При исчислении НДФЛ, подлежащего уплате за август, в доходах работника будет учитываться и сумма сохраняемого среднего заработка на время призыва его на военный сбор.

При определении облагаемой базы по налогу на прибыль за 9 месяцев 2015 г. в расходы включаются сумма начисленного среднего заработка, выплачиваемого работнику за период нахождения на военных сборах, 81 567,40 руб., и совокупность страховых взносов, исчисленных с сохраняемого среднего заработка, - 24 802,56 руб. (17 949,22 + 4160,96 + 2366,03 + 326,35).

Возмещение расходов

Расходы по выплате работнику среднего заработка с учетом начисленных страховых взносов, как было сказано выше, должны быть возмещены работодателю из средств федерального бюджета, предусмотренных на эти цели Минобороны России и ФСБ.

Повторимся: выплата компенсации осуществляется на основании представляемых получателями компенсации сведений о размере фактических расходов (с указанием банковских реквизитов счетов для перечисления компенсации). Для подтверждения указанных расходов работодателям надлежит представить заверенные в установленном порядке копии документов, подтверждающих понесенные расходы.

Поэтому организации необходимо направить в военкомат, призвавший работника на сборы, письмо на официальном бланке, в котором указывается сумма возмещения с разбивкой на суммы среднего заработка и страховых взносов, а также банковские реквизиты для перечисления. К письму следует приложить копии подтверждающих документов, в частности:

- извещения о призыве работника на военный сбор;

- справки из военкомата о его прохождении;

- документов, подтверждающих выплату среднего заработка, а также начисление и уплату страховых взносов в государственные внебюджетные фонды.

Срок, в течение которого военкомат должен перечислить возмещение работодателю, ни законодательством РФ, ни иными нормативными правовыми актами не установлен.

Окончание примера. Организация 3 сентября направила в военкомат, призвавший работника на военный сбор, письмо, указав в нем общую сумму возмещения - 106 389,92 руб. (81 587,36 + 24 802,36) - и ее составляющие - средний заработок и страховые взносы.

В начале октября запрашиваемые средства поступили на расчетный счет организации.

Денежные средства поступили из федерального бюджета. И, казалось бы, для их учета следует обратиться к Положению по бухгалтерскому учету "Учет государственной помощи" ПБУ 13/2000 (утв. Приказом Минфина России от 16.10.2000 N 92н). Но согласно данному ПБУ в бухгалтерском учете формируется информация о государственной помощи, предоставленной в форме субвенций, субсидий (п. 4 ПБУ 13/2000).

В рассматриваемом случае по аналогии все же возможно воспользоваться нормой п. 10 ПБУ 13/2000, которой предусмотрен случай предоставления бюджетных средств в более поздний отчетный период, чем тот, в котором осуществлены расходы организацией. Положение предписывает относить поступившие средства на счет 91 "Прочие доходы и расходы", субсчет 1 "Прочие доходы", без использования, счета 86 "Целевое финансирование". Исходя из этого осуществляются следующие записи:

Дебет 51 Кредит 76

- 106 389,92 руб. - поступили денежные средства из военкомата;

Дебет 76 Кредит 91-1

- 106 389,92 руб. - поступившая компенсация учтена в прочих доходах.

При исчислении налога на прибыль за 2015 г. полученная за счет средств федерального бюджета компенсация расходов по выплате среднего заработка и начисленных сумм страховых взносов подлежит включению налогоплательщиком во внереализационные доходы.

Отметим, что военкомат, призвавший работника на сбор, иной раз не соглашается возместить работодателю сумму уплаченных страховых взносов. И тогда организации ничего не остается, кроме как обратиться в суд с соответствующим иском. И арбитражные суды обязывают военкоматы возмещать работодателю сумму начисленных страховых взносов. Так, судьи ФАС Дальневосточного округа в упомянутом Постановлении N Ф03-2011/2012 указали, что расходы по уплате страховых взносов также подлежат компенсации военкоматом в порядке, установленном Правилами N 704. Солидарность в этом вопросе проявили и судьи АС Уральского округа в Постановлении от 10.10.2014 N Ф09-6951/14.

По состоянию на: 07.02.2011

Журнал: Справочник кадровика

Год: 2011

Автор: Коваленко Т. П.

Тема: Документы кадровой службы, Оплата труда

Рубрика: Оплата и нормирование труда / налогообложение

- Шаблоны документов

- Письмо Приказ

Нормативные документы

- Трудовой кодекс Российской Федерации (извлечение) Налоговый кодекс Российской Федерации (извлечение) Федеральный закон от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинс Федеральный закон от 28.03.1998 № 53-ФЗ «О воинской обязанности и военной службе» (извлечение) Постановление Правительства Российской Федерации от 06.03.2008 № 152 «Об обучении граждан Российской Федерации по программе военной подготовки в федеральных государственных образовательных учреждениях высшего профессионального образования» (извлечение) Постановление Правительства Российской Федерации от 29.05.2006 № 333 «О военных сборах и некоторых вопросах обеспечения исполнения воинской обязанности» (извлечение) Постановление Правительства Российской Федерации от 01.12.2004 № 704 «О порядке компенсации расходов, понесенных организациями и гражданами Российской Федерации в связи с реализацией Федерального закона «О воинской обязанности и военной службе»« (извлечен Постановление Правительства Российской Федерации от 02.03.2000 № 184 «Об утверждении Правил начисления, учета и расходования средств на осуществление обязательного социального страхования от несчастных случаев на производстве и профессиональных заболевани Приказ Министра обороны Российской Федерации от 17.05.2007 № 185 «О мерах по выполнению в Вооруженных Силах Российской Федерации Постановления Правительства Российской Федерации от 29 мая 2006 г. № 333» (извлечение)

- Нужно ли платить зарплату работнику, проходящему военные сборы?

Отдел кадров - это первая инстанция, куда обращается работник со своими вопросами. А значит, его сотрудники сталкиваются с множеством нестандартных ситуаций и «незнакомых» документов. Разобраться в большом количестве представляемых бумаг - дело непростое и ответственное.

Работник принес справку о призыве на военные сборы. «А почему не повестка?» - спросите вы, и правильно сделаете. Как мы сейчас убедимся, по невнимательности учебные сборы можно спутать с военными. Какие будут последствия? Достаточно серьезные: неправильное оформление документов, ошибочные начисления выплат сотруднику и налогов, нарушения правил бухгалтерского учета. Все это в конечном итоге может привести к необоснованным финансовым потерям организации.

Правовое регулирование в области воинской обязанности и военной службы осуществляет Федеральный закон от 28.03.1998 № 53-ФЗ «О воинской обязанности и военной службе» (далее - Закон о военной службе). Пункт 1 ст. 1 этого Закона включает в состав воинской обязанности граждан РФ призыв на военные сборы и прохождение военных сборов в период пребывания в запасе.

Толковый словарь Военные сборы - это комплекс мероприятий по подготовке граждан к военной службе, проводимых в Вооруженных Силах РФ, других войсках, воинских формированиях и органахб.

На основе Закона о военной службе разработано Положение о военных сборах, утв. постановлением Правительства РФ от 29.05.2006 № 333 (далее - Положение о военных сборах). Названное Положение определяет:

виды военных сборов, порядок определения их начала и окончания;

функции Минобороны России, других федеральных органов исполнительной власти, в которых федеральным законом предусмотрена военная служба, их территориальных органов, осуществляющих воинский учет, по проведению военных сборов;

порядок призыва граждан РФ, пребывающих в запасе, на военные сборы;

порядок организации проведения военных сборов;

порядок и размеры материального обеспечения граждан, проходящих военные сборы;

права и обязанности должностных лиц организаций и граждан, связанные с проведением военных сборов.

Для чего работодателю ориентироваться во всех этих нормах? Дело в том, что закон устанавливает для него определенные обязанности, связанные с военными сборами.

Прохождение военных сборов является государственной обязанностью гражданина, поэтому работодатель, сотрудник которого призван на военные сборы, должен освободить его от выполнения трудовых обязанностей на этот период. При этом за работником сохраняются место работы и должность (ч. 1 ст. 170 ТК РФ).

Работнику, призванному на военные сборы, не только гарантировано сохранение места работы. Если ежегодный оплачиваемый отпуск сотрудника приходится на период военных сборов, он сможет продлить его или перенести на другой срок (ст. 124 ТК РФ). Время пребывания на военных сборах включается в стаж для предоставления ежегодного оплачиваемого отпуска (ст. 121 ТК РФ).

ДЛЯ СБОРОВ НЕ ГОДЕН!

Например, от военных сборов освобождаются граждане женского пола; граждане, обучающиеся по очной и очно-заочной (вечерней) формам обучения в образовательных учреждениях; граждане, обучающиеся по заочной форме обучения в образовательных учреждениях, - на период экзаменационных и зачетных сессий и написания дипломной работы.

Не подлежат призыву на военные сборы граждане, указанные в п. 3 ст. 23 Закона о военной службе. Это те же лица, которые не подлежат призыву на военную службу:

а)

отбывающие наказание в виде обязательных работ, исправительных работ, ограничения свободы, ареста или лишения свободы;

б)

имеющие неснятую или непогашенную судимость за совершение преступления;

в)

в отношении которых ведется дознание либо предварительное следствие или уголовное дело в отношении которых передано в суд.

При наличии уважительных причин работника может освободить от сборов военный комиссар (п. 3 ст. 55 Закона о военной службе).

Например, при прохождении обязательного в таких случаях медосмотра гражданин может оказаться не годным к призыву на военные сборы по состоянию здоровья.

ВОЕННЫЕ СБОРЫ: ПРАВИЛА ПРОВЕДЕНИЯ

Продолжительность военных сборов, место и время их проведения определяются Минобороны России или иным федеральным органом исполнительной власти, в котором Законом о военной службе предусмотрена военная служба.

Обратите внимание!

Военные сборы подразделяются на два вида:

– учебные сборы;

– сборы по проверке боевой и мобилизационной готовности воинских частей и военных комиссариатов (проверочные сборы)

При этом должны соблюдаться следующие правила.

Правило 1. Продолжительность военного сбора не может превышать двух месяцев.

Правило 2. Общая продолжительность военных сборов, к которым привлекается гражданин за время пребывания в запасе, не может превышать 12 месяцев.

Правило 3. Периодичность призыва граждан, пребывающих в запасе, на учебные сборы не может быть чаще одного раза в три года.

Правило 4. Граждане, пребывающие в запасе, призываются на проверочные сборы независимо от прохождения ими учебных сборов.

Обратите внимание!

Призыв граждан на военные сборы осуществляется военными комиссариатами на основании указов Президента РФ

Решение о призыве гражданина на военные сборы оформляется приказом военного комиссара.

О призыве на учебные сборы граждане оповещаются заблаговременно. Для этого им - не позднее чем за 10 дней до начала прохождения учебных сборов - вручаются повестки. Форма повестки приведена в приложении № 1 к Положению о военных сборах. Повестка содержит отрывную часть - извещение руководителю организации.

Обратите внимание!

Руководитель организации должен быть извещен о призыве граждан, которые у него работают, на военные сборы

Таким образом, заблаговременно извещается и работодатель. Пункт 17 Руководства по организации проведения военных сборов в Вооруженных Силах Российской Федерации, утв. приказом министра обороны России от 17.05.2007 № 185 «О мерах по выполнению в Вооруженных Силах Российской Федерации постановления Правительства Российской Федерации от 29 мая 2006 г. № 333», содержит на этот счет специальное правило: о призыве граждан на военные сборы извещаются руководители организаций, в которых они работают.

В извещении, являющемся составной частью повестки, указывается время начала и окончания военных сборов, на которые призывается работник. В этот срок войдет не только период пребывания сотрудника в воинской части, но и время в пути до места сбора и обратно.

В нашу организацию пришли повестки о призыве двух работников на военные сборы. Мы удивлены, что повестки поступили на адрес организации. Обычно работники приносят нам эти документы сами, получая их на свой домашний адрес. Каковы наши действия в такой ситуации?

Повестка военного комиссариата действительно может быть направлена не по месту жительства гражданина, призываемого на военные сборы, а по месту его работы.

Пункт 1 ст. 4 Закона о военной службе в числе обязанностей организаций по обеспечению исполнения гражданами воинской обязанности предусматривает и то, что руководители организации, другие ответственные за военно-учетную работу должностные лица (работники) организаций обязаны оповещать граждан о вызовах (повестках) военных комиссариатов.

Итак, получив повестку, вы обязаны не только не препятствовать явке вашего работника в военкомат, но и обеспечить ему возможность своевременно явиться в военкомат для прохождения военных сборов.

На основании повестки необходимо издать приказ об освобождении работника от работы на период военных сборов. Унифицированной формы такого приказа нет, его можно оформить в произвольной текстовой форме на бланке приказа (приложение 1 ).

Такой приказ должен содержать следующие сведения:

фамилия, имя и отчество работника;

занимаемая им должность и структурное подразделение, где он работает;

период освобождения от работы (с указанием даты начала и окончания сборов);

информация о сохранении среднего заработка.

В период отсутствия работника в табеле учета рабочего времени (унифицированные формы № Т-12 или Т-13, утв. постановлением Госкомстата России от 05.01.2004 № 1) в соответствующей ячейке проставляется буквенный код Г или цифровой код 23 - «Исполнение государственных или общественных обязанностей согласно законодательству».

ОПЛАТА ПЕРИОДА ВОЕННЫХ СБОРОВ

Материальное обеспечение граждан, проходящих военные сборы, можно классифицировать следующим образом:

1.

Обеспечение продовольствием и имуществом во время прохождения военных сборов (подп. «а» и «б» п. 24 Положения о военных сборах).

2.

Выплаты, осуществляемые соответствующими воинскими частями (федеральными бюджетными учреждениями) федеральных органов исполнительной власти, по месту прохождения военных сборов.

К таким выплатам в соответствии с пп. 25 и 26 Положения о военных сборах и пп. 2-3 ст. 6 Закона о военной службе относятся:

выплата оклада по воинской должности, предусмотренной штатом воинской части, и оклада по воинскому званию;

выплата коэффициентов (районных, за прохождение военных сборов в высокогорных районах, за прохождение военных сборов в пустынных и безводных местностях) за прохождение военных сборов в районах Крайнего Севера, приравненных к ним местностях и других местностях с неблагоприятными климатическими или экологическими условиями, в т. ч. отдаленных, к окладу по воинской должности и окладу по воинскому званию и процентных надбавок в размерах, установленных федеральными законами и иными нормативными правовыми актами РФ, для граждан, работающих и проживающих в указанных районах и местностях.

Цитируем документ

|

Военная служба - особый вид федеральной государственной службы, исполняемой гражданами, не имеющими гражданства (подданства) иностранного государства, в Вооруженных Силах Российской Федерации, а также во внутренних войсках Министерства внутренних дел Российской Федерации, в войсках гражданской обороны (далее - другие войска), инженерно-технических и дорожно-строительных воинских формированиях при федеральных органах исполнительной власти (далее - воинские формирования), Службе внешней разведки Российской Федерации, органах федеральной службы безопасности, |

федеральном органе специальной связи и информации, федеральных органах государственной охраны, федеральном органе обеспечения мобилизационной подготовки органов государственной власти Российской Федерации (далее - органы), воинских подразделениях федеральной противопожарной службы и создаваемых на военное время специальных формированиях, а гражданами, имеющими гражданство (подданство) иностранного государства, и иностранными гражданами - в Вооруженных Силах Российской Федерации, других войсках и воинских формированиях. Пункт 1 ст. 2 Закона о военной службе |

Расчет размера процентных надбавок к окладу по воинской должности и окладу по воинскому званию осуществляется на основании справок о стаже работы в районах Крайнего Севера, приравненных к ним местностях и других местностях с неблагоприятными климатическими или экологическими условиями, в т. ч. отдаленных, выдаваемых организациями по месту постоянной работы граждан, по форме согласно приложению № 3 к Положению о военных сборах.

3.

Выплаты, осуществляемые работодателем, с последующей компенсацией военными комиссариатами.

К таким выплатам в соответствии с пп. 25 и 26 Положения о военных сборах и пп. 1 и 2 ст. 6 Закона о военной службе относятся:

выплаты среднего заработка (пособия) с учетом соответствующих начислений на фонд оплаты труда по месту постоянной работы (учета в государственном учреждении службы занятости населения) или минимального размера оплаты труда для граждан, не работающих и не состоящих на учете в государственном учреждении службы занятости населения за время участия в мероприятиях, связанных с призывом на военные сборы и за время прохождения военных сборов;

возмещение расходов по проезду граждан от места жительства к военному комиссариату (пункту сбора) и обратно;

возмещение расходов по найму (поднайму) жилья;

выплаты командировочных (суточных) за время участия в мероприятиях, связанных с призывом на военные сборы и при доставке (проезде) граждан от военного комиссариата (пункта сбора) к месту проведения военных сборов и обратно.

Обратите внимание!

Минобороны России обязано компенсировать организации расходы, понесенные в связи с оплатой военных сборов

Минобороны России компенсирует организации понесенные расходы в соответствии с постановлением Правительства РФ от 01.12.2004 № 704 «О порядке компенсации расходов, понесенных организациями и гражданами РФ в связи с реализацией Федерального закона "О воинской обязанности и военной службе"».

Разберем ситуацию на примере среднего заработка, выплачиваемого работнику, призванному на военные сборы.

Так, средний заработок за время призыва работника на военные сборы выплачивается по месту работы. Однако источник этой выплаты - федеральный бюджет. Работодатель в этих отношениях - «промежуточное звено»: сначала такую выплату производит он, а потом (после прохождения работником военных сборов) эти деньги ему возмещаются из бюджета (табл. 1 ).

Таблица 1

Порядок финансирования расходов

Таблица 2

Налогообложение выплат работнику, призванному на военные сборы

Как уже было отмечено, организациям в полном объеме компенсируются за счет бюджета расходы, связанные с выплатой работнику-призывнику среднего заработка с учетом соответствующих начислений на фонд оплаты труда. При этом военкоматы не обладают полномочиями налоговых органов и не вправе требовать от организаций уплаты каких-либо налогов с выплат работнику за время прохождения им военных сборов (письмо Минфина России от 27.05.2008 № 03-04-07-02/11).

Мнение эксперта

Е. В. Орлова,

Как работодателю компенсировать расходы за счет средств федерального бюджета Обратите внимание, что работодатель фактически не несет расходов, связанных с призывом его работников на военные сборы. Расходы организаций, связанные с выплатой работнику-призывнику среднего заработка с учетом соответствующих начислений на фонд оплаты труда по месту постоянной работы, компенсируются им в полном объеме за счет средств федерального бюджета, предусмотренных на эти цели для Минобороны России по разделу «Национальная оборона» (подраздел «Обеспечение мобилизационной и вневойсковой подготовки»), целевая статья «Мобилизационная подготовка и переподготовка резервов, учебно-сборовые мероприятия с гражданами Российской Федерации» (подп. 2 п. 2, п. 3 Правил компенсации расходов, понесенных организациями и гражданами Российской Федерации в связи с реализацией Федерального закона «О воинской обязанности и военной службе», утв. постановлением Правительства РФ от 01.12.2004 № 704) (далее - Правила компенсации расходов). Эту компенсацию организации вправе получить от военных комиссариатов (подп. «д» п. 8 Положения о военных сборах). |

Для получения компенсации работодателю необходимо в первую очередь надлежащим образом оформить время нахождения работника на военных сборах: издать приказ об освобождении его от работы, отметить этот период в табеле учета рабочего времени. Пункт 26 Положения о военных сборах содержит норму: подтверждением времени фактического пребывания призывника на сборах и основанием для расчета среднего заработка за этот период является справка о прохождении военного сбора (форма утверждена приложением № 2 к Положению). Справка выдается призывнику не позднее даты его убытия из военкомата и представляется им работодателю. В такой справке указываются: Ф. И.О. гражданина, период фактического прохождения сборов (даты начала и окончания сборов), место прохождения сборов (адрес). Далее работодатель рассчитывает средний заработок по общим правилам, предусмотренным Положением об особенностях порядка исчисления средней заработной платы, утв. постановлением Правительства РФ от 24.12.2007 № 922. Основанием для расчета и выплаты среднего заработка за период сборов будет являться платежная или расчетно-платежная ведомость (унифицированные формы № Т-53 или № Т-49, утв. постановлением Госкомстата России от 05.01.2004 № 1). После оформления этих документов и расчетов с работником работодатель может получить компенсацию из бюджета. Для этого необходимо направить в соответствующий военный комиссариат письмо с приложением копий документов, подтверждающих произведенные расходы (приложение 2). |

Пункт 5 Правил компенсации расходов предусматривает, что выплата компенсации осуществляется на основании представляемых получателями компенсации сведений о размере фактических расходов (с указанием банковских реквизитов счетов для перечисления компенсации). Для подтверждения указанных расходов граждане представляют оригиналы соответствующих документов, организации - заверенные в установленном порядке копии таких документов. Организация представляет указанные сведения на официальном бланке, при этом документ скрепляется подписью руководителя (заместителя руководителя) и основной печатью организации. Обратите внимание: если какие-либо расходы, которые могут быть компенсированы организациям, не производились или отсутствуют документы, подтверждающие их фактическое осуществление, такие расходы в сведениях, направляемых в военный комиссариат для получения компенсации, не отражаются (письмо Минфина России от 27.05.2008 № 03-04-07-02/11). К сожалению, в настоящее время в Правилах компенсации расходов не установлен срок, в течение которого военкомат должен перечислить деньги на счет организации, оплатившей работнику период пребывания на военных сборах. Ранее военкоматам отводился на это месячный срок после представления организациями необходимых документов (см. п. 5 недействующего постановления Правительства РФ от 03.03.2001 № 157 «О порядке финансирования расходов, связанных с реализацией Федерального закона "О воинской обязанности и военной службе"», а также письмо Минфина России от 01.06.2007 № 03-04-06-02/104). |

4. Выплаты, осуществляемые организацией согласно коллективному договору.

Коллективным договором может быть предусмотрена дополнительная компенсация или дополнительное время освобождения от работы лиц, проходящих военные сборы. В таком случае в коллективном договоре оговаривается период освобождения от работы, размер и источник выплаты.

СБОРЫ - ВОЕННЫЕ ИЛИ «УЧЕБНЫЕ»?

На практике может возникнуть ситуация, когда работник, обучающийся в вузе, имеющем факультет военного обучения, обращается к работодателю с просьбой освободить его от работы на время прохождения военных сборов и сдачи государственного выпускного экзамена по программе подготовки офицеров запаса. При этом работник представляет справку, выданную образовательным учреждением.

Что делать в такой ситуации? Безусловно, освобождать работника от работы на период, указанный в справке. А вот нужно ли оплачивать этот период по правилам, рассмотренными нами выше? Давайте разберемся.

Учебные сборы являются составной частью военной подготовки, осуществляемой факультетами военного обучения (военными кафедрами), и проводятся один раз за все время обучения, что закреплено в Положении о факультетах военного обучения (военных кафедрах) при федеральных государственных образовательных учреждениях высшего профессионального образования (далее - Положение о ФВО), утв. постановлением Правительства РФ от 06.03.2008 № 152.

Проведение учебных сборов, права и обязанности граждан, проходящих военную подготовку, определяются Положением о ФВО и уставом вуза. Гражданам, проходящим военную подготовку, один раз в месяц выплачивается дополнительная стипендия (п. 40 гл. V Положения о ФВО).

Высшее учебное заведение представляет списки граждан, подлежащих направлению на учебные сборы, а также сведения, которые подлежат внесению в документы воинского учета, в военный комиссариат по месту расположения высшего учебного заведения (подп. «б» и «г» п. 23 гл. IV Положения о ФВО). Согласно п. 24 гл. IV Положения о ФВО направление граждан на учебные сборы производится военным комиссариатом по месту расположения высшего учебного заведения на основании планов проведения учебных сборов.

Кстати сказать

|

С вступлением в силу распоряжения Правительства РФ от 06.03.2008 № 275-р, утверждающего Перечень создаваемых учебных военных центров при федеральных государственных образовательных учреждениях высшего профессионального образования и Перечень факультетов военного обучения и |

военных кафедр при федеральных государственных образовательных учреждениях высшего профессионального образования, в России значительно сократилось количество военных кафедр. Что касается студентов, которые сейчас обучаются в вузах, то в связи с ликвидацией военных |

кафедр в армию их не заберут, так как отсрочку для студентов очной формы обучения никто пока не отменял. В отношении военных сборов также действует освобождение для граждан, не подлежащих призыву, куда входит эта категория (подп. «з» п. 2 ст. 55 Закона о военной службе). |

Также вузы оповещают граждан об их направлении на учебные сборы. По просьбе студента может быть оформлен и оправдательный документ для работодателя (справка).

Хотя на лиц, направленных на учебные военные сборы, и распространяются права и обязанности граждан, призванных на военные сборы (п. 36 гл. IV Положения о ФВО), в то же время военные учебные и военные сборы имеют отличия в части:

законодательной базы;

порядка оформления документов;

компенсационных выплат.

Обратите внимание!

Выплата среднего заработка за период учебных военных сборов студентов-очников в вузах, имеющих факультет военного обучения и входящих в Перечень, утв. распоряжением Правительства РФ от 06.03.2008 № 275-р, законом не предусмотрена (ст. 173 ТК РФ)

Согласно ст. 173 ТК РФ студентам очной формы обучения разрешено совмещать учебу с работой. При этом им гарантируется предоставление дополнительного отпуска без сохранения заработной платы по месту работы в части, касающейся обычного учебного процесса, что, однако, не относится к обучению на военной кафедре и не отражается в Положении о ФВО.

Справка из вуза может служить документом, подтверждающим уважительную причину отсутствия на работе сотрудника, но, чтобы оформить отпуск без сохранения заработной платы, сторонам нужно достичь соглашения об этом. Полагаем, что в подобной ситуации, конечно же, следует не препятствовать работнику и предоставить ему отпуск без сохранения заработной платы на период прохождения учебных сборов.

Максимальное время отсутствия сотрудника на рабочем месте может складываться из времени учебных сборов - 26 дней, итоговой аттестации, на которую выделяется не менее четырех дней, времени в пути до места прохождения учебных сборов. Время следования граждан на учебные военные сборы и обратно в продолжительность учебных сборов не засчиты-вается, а оплата проезда осуществляется за счет средств, предусмотренных Минобороны России (пп. 21 и 26 гл. IV Положения о ФВО).

Итак, мы отметили существенную разницу между военными сборами, которые являются составной частью военной подготовки, проводимой факультетом военного обучения (военными кафедрами) при федеральных государственных образовательных учреждениях высшего профессионального образования, и военными сборами, призыв на которые определяет Минобороны России. Учебные военные сборы не оплачиваются, не компенсируются и не документируются в отличие от военных сборов граждан РФ, пребывающих в запасе. Работодателю необходимо четко разграничивать эти случаи, так как от этого зависит и порядок оформления документов, и гарантии, предоставляемые работникам.

1 -1

Работники-мужчины соответствующего возраста могут быть призваны в армию или на военные сборы. В статье рассмотрим, как отразится на работодателе обязанность исполнения сотрудниками названных видов воинской повинности.

Военная обязанность

Воинская обязанность граждан Российской Федерации предусматривает (п. 1 ст. 1 Федерального закона от 28.03.98 № 53-ФЗ «О воинской обязанности и военной службе», далее - Закон о воинской обязанности):

- воинский учет;

- подготовку к военной службе;

- призыв на военную службу;

- прохождение военной службы;

- пребывание в запасе;

- призыв на военные сборы и прохождение военных сборов.

Прохождение военных сборов и службы в армии - государственная обязанность

В случае вызова сотрудника на мероприятия, связанные с исполнением воинской обязанности, на период таких мероприятий работодатель обязан освободить его от исполнения трудовых обязанностей (ч. 1 ст. 170 ТК РФ).

Если работодатель не оповестит работника о вызове по повестке военного комиссариата или не обеспечит ему возможность своевременной явки по вызову военного комиссариата, на работодателя будет наложен административный штраф в размере от 500 до 1000 руб. (ст. 21.2 КоАП РФ).

Для работника уклонение от службы в армии и вовсе уголовно наказуемое деяние (ст. 328 УК РФ).

Ниже рассмотрим, каковы обязанности работодателя в случае призыва сотрудника на службу или на военные сборы.

Призывы на службу

Кого могут призвать. Призыву подлежат граждане мужского пола в возрасте от 18 до 27 лет, состоящие или обязанные состоять на воинском учете и не пребывающие в запасе (п. 1 ст. 22 Закона о воинской обязанности).

Исключение сделано для лиц, которые освобождены от исполнения воинской обязанности либо которым предоставлена отсрочка (п. 2 ст. 22 Закона о воинской обязанности). Категорию годности работника к военной службе и наличие отсрочки можно узнать из документов воинского учета.

Сроки призыва. Призыв на военную службу осуществляется два раза в год на основании указов Президента РФ (п. 1 ст. 25 Закона о воинской обязанности):

- с 1 апреля по 15 июля;

- с 1 октября по 31 декабря.

Пришла повестка

Обычная служба. На все мероприятия, связанные с призывом, граждане вызываются повестками военного комиссариата (п. 3 ст. 26 Закона о воинской обязанности).

Призыв на военную службу включает (п. 1 ст. 26 Закона о воинской обязанности):

- явку на медицинское освидетельствование и заседание призывной комиссии;

- явку для отправки к месту прохождения военной службы.

Альтернативная служба. Аналогичный порядок вызова призывников действует при направлении граждан на альтернативную гражданскую службу (п. 1 и 3 ст. 10 Федерального закона от 25.07.2002 № 113-ФЗ «Об альтернативной гражданской службе», далее - Закон об альтернативной службе).

Сохранение места работы и среднего заработка. На время участия сотрудника в мероприятиях по обеспечению исполнения воинской обязанности (постановка на воинский учет, прохождение медкомиссии, явка на заседание призывной комиссии) работодатель должен освободить его от исполнения трудовых обязанностей.

Унифицированная форма табеля учета рабочего времени № Т-12или Т-13 утвержденапостановлением Госкомстата России от 05.01.2004 № 1

За указанными работниками сохраняется место работы, им выплачивается средний заработок (ст. 170ТК РФ, п. 1 ст. 6 Закона о воинской обязанности).

Табель учета рабочего времени. В табеле работодатель проставит буквенный код Г или цифровой код 23.

К сведению

С 2013 года индивидуальные предприниматели не исчисляют и не уплачивают фиксированные страховые взносы за период, приходящийся на время прохождения военной службы (ч. 6 ст. 14 Федерального закона от 24.07.2009 № 212-ФЗ«О страховых взносах в Пенсионный фонд РФ, Фонд социального страхования РФ, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования»)

Увольнение призывника

Повестка из военкомата. Повестка о явке в военный комиссариат для отправки к месту прохождения военной службы или предписание для убытия к месту прохождения альтернативной гражданской службы является для работодателя основанием для увольнения призывника (п. 16Положения о призыве на военную службу граждан РФ, утвержденного постановлением Правительства РФ от 11.11.2006 № 663, и пункт 2 статьи 14 Закона об альтернативной службе).

Реквизиты одного из указанных документов будут фигурировать в графе «основание (документ, номер, дата)» приказа об увольнении по форме № Т-8, утвержденной постановлением Госкомстата России от 05.01.2004 № 1 (далее - постановление № 1).

Приказ об увольнении. На основании повестки из военкомата работодатель издает приказ о прекращении трудового договора по форме № Т-8 (или № Т-8а), с которым призывник должен быть ознакомлен под роспись (ч. 2 ст. 84.1 ТК РФ).

Поскольку трудовое законодательство не установило какого-то конкретного срока для увольнения в связи с призывом, дата прекращения трудового договора в данном случае может быть определена по соглашению сторон или по заявлению работника.

Фрагмент заполнения приказа приведен на с. 111 (образец 1).

Образец 1. Приказ о прекращении трудового договора с работником в связи с призывом на военную службу (форма № Т-8) (фрагмент).

Запись в трудовой книжке. На основании приказа в трудовую книжку работника работодатель вносит одну из следующих записей (п. 1 ч. 1 ст. 83 ТК РФ):

- при призыве работника на военную службу - «Трудовой договор прекращен в связи с призывом на военную службу, пункт 1 части 1 статьи 83 Трудового кодекса Российской Федерации»;

- при направлении работника на альтернативную гражданскую службу - «Трудовой договор прекращен в связи с призывом на альтернативную гражданскую службу, пункт 1 части 1 статьи 83 Трудового кодекса Российской Федерации».

Личная карточка. При получении трудовой книжки в связи с увольнением работник должен расписаться в следующих документах (п. 41 Правил ведения и хранения трудовых книжек, изготовления бланков трудовой книжки и обеспечения ими работодателей, утвержденныхпостановлением Правительства РФ от 16.04.2003 № 225):

- в личной карточке (форма № Т-2);

- книге учета движения трудовых книжек и вкладышей в них.

Выплаты в день увольнения. В день увольнения работнику выплачиваются все причитающиеся суммы: зарплата, компенсация за неиспользованный отпуск, выходное пособие в размере двухнедельного среднего заработка (ст. 140 и ч. 3 ст. 178 ТК РФ).

Как учитывать время службы в армии

Время прохождения работником службы в армии (по призыву):

- не включается в стаж для предоставления ежегодного оплачиваемого отпуска (поскольку сотрудник был уволен из организации);

- включается в трудовой стаж (п. 2 ст. 28 Закона РФ от 19.04.91 № 1032-1 «О занятости населения в Российской Федерации»);

- в страховой стаж для пенсий. Период прохождения военной службы засчитывается в страховой стаж, если ему предшествовали или за ними следовали периоды работы, независимо от их продолжительности (подп. 1 п. 1 ст. 11 Федерального закона от 17.12.2001 № 173-ФЗ «О трудовых пенсиях в Российской Федерации»);

- в страховой стаж для исчисления пособий по временной нетрудоспособности, беременности и родам (ч. 1.1 ст. 16 Федерального закона от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» и п. 2.1 Правил подсчета и подтверждения страхового стажа для определения размеров пособий по временной нетрудоспособности, по беременности и родам, утвержденных приказом Минздравсоцразвития России от 06.02.2007 № 91).

Призыв на сборы

Кого могут призвать. Призвать на военные сборы могут граждан, пребывающих в запасе (п. 1 ст. 54 Закона о воинской обязанности).

Возраст, после которого снимают с воинского учета, зависит от воинского звания и пола гражданина (п. 1и 2 ст. 53 Закона о воинской обязанности).

Прохождение военных сборов является государственной обязанностью, поэтому, как и в ситуации призыва на службу в армию, работодатель должен освободить сотрудника от работы на время сборов (ч. 1 ст. 170 ТК РФ).

Сроки призыва. Призыв на военные сборы граждан, пребывающих в запасе, возможен не чаще одного раза в три года (лиц, находящихся в резерве, призывают чаще).

Продолжительность военного сбора не может превышать двух месяцев, а их общая продолжительность за время пребывания гражданина в запасе не должна быть более 12 месяцев (п. 3 и 4 ст. 54 Закона о воинской обязанности).

Пришла повестка

Повестка из военкомата с извещением работодателя. Гражданину, отобранному для прохождения сборов, не позднее чем за 10 дней до их начала вручается повестка.

Составной частью повестки является извещение руководителю организации о том, что его работник будет находиться на сборах определенное количество времени (в этот период войдет не только период пребывания сотрудника в воинской части, но и время, проведенное в пути до места сбора и обратно) (приложение № 1 к Положению о проведении военных сборов, утвержденному постановлением Правительства РФ от 29.05.2006 № 333, далее - Положение о военных сборах).

Извещение подшивают к личному делу сотрудника.

При необходимости в приказе можно решить вопрос о возложении обязанностей этого работника на другого сотрудника (конечно, при предварительном согласии последнего) (ст. 60.2 и 151 ТК РФ)

Приказ об освобождении от работы. На основании полученного извещения нужно издать приказ об освобождении работника от работы. Унифицированной формы такого приказа нет, поэтому оформляется он в произвольной форме.

В приказе нужно отразить, что период нахождения на военных сборах (напомним, он указывается в справке военного комиссариата) будет оплачен работнику исходя из его среднего заработка (ст. 170ТК РФ, п. 2 ст. 6 Закона о воинской обязанности и подп. «б» п. 25 Положения о военных сборах). Потом эти расходы полностью компенсирует государство через Минобороны России (ст. 170 ТК РФ). Приказ об отбытии сотрудника на военные сборы приведен на с. 114 (образец 2 ниже).

Как учитывать время прохождения военных сборов

Время прохождения работником военных сборов включается:

- в стаж для предоставления ежегодного оплачиваемого отпуска (ст. 121 ТК РФ);

- в трудовой стаж (п. 2 ст. 28 Закона РФ от 19.04.91 № 1032-1 «О занятости населения в Российской Федерации»);

- в страховой стаж для пенсий (п. 1 ст. 10 Федерального закона от 17.12.2001 № 173-ФЗ «О трудовых пенсиях в Российской Федерации»), если за этот период уплачивались взносы на пенсионное страхование;

- в страховой стаж для исчисления пособий по временной нетрудоспособности (ч. 1 ст. 16 Федерального закона от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» и подп. «а» п. 2 Правил подсчета и подтверждения страхового стажа для определения размеров пособий по временной нетрудоспособности, по беременности и родам, утвержденных приказом Минздравсоцразвития России от 06.02.2007 № 91).

Образец 2. Приказ об отбытии сотрудника на военные сборы

Табель учета рабочего времени. Время нахождения работника на военных сборах отражают в табеле учета рабочего времени по форме № Т-12 или Т-13 буквенным кодом Г или цифровым кодом 23.

Формы № Т-12 и Т-13утверждены постановлением № 1

Запись в трудовой книжке. В трудовой книжке сотрудника запись о призыве на военные сборы делать не нужно (ст. 66 ТК РФ), поскольку на время исполнения государственных обязанностей работник освобождается от работы с сохранением за ним места работы (должности) (ч. 1 ст. 170 ТК РФ).

Если вызов в военкомат совпал с отпуском работника

Если время явки в военкомат или нахождение на военных сборах совпали с ежегодным отпуском сотрудника, то отпуск должен быть продлен или перенесен на другой срок с учетом пожелания работника (абз. 3 ч. 1 ст. 124 ТК РФ). Процедура переноса отпуска следующая:

- работник пишет заявление с просьбой о переносе отпуска;

- работодатель издает приказ о переносе отпуска, который объявляется сотруднику под роспись;

- в график отпусков вносятся соответствующие изменения;

- производится перерасчет отпускных выплат.

Фрагмент приказа приведен ниже (образец 3).

Образец 3. Приказ о переносе части ежегодного оплачиваемого отпуска (фрагмент)

Компенсируемые выплаты

Какие расходы можно возместить. Возмещению подлежат следующие расходы:

- средний заработок, выплачиваемый за время участия в мероприятиях по исполнению воинской обязанности (с учетом начислений в фонды);

- расходы, связанные с наймом жилья и оплатой проезда в другую местность и обратно;

- командировочные расходы.

Это следует из пункта 2 статьи 5 Закона о воинской обязанности и подпункта 2 пункта 2 Правил компенсации расходов, понесенных организациями и гражданами РФ в связи с реализацией Федерального закона «О воинской обязанности и военной службе», утвержденных постановлением Правительства РФ от 01.12.2004 № 704 (далее - Правила компенсации расходов).

Средний заработок рассчитывают по правилам, указанным в статье 139 ТК РФ и Положении об особенностях порядка исчисления средней заработной платы, утвержденном постановлением Правительства РФ от 24.12.2007 № 922. При этом учитывают время пребывания гражданина в военкомате, на медкомиссии либо на военных сборах.

Порядок возмещения расходов. Расходы, понесенные работодателем, возмещаются из средств бюджета, выделенных на эти цели Минобороны и ФСБ России (п. 3 Правил компенсации расходов).

Для выплаты компенсации в военкомат следует представить (п. 5 Правил компенсации расходов):

- копии документов о фактически произведенных расходах;

- письмо с указанием возмещаемого заработка и банковских реквизитов фирмы. Данное письмо оформляют на фирменном бланке организации, скрепляют подписью руководителя (заместителя) и печатью. Письмо о возмещении среднего заработка приведено на с. 117 (образец 4 ниже).

Налоги и взносы

Сумму среднего заработка, сохраняемого за работником на время исполнения воинской обязанности, организация-работодатель:

- учитывает в составе расходов на оплату труда (п. 6 ст. 255 НК РФ). В случае компенсации расходов из бюджета полученные средства отражают во внереализационных доходах (письма Минфина России от 11.11.2011 № 03-03-06/2/170 и от 21.07.2010 № 03-03-06/1/473);

- облагает НДФЛ (п. 1 ст. 209, п. 1 ст. 210 и ст. 217 НК РФ, письмо Минфина России от 10.11.2009 № 03-04-05-02/13);

- страховыми взносами на обязательное социальное страхование (п. 1 ст. 7 и ст. 9 Закона № 212-ФЗ, письма ФСС РФ от 17.11.2011 № 14-03-11/08-13985, от 07.06.2011 № 03-03-06/1/325 и от 13.04.2011 № 14-03-11/08-3338);

- страховыми взносами на случай травматизма (ст. 20.1 и ст. 20.2 Федерального закона от 24.07.98 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», письмо ФСС РФ от 17.11.2011 № 14-03-11/08-13985).

Образец 4. Письмо о возмещении среднего заработка, выплаченного работнику за время нахождения на военных сборах