В каждой организации возникают ситуации, когда для выполнения каких-либо работ или оказания услуг штатным расписанием не предусмотрен специальный сотрудник. Как следствие — необходимо привлечь работников со стороны. Однако на практике у руководителя организации зачастую нет желания принимать такое решение. Во-первых, в результате внедрения "чужих" в организацию возможна утечка информации, возникает угроза разглашения коммерческой тайны.

Какие плюсы и минусы для работника при работе по гражданско-правовому договору

Во-вторых, руководство организации, зная способности своих сотрудников, их квалификацию, опыт и знания, может предложить им дополнительную работу как одну из составляющих мотивации. Поэтому руководители чаще заключают гражданско-правовые договоры со штатными сотрудниками.

Если руководитель принимает решение заключить гражданско-правовой договор со сторонней организацией или индивидуальным предпринимателем, у бухгалтера не возникнет особых проблем с признанием таких расходов в целях налогообложения: в пп. 41 п. 1 ст. 264 НК РФ говорится, что к прочим расходам, связанным с производством и (или) реализацией, относятся расходы по договорам гражданско-правового характера (включая договоры подряда), заключенным с индивидуальным предпринимателем, не состоящим в штате организации.

А вот в случае заключения гражданско-правового договора со штатным сотрудником у бухгалтера могут возникнуть вопросы. Как правильно должен быть оформлен гражданско-правовой договор со штатным сотрудником организации? Нужно ли делать перечисления в ПФР? Подлежат ли выплаты по такому договору обложению ЕСН, НДФЛ? Можно ли учитывать данные выплаты при исчислении налога на прибыль? Разберем каждый вопрос отдельно.

Как правильно оформить гражданско-правовой договор со штатными сотрудниками

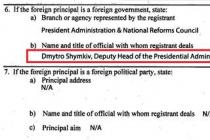

При проведении мероприятий налогового контроля налоговые органы и представители ФСС очень придирчиво относятся к договорам гражданско-правового характера и нередко пытаются переквалифицировать их в трудовые договоры. Правомерно ли это?

Законодательство РФ наряду с трудовым не запрещает работодателю и работнику вступать в гражданско-правовые отношения, в том числе в случае, когда между указанными лицами уже существуют трудовые отношения.

Общее определение гражданско-правового договора дано в ст. 420 ГК РФ. В соответствии с ней под договором понимается соглашение двух или нескольких лиц об установлении, изменении или прекращении гражданских прав и обязанностей. Договор заключается на добровольных началах, условия его определяются по усмотрению сторон, кроме случаев, когда соответствующее условие предписано законом или иными правовыми актами (ст. 422 ГК РФ). Оплата по договору также устанавливается соглашением сторон.

Гражданско-правовые договоры достаточно разнообразны и применяются практически во всех сферах жизни. Каждый из договоров имеет свои особенности, и поэтому многим из них в ГК РФ посвящены отдельные главы. Так, например, договор подряда рассматривается в гл. 37, возмездного оказания услуг — в гл. 39, перевозки — в гл. 40, поручения — в гл. 49, комиссии — в гл. 51 и т.д. Несмотря на многообразие форм, все они имеют ряд общих признаков, отличающих их от трудовых договоров.

Согласно ст. 56 ТК РФ трудовой договор — это соглашение между работодателем и работником, в соответствии с которым работодатель обязуется предоставить работнику работу по обусловленной трудовой функции, обеспечить условия труда, предусмотренные ТК РФ, законами и иными нормативными правовыми актами, коллективным договором, соглашениями, локальными нормативными актами, содержащими нормы трудового права, своевременно и в полном размере выплачивать работнику заработную плату, в свою очередь, работник обязуется выполнить определенную этим соглашением трудовую функцию, соблюдать действующие в организации правила внутреннего трудового распорядка.

Различия между гражданско-правовым договором и трудовым договором

| Гражданско-правовой договор | Трудовой договор |

| Стороны находятся по отношению друг к другу в юридически равном положении (п. 1 ст. 2 ГК РФ) |

Работник обязан подчиняться правилам внутреннего распорядка, принятым работодателем (ст. 56 ТК РФ) |

| Заказчик имеет право использовать труд исполнителя исключительно в рамках конкретной указанной в договоре работы (услуги) |

Работодатель может использовать труд работника так широко, как это указано в должностной инструкции |

| Допускается возможность выполнения работ (услуг) иным лицом, кроме непосредственного исполнителя, если это указано в договоре (ст. 780 ГК РФ) |

Обязанности по трудовому договору должны исполняться лично работником, без возможности формальной замены (ст. ст. 15 и 56 ТК РФ) |

| Предметом договора является конкретный результат работы |

Предметом договора является деятельность по выполнению трудовых функций работником |

| Размер и порядок оплаты определяются по соглашению сторон |

Работодатель обязан регулярно (не реже двух раз в месяц) выплачивать заработную плату в размере не ниже МРОТ (ст. 133 ТК РФ) |

| Порядок и основания расторжения договора могут быть прописаны в самом договоре, не связывая заказчика какими- либо ограничениями |

Порядок расторжения трудового договора строго регламентируется статьями ТК РФ |

Итак, для того, чтобы налоговые органы и сотрудники ФСС не переквалифицировали гражданско-правовой договор, заключенный со штатным сотрудником организации, в трудовой, необходимо обеспечить следующие условия:

- работник, состоящий в штате организации, должен исполнять обязанности по гражданско-правовому договору в нерабочее время;

- в таком договоре не должно подразумеваться выполнение работ (оказание услуг), которые исполняются в рамках трудового договора;

- в договоре указано конкретное индивидуальное задание;

- оплачивается конечный результат выполненной работы или оказанной услуги;

- факт выполненной работы (оказанной услуги) подтверждается актом о приемке-сдаче.

Взносы в ФСС по гражданско-правовым договорам, заключенным со штатными сотрудниками

Согласно п. 1 ст. 5 Федерального закона от 24.07.1998 N 125-ФЗ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний" физические лица, выполняющие работу на основании гражданско-правового договора, подлежат обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, если в соответствии с указанным договором страхователь обязан уплачивать страховщику страховые взносы.

Значит, если договор не содержит пункта, в котором предусматривается перечисления таких взносов, то уплачивать их не следует.

Налогооблагаемая база по прибыли

Возможно ли учитывать расходы на выплату сумм по договорам гражданско-правового характера, заключенным со штатными сотрудниками организации, при исчислении налога на прибыль?

В целях гл. 25 "Налог на прибыль организаций" НК РФ налогоплательщик-организация уменьшает сумму полученных доходов на сумму произведенных расходов, за исключением расходов, указанных в ст. 270 НК РФ.

По данному вопросу позиция Минфина неоднозначна. Ранее финансисты говорили, что выплаты штатным сотрудникам за выполнение работ или оказание услуг по гражданско-правовым договорам не признаются расходами при исчислении налога на прибыль. Данная позиция основывается на пп. 41 п. 1 ст. 264 НК РФ, где сказано, что к прочим расходам, связанным с производством и (или) реализацией, относятся расходы по договорам гражданско-правового характера (включая договора подряда), заключенные с индивидуальными предпринимателями, не состоящими в штате организации. Это положение не позволяет относить к прочим расходам, связанным с производством и реализацией, расходы по договорам гражданско-правового характера, заключенным с работниками организации. Такие расходы не поименованы в перечне, который содержится в ст. 255 НК РФ.

Таким образом, организация-налогоплательщик не вправе относить к расходам, уменьшающим полученные доходы при определении налоговой базы по налогу на прибыль, затраты по договорам гражданско-правового характера, заключенным со штатными сотрудниками. Данная позиция прослеживается в Письмах Минфина России от 22.04.2004 N 04-02-05/1/29, от 06.05.2005 N 03-03-01-04/1/234, от 28.11.2005 N 03-05-02-04/205, 24.04.2006 N 03-03-04/1/382.

Начиная с 2007 г. Минфин в своих письмах разъясняет, что выплаты по договорам гражданско-правового характера работникам, состоящим в штате организации, могут быть учтены при определении налоговой базы по налогу на прибыль в составе прочих расходов, связанных с производством и реализацией, на основании ст. 264 НК РФ. Указанная статья содержит 49 пунктов, при этом данный перечень не является закрытым: пп. 49 п. 1 ст. 264 содержит понятие "другие расходы", что позволяет учесть их в целях налогообложения прибыли при условии соответствия критериям, приведенным в ст. 252 НК РФ (расходами признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком, при условии, что они были произведены для осуществления деятельности, направленной на получение прибыли). Такая позиция контролирующих органов отражается в Письмах Минфина России от 19.01.2007 N 03-04-06-02/3, от 29.01.2007 N 03-03-06/4/7, от 29.03.2007 N 03-04-06-02/46, от 22.08.2007 N 03-03-06/4/115, от 27.03.2008 N 03-03-06/3/7, ФНС России от 20.10.2006 N 02-1-08/222@.

В 2008 г. появилось Постановление ФАС ПО от 18.03.2008 N А55-11216/07 — примечательное судебное решение по рассматриваемому вопросу в пользу налогоплательщика. Суд указал: ст. 421 ГК РФ установлена свобода заключения договора для граждан и юридических лиц возмездного оказания услуг. При этом отношения, возникающие из гражданско-правового договора возмездного оказания услуг, регулируются гражданским законодательством, расходы организации по оплате услуг, оказанных штатным работником по указанному договору (при соблюдении требований, предъявляемых к расходам ст. 252 НК РФ), могут быть учтены в составе прочих расходов (пп. 49 п. 1 ст. 264 НК РФ).

Таким образом, если данные выплаты экономически обоснованны, документально оформлены и произведены для получения прибыли, то они могут быть признаны расходами. Основание — ст. 421 ГК РФ, в которой говорится, что существует свобода заключения договора для граждан и юридических лиц возмездного оказания услуг. Исполнитель обязуется по заданию заказчика оказать услуги (выполнить работу), а заказчик — оплатить эти услуги. Поскольку отношения, возникающие из гражданско-правового договора, регулируются гражданским законодательством, расходы организации по оплате услуг, оказанных штатным работником по указанному договору (при соблюдении требований, предъявляемых к расходам ст.

252 НК РФ), могут быть учтены в составе прочих расходов (пп. 49 п. 1 ст. 264 НК РФ).

Как видно из всего вышесказанного, позиция Минфина и налогового ведомства по вопросу об учете при исчислении налога на прибыль расходов на выплату сумм по договорам гражданско-правового характера, заключенными со штатными сотрудниками, неоднозначна. Можно сделать вывод, что организация при отнесении указанных расходов на уменьшение налоговой базы по налогу на прибыль и в дальнейшем отстаивании своей позиции должна учитывать следующее:

- особенности договора гражданско-правового характера;

- расходы по данным договорам должны быть экономически обоснованными, документально подтвержденными и осуществленными налогоплательщиком для осуществления деятельности, направленной на получение прибыли.

Взносы в ПФР и налогообложение ЕСН

На основании п. 1 ст. 236 НК РФ объектом обложения ЕСН для налогоплательщиков, производящих выплаты в пользу физических лиц, признаются выплаты и иные вознаграждения, начисляемые налогоплательщиком по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг) и авторским договорам, за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям.

Согласно п. 3 ст. 236 НК РФ указанные в п. 1 ст. 236 НК РФ выплаты и вознаграждения не признаются объектом налогообложения, если у налогоплательщиков данные выплаты не отнесены к расходам, уменьшающим налоговую базу по налогу на прибыль в текущем налоговом периоде.

Таким образом, если указанные выплаты относим к расходам, уменьшаемым налоговую базу по налогу на прибыль на основании пп. 49 п. 1 ст. 264 НК РФ, то ЕСН начислять и уплачивать необходимо в общеустановленном порядке, но с учетом п. 3 ст. 238 НК РФ, то есть без начисления налога в ФСС.

Взносы в ПФР с выплат по договорам гражданско-правового характера, заключенным со штатными работниками предприятия, начислять и перечислять необходимо на основании п. 2 ст. 10 Федерального закона от 15.12.2001 N 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации". В данном Законе указано, что базой для начисления страховых взносов является объект налогообложения и налоговая база по ЕСН, установленные гл. 24 НК РФ.

Налог на доходы физических лиц

В п. 1 ст. 226 НК РФ говорится, что если налогоплательщик при взаимодействии с российскими организациями последний получает доход, то организации обязаны исчислять, удерживать у налогоплательщика и уплачивать сумму налога, исчисленную в соответствии со ст. 224 НК РФ. Любая организация на основании данной статьи является налоговым агентом.

Согласно пп. 6 п. 1 ст. 208 НК РФ выплаты по гражданско-правовым договорам относятся к объектам обложения НДФЛ.

Таким образом, при заключении договора гражданско-правового характера со штатными сотрудниками на организацию возлагается ответственность по начислению и уплате НДФЛ. Налог удерживается и перечисляется в бюджет организацией (налоговым агентом) при фактической выплате дохода налогоплательщику (п. 4 ст. 226 НК РФ). Ставка налога для резидентов РФ составляет 13%, а для нерезидентов — 30%. Кроме того, в срок не позднее 1 апреля года, следующего за отчетным, в налоговую инспекцию предоставляется справка о доходах по форме 2-НДФЛ.

Компенсационные выплаты по договорам гражданско-правового характера

У сотрудника организации при выполнении работ (оказании услуг) по договору гражданско-правового характера могут возникнуть дополнительные расходы, например поездка и проживание в другом городе, покупка каких-либо материалов и т.д. Здесь и возникают вопросы. Как компенсировать данные издержки? Облагаются ли данные компенсации ЕСН, НДФЛ? Можно ли отнести их к расходам, уменьшающим налоговую базу по налогу на прибыль?

Издержки, понесенные работником при выполнении работ (оказании услуг) по гражданско-правовым договорам, могут быть компенсированы на основании ст. ст. 709 и 783 ГК РФ. Чтобы учесть данные компенсации при определении налоговой базы по налогу на прибыль, необходимо обговорить в договоре условия, по которым они выплачиваются (например, наличие соответствующих подтверждающих первичных документов). Тогда организация сможет включить данные компенсации в расходы при исчислении налога на прибыль.

Облагаются ли данные компенсации ЕСН, до определенного времени было не совсем понятно, так как существовали разногласия между финансистами и сотрудниками налогового ведомства.

Финансисты в своем Письме от 25.05.2004 N 04-04-04/58 разъясняли, что компенсация расходов, связанных с выполнением договоров гражданско-правового характера и фактически проведенными работами по ним, не включаются в облагаемую базу по ЕСН на основании ст. 238 НК РФ. Такое же мнение выражено в Письмах Минфина России от 13.12.2007 N 03-04-06-02/219, от 14.07.2006 N 03-05-02-04/189, УФНС по г. Москве от 31.07.2007 N 21-11/072704@.

Другая позиция следующая: по мнению ФНС, компенсационные выплаты являются дополнительным вознаграждением физическому лицу за выполняемые им по договорам гражданско-правового характера определенные работы или услуги, поэтому они должны облагаться ЕСН в общем порядке (Письмо ФНС России от 13.04.2005 N ГВ-6-05/294@). Аналогичный подход прослеживается и в Письмах Минфина России от 12.10.2004 N 03-05-02-04/32, от 29.10.2004 N 03-05-02-04/39.

В сложившейся непростой ситуации на помощь налогоплательщику приходит суд. Так, в Постановлении ВАС РФ от 18.08.2005 N 1443/05 определено, что, поскольку данные компенсации не относятся к выплатам, перечисленным в ст. 236 НК РФ, то есть не являются вознаграждением за выполнение работ (оказание услуг), они не будут и объектом обложения ЕСН независимо от включения их в состав расходов при налогообложении прибыли. И в Информационном письме Президиума ВАС РФ от 14.03.2006 N 106 сказано: компенсация издержек лицам, возмездно выполняющим работы (оказывающим услуги) для организации, направлена на погашение расходов, произведенных исполнителем в интересах заказчика работ (услуг), следовательно, не может быть рассмотрена как оплата данных работ (услуг), а значит, не является объектом обложения ЕСН.

Сумма компенсаций по данному договору также не облагается НДФЛ — он удерживается только с доходов налогоплательщика, о чем прямо говорится в ст. 209 НК РФ. В случае с гражданско-правовым договором таким доходом является вознаграждение. А сумма выплаченной компенсации, как сказано выше, к вознаграждению не относится. Поэтому платить с нее НДФЛ организация не обязана. Такое же мнение высказали судьи в Постановлениях ФАС СЗО от 06.03.2007 N А56-10568/2005, ФАС УО от 21.03.2007 N Ф09-11047/06-С3: предусмотренная гражданско-правовыми договорами компенсация расходов исполнителей не включается в вознаграждение по договору и не облагается НДФЛ.

Обобщая все сказанное, хотелось бы отметить: будьте внимательны при составлении гражданско-правовых договоров со своими работниками, учитывайте все нюансы, чтобы контролирующие органы не могли переквалифицировать такие договоры в трудовые. Четко различайте понятия "вознаграждение" и "компенсация", так как это непосредственно связано с налогообложением.

Е.А.Соболева

Эксперт журнала

"Оплата труда:

бухгалтерский учет

и налогообложение"

Новости / По какому договору работать?

В соответствии с законодательством Российской Федерации организация вправе определять, по какому договору принимать человека на работу: по трудовому или гражданско-правовому договору. Сегодня мы постараемся ответить на часто задаваемые вопросы по данной тематике.

Что является договором подряда?

Гражданско-правовой договор подряда определяется Гражданским Кодексом РФ как договор, в силу которого одна сторона (подрядчик) обязуется выполнить по заданию другой стороны (заказчика) определенную работу и сдать ее результат заказчику, а заказчик обязуется принять результат работ и оплатить их (ст.702 ГК РФ).

По гражданско-правовым договорам оплачивается конечный результат выполненных работ, оказанных услуг, факт выполнения работ (оказания услуг) подтверждается актом приемки-сдачи.

В случае, если работник по договору подряда осуществляет расходы, связанные с выполнением работ, то организация обязана возместить их работнику, порядок оплаты таких расходов и соответствующая сумма вознаграждения устанавливаются в договоре.

Договор гражданско-правового характера организация имеет право заключить как с работником организации, так и с человеком, который не состоит с организацией в трудовых отношениях.

В случае, если организация заключила гражданско-правовой договор с работником, который состоит в штате данной организации, то перечень работы по заключенному договору работник обязан выполнять в нерабочее время, в обратном случае данная работа считается работой по совместительству.

Гражданско-правовые договоры со сторонними лицами заключаются, прежде всего, в связи с отсутствием необходимых специалистов в организации или когда работодатель хочет снять с себя часть обязанностей.

В договоре гражданско-правового характера предусматриваются следующие пункты:

- даты начала и окончания работ,

- порядок оплаты работ;

- перечень работ (услуг), которые должен выполнить (оказать) работник;

- порядок сдачи-приемки работ;

- требования к качеству работ;

- ответственность сторон за нарушение условий договора.

Какие особенности договора гражданско-правового характера?

По гражданско-правовому договору работник сам организует процесс своей работы. Ни о какой ответственности за прогулы, опоздания и т.п. даже речи быть не может.

По договорам гражданско-правового характера одна сторона (исполнитель) выполняет определенные виды работ или услуг вне зависимости от квалификации или специальности, а также должности, для другой стороны.

Работающие по гражданско-правовым договорам самостоятельно определяют приемы и способы выполнения заказа. Для них важен конечный результат труда — выполнение условий договора в надлежащем качестве и в согласованный срок.

На гражданско-правовые отношения не распространяются действия Трудового Кодекса РФ, тем самым не обременяет работодателя целым рядом обязанностей:

- обеспечить работой или оплатить время простоя;

- предоставить через шесть месяцев оплачиваемый отпуск или выплатить компенсацию при увольнении;

- оплачивать больничные;

- своевременно выплачивать заработную плату;

- расторгать договор только по основаниям, предусмотренным Трудовым кодексом;

- с вознаграждения не надо платить страховые взносы на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний (если только обязанность начислять их, прямо не оговорена условиями договора);

- на данные вознаграждения не нужно начислять ЕСН в части, которая уплачивается в ФСС России.

На выплаты по договору гражданско-правового характера страховые взносы в ФСС начисляются только в том случае, когда это предусматривает сам договор. Следовательно, если записать этот пункт в договор, то оплата больничных становится возможной. В результате страховой стаж «подрядного» работника будет расти.

Аналогичная ситуация и с выплатой пособия в случае травмы на производстве у человека, работающего по гражданско-правовому договору. Физические лица, выполняющие работу на основании гражданско-правового договора, подлежат обязательному социальному страхованию от НС и ПЗ, если в соответствии с указанным договором страхователь обязан уплачивать страховщику страховые взносы (п. 1 ст.

Заключаем гражданско-правовой договор со штатными сотрудниками организации

Если в договоре не предусмотрено, что организация уплачивает в ФСС России страховые взносы на страхование от несчастных случаев на производстве, сотрудник, выполняющий работы, не подлежит данному виду обязательного социального страхования. То есть организация не сможет в случае производственной травмы выплатить ему пособие по временной нетрудоспособности за счет взносов на обязательное страхование от несчастных случаев на производстве.

Тем не менее, пострадавший имеет право на выплату пособия в связи с производственной травмой, даже если в гражданско-правовом договоре не предусмотрена обязанность работодателя уплачивать страховые взносы по обязательному социальному страхованию от несчастных случаев и профессиональных заболеваний. Но это будет не государственное пособие по временной нетрудоспособности, а возмещение застрахованному лицу утраченного заработка в части оплаты труда по гражданско-правовому договору.

Аналогичная ситуация происходит и с оплатой труда, по гражданским договорам оплата производится исключительно за результат. Следовательно, платить заработную плату каждый месяц уже не обязательно, и размер платы указывается в договоре и в обязательном порядке к МРОТ или прожиточному минимуму не привязан.

Какие последствия заключения договоров подряда вместо трудового договора?

Во-первых, физическое лицо теряет право, получать пособие по временной нетрудоспособности, компенсацию за неиспользованный отпуск и доплату за работу в сверхурочное время, а также бесплатно получать от организации (заказчика) специальную одежду, специальную обувь, другие средства индивидуальной защиты, лечебно-профилактическое питание. В то же время средства индивидуальной защиты и лечебно-профилактическое питание подрядчик может приобретать за свой счет, предусмотрев расходы и потери в смете на выполнение работ. Отпуска исполнителю (работнику) также не положены, поскольку трудовое законодательство на «подрядных» работников не распространяется (ст. 11 ТК РФ);

Во-вторых, государство получает меньше взносов в Фонд социального страхования и меньше расходует средства на выплату пособий по временной нетрудоспособности;

В третьих, у работодателя появляется возможность преодолеть ограничения в применении сверхурочных работ, установленные ст. 99 ТК РФ (не более 4-х часов в течение 2-х дней и не более 120 часов в год), он также экономит денежные средства за счет невыплаты компенсаций за неиспользованный отпуск и другие.

В четвертых, для исполнителя (работника) заключение договора подряда — это прерванный трудовой стаж, а особенно, страховой стаж, который берется в расчет больничных листов.

В сравнении получается, что гражданско-правовой договор намного выгоднее для работодателя. Однако порой налоговые инспекторы видят за такими договорами признаки махинации, ведь на выплаты подрядчикам не начисляется ЕСН (единый социальный налог) в части, подлежащей уплате в ФСС.

Но вместе с тем работодателя, выбравшего для оформления работников гражданский договор, подстерегает опасность в виде признания заключенного с работником договора не гражданским, а трудовым.

Как доказать, что гражданско-правовой договор все же является трудовым?

Переквалифицировать договор подряда заключенный с физическим лицом в трудовой возможно только через суд.

Суд может сделать это как по требованию трудовой инспекции, так и по «желанию» самого работника. Если суд признает, что с работником заключен не гражданско-правовой договор, а трудовой, работодателю придется оформить трудовую книжку и предоставить все льготы по Трудовому Кодексу РФ. В том числе надо будет выплатить работнику все недоплаченные суммы — отпускные, больничные листы, командировочные.

Для начала рассмотрим, какие условия при заключении трудового договора являются существенными:

- присвоение работнику должности, специальности, профессии с указанием квалификации, согласно штатному расписанию организации, и закрепление за ним конкретной трудовой функции;

- оплата процесса труда (а не его конечного результата как при заключении договора подряда) в соответствии с тарифными ставками, должностными окладами работника с учетом доплат, надбавок, поощрительных выплат, компенсаций и льгот;

- обязанность работодателя обеспечить условия труда для работника;

- предоставить работнику виды и условия социального страхования;

- соблюдение работником правил внутреннего трудового распорядка и т. д.

Следовательно, если в договоре подряда присутствует хотя бы одно из этих условий, он является уже не договором гражданско-правового характера, а трудовым договором. При этом объем работы, который по «подрядному» договору обязан выполнять работник, должны иметь разумные пределы. И предмет договора подряда должен очень четко соответствовать требованиям, предъявленным к таким договорам. Например, сомнительно заключать договор подряда с дворником, водителем, бухгалтером и т. д., если они будут работать полный рабочий день. Ведь это уже «тянет» на обычный трудовой договор.

Подробную консультацию можно получить в отделе трудовых отношений, охраны труда и взаимодействия с работодателями ГКУ КК «Центр занятости населения города Анапа», по адресу г-к Анапа, ул. Калинина, 12А, каб. 10, тел. 4-01-31.

Начальник отдела трудовых отношений, охраны труда и взаимодействия с работодателями ГКУ КК «Центр занятости населения города Анапа» Е.В.Григоренко

В каких случаях можно заключать гражданско-правовой договор

с работниками заключается на выполнение разовых работ (например, ремонт офиса) и регулируются гражданским законодательством. Их нельзя использовать для оформления штатных работников, которые будут выполнять определенную трудовую функцию (ст. 11 ТК РФ).

Договор ГПХ

Чаще всего заключают договор на выполнение работ (договоры подряда) и оказание услуг.

Если суд установит, что гражданско-правовой договор на самом деле регулирует трудовые отношения, договор будет признан трудовым (ст. 11 ТК РФ).

Признание договора трудовым означает, что фирма должна будет оформить прием сотрудника на работу, начислить и выплатить ему зарплату за все время действия договора. А также предоставить другие льготы, предусмотренные Трудовым кодексом РФ — отпуска, оплату больничных и т. п. (п. 8 постановления Пленума Верховного суда РФ от 17 марта 2004 г. № 2).

Можно ли направить в командировку сотрудника, с которым заключен гражданско-правовой договор?

Нет, в командировку можно направить только сотрудника, с которым заключен трудовой договор (ст. 166 ТК РФ). В гражданско-правовом договоре вы можете предусмотреть, что расходы гражданина будут компенсированы ему в связи с исполнением обязанностей по договору, и выделить средства на такую поездку. Но командировкой это считаться не будет.

Нужно ли издавать приказ о приеме на работу по договору подряда?

Заключая договор гражданско правового характера , не нужно издавать приказ о приеме на работу, вносить записи в трудовую книжку сотрудника, вести табель учета рабочего времени . Трудовое законодательство не распространяется на лиц, работающих по гражданско-правовому договору (ст. 11 ТК РФ).

Отличия гражданско-правового договора от трудового

| Гражданско-правовой договор | Трудовой договор |

| Регулируется нормами гражданского права | Регулируется нормами трудового права |

| Стороны договора Ц заказчик и исполнитель (подрядчик) | Стороны договора Ц работодатель и работник |

| Отношения сторон строятся на условиях равенства | Отношения сторон строятся на условиях подчиненности |

| Предмет договора Ц конечный результат (оказанная услуга, выполненная работа) | Предмет договора Ц трудовая деятельность работника |

| Для выполнения услуги исполнитель (подрядчик) может привлекать третьих лиц при сохранении личной ответственности за результаты работы | Трудовая функция выполняется лично работником с подчинением правилам внутреннего трудового распорядка, действующим в организации |

| Исполнитель (подрядчик) может пользоваться определенными льготами, если это условие отражено в тексте договора с заказчиком | Работнику полагаются льготы, предусмотренные трудовым законодательством, независимо от того, упоминаются ли они в договоре |

| Оплата труда осуществляется после подписания акта приема-передачи выполненных работ или оказанных услуг | Выплата заработной платы осуществляется дважды в месяц, в дни, определенные правилами внутреннего трудового распорядка |

| За нарушение условий договора стороны несут имущественную ответственность | За нарушение условий договора работник может быть привлечен к дисциплинарной и материальной ответственности, работодатель Ц к материальной, административной и уголовной |

Как правильно составить гражданско-правовой договор

Определяя содержание договора, руководствуйтесь главами 37 и 39 Гражданского кодекса РФ. В текст договора не включайте термины трудового права. Вместо слов лработодатель» и лработник» используйте слова лзаказчик» и лисполнитель» или лподрядчик». Словосочетание лзаработная плата» следует заменить понятием лвознаграждение». Не используйте термины лрабочее время», лвремя отдыха», лотпуск» и т. п., которыми оперирует срочный трудовой договор . В гражданский договор не включайте условие о подчинении правилам внутреннего трудового распорядка, ведь соблюдать трудовую дисциплину обязаны только работники, принятые по трудовым договорам. См. трудовое соглашение

Трудовой договор на выполнение определенной работы

Трудовое соглашение с физическим лицом на выполнение работ, на определенный срок. Как правило заключается с временным работником, физическим лицом, для выполнения определенных задач.

Скачать бланк в формате doc:

trudovoy_dogovor_na_vremya_vypolneniya_opredelennoy_raboty.doc (cкачиваний: 3496)

Скачать бланк в формате pdf:

trudovoy_dogovor_na_vremya_vypolneniya_opredelennoy_raboty.pdf (cкачиваний: 675)

ТРУДОВОЙ ДОГОВОР

на время выполнения определенной работы

Гражданско-правовой договор со штатным работником

в лице, действующего на основании, именуемый в дальнейшем «Общество », с одной стороны, и гр. , паспорт: серия, № , выданный, проживающий по адресу: , именуемый в дальнейшем «Работник », с другой стороны, именуемые в дальнейшем «Стороны», заключили настоящий договор, в дальнейшем «Договор », о нижеследующем:

- Работник принимается на временную работу в Общество в качестве.

- Заработная плата Работника составляет рублей в месяц.

- Работник в период работы в Обществе подчиняется непосредственно.

- Настоящий трудовой договор заключается на время выполнения работы. Работа должна быть выполнена не позднее. По истечении указанного срока действие настоящего договора прекращается, за исключением случаев, указанных в п.п. 8 и 9 договора.

- Работник обязан приступить к работе с «»2018г.

- Работник обязан выполнять следующие должностные обязанности, указанные в должностной инструкции.

- Место работы Работника: .

- После выполнения работы, указанной в п. 4 договора, настоящий трудовой договор может быть продлен по соглашению сторон, или между ними может быть заключен новый трудовой договор о приеме на временную или постоянную работу.

- Действие трудового договора продлевается на неопределенный срок и Работник приобретает статус постоянного работника, если трудовые отношения фактически продолжаются и ни одна из сторон не потребовала их прекращения в нижеперечисленных случаях:

- если по истечении срока действия договора работа, указанная в п.4, не будет выполнена;

- если после выполнения работы, указанной в п.4 договора, Работник продолжает выполнять работу по данной специальности и квалификации.

- Работа в Обществе является основным местом работы Работника.

- Режим работы, права и обязанности сторон, основания прекращения трудового договора и иные условия определяются в Положении о персонале, утверждаемым руководителем Общества.

- Дополнительные условия по настоящему договору: .

- Условия настоящего трудового договора носят конфиденциальный характер и разглашению не подлежат.

- Условия настоящего трудового договора имеют обязательную юридическую силу для сторон. Все изменения и дополнения к настоящему трудовому договору оформляются двусторонним письменным соглашением.

- Во всем остальном, что не предусмотрено настоящим договором, стороны руководствуются действующим законодательством.

- Стороны руководствуются внутренними нормативными актами Общества (Положением о персонале, правилами внутреннего трудового распорядка и т. д.) только при условии ознакомления с ними Работника под расписку.

- Споры между сторонами, возникающие при исполнении трудового договора, рассматриваются в порядке, установленном действующим законодательством.

- Договор составлен в 2-х экземплярах, имеющих одинаковую юридическую силу, один из которых хранится в Обществе, а другой у Работника.

ЮРИДИЧЕСКИЕ АДРЕСА И РЕКВИЗИТЫ СТОРОН

Общество Юр. адрес:Почтовый адрес:ИНН:КПП:Банк:Рас./счёт:Корр./счёт:БИК:

Работник Регистрация:Почтовый адрес:Паспорт серия:Номер:Выдан:Кем:Телефон:

ПОДПИСИ СТОРОН

Общество _________________

Работник _________________

Договор ГПХ — что это такое?

В своей практике мне часто приходится иметь дело с трудовыми спорами, и периодически среди них проскакивают споры, связанные с применением договора гражданско-правового характера при взаимоотношении граждан между собой или с организациями. В этой статье я расскажу вам о том, что такое договор (соглашение, контракт) ГПХ, где он может применяться и когда не следует соглашаться на подмену этим документом трудовых отношений. Внизу страницы представлен образец договора ГПХ 2018 года.

Договор ГПХ уже давно вошёл в привычный оборот и часто используется при оформлении взаимоотношений между заказчиком и исполнителем при выполнении краткосрочной работы в интересах заказчика и за обусловленную им денежную сумму. Такой контракт не имеет никакого отношения к трудовому законодательству и полностью регулируется нормами гражданского права, а если быть точнее – Гражданским кодексом РФ.

В таком соглашении ГПХ всегда присутствуют следующие обязательные элементы:

- Персональные данные (реквизиты) сторон.

- Описание характера предмета соглашения.

- Короткий срок исполнения задания.

- Цена за услугу и порядок её оплаты исполнителю.

- Ответственность обоих сторон.

В чем преимущества договора ГПХ в 2018 году

Оформление по соглашению гражданско-правового характера выгодно, прежде всего, для заказчика. Причина? Все очень просто – нанятого человека не надо оформлять по ТК РФ; платить с него социальные отчисления, которые у нас в стране очень несоразмерны; не надо давать социальных гарантий; а самое главное – в любой момент можно прекратить контакт с исполнителем, даже не объясняя причину такого поступка.

Оформление по соглашению гражданско-правового характера выгодно, прежде всего, для заказчика. Причина? Все очень просто – нанятого человека не надо оформлять по ТК РФ; платить с него социальные отчисления, которые у нас в стране очень несоразмерны; не надо давать социальных гарантий; а самое главное – в любой момент можно прекратить контакт с исполнителем, даже не объясняя причину такого поступка.

Кроме того, заказчик может прописать в этом документе множество жёстких требований к качеству, срокам и объёмам услуг, при отклонении от которых исполнитель будет не в праве претендовать на денежное вознаграждение.

А вот для исполнителя выгодно заключать соглашение ГПХ по чисто второстепенным причинам. Например, желание удаленно подработать и заработать в сети интернет (деятельность фрилансеров); или отсутствие аналогичных предлагаемому сотрудничеству вакансий на официальном рынке труда. Так же, часто причиной выбора деятельности по соглашению для граждан является существенная разница в размере оплаты труда. Бывает, что работодатель готов платить в 2-3 раза больше работнику, который согласится трудиться не официально оформившись, а на основе соглашения гражданско-правового характера.

Какие недостатки у соглашения?

Думаю, граждане прекрасно осознают и без советов юристов, что, вступая во взаимоотношения с заказчиком каких-либо услуг и не трудоустраиваясь официально с гарантией длительных и стабильных отношений, надеяться на долгое сотрудничество не придётся. Также всегда надо понимать, что, сотрудничая по гражданскому соглашению у Вас не будет фиксированной заработной платы, отпуска, пособия при увольнении, стажа и пенсионных отчислений.

Кроме вышеперечисленных неудобств, Вы должны учитывать так же то, что если Ваш результат не понравится заказчику, или он просто сделает вид, что она ему не подходит – о вознаграждении можно будет практически забыть. Да, конечно можно попробовать доказать факт выполнения определенных работ по заданию ответчика в рамках достигнутого соглашения, но сделать это не всегда легко. Об этом мы поговорим чуть ниже.

Кроме того, если у самого заказчика вдруг возникнут финансовые проблемы: кончатся деньги, организация обанкротится – что-либо получить с такого контрагента будет ещё сложнее, а точнее практически невозможно.

Но, несмотря на такие сложности, контракты ГПХ всё еще используются гражданами, в том числе по причине того, что иногда для зарабатывания денег в определенных областях коммерческой деятельности альтернативы таким контрактам или нет, или официальные отношения менее интересны в финансовом плане.

Популярные договоры Гражданско-правового характера

Давайте посмотрим, когда граждане соглашаются на отношения используя для оформления образцы договоров гражданско-правового характера:

- Подряд, в том числе строительство частных домов и ремонт квартир, проектирование.

- Деятельность в интернете (фрилансеры): изготовление и продвижение сайтов, написание текстов, другие многочисленные задания в интернете.

- Труд журналистов в интернете и печатных изданиях.

- Разовые перевозки грузов, людей.

Как защитить свои права, если заключен гражданский договор

Прежде всего, приняв для себя решения согласиться на выполнение услуг по договору ГПХ, следует внимательно отнестись к тексту документа, изучить готовый образец. Необходимо понимать, что это будет единственный документ, который в случае конфликта с оппонентом поможет отстоять свои права и получить заработанные деньги. Да, это далеко не защищённые трудовые отношения, но, гражданско-правовые отношения так же подлежат правовой защите.

По этой причине, при заключении гражданского контракта в 2018 году уделите внимание тому, чтобы договорной образец содержал обязательные условия, как:

- Реквизиты сторон.

- Детальное описание объема услуг.

- Точное указание сроков выполнения.

- Стоимость и порядок оплаты.

- Меры ответственности за невыполнение условий контракта, в том числе несвоевременную оплату.

- Подписи сторон.

Итак, контракт мы заключили, работу выполнили, но "работодатель" отказался нам её оплатить. Что делать в такой ситуации? Вначале направляем претензию в его адрес, в которой требуем оплаты и грозим судом и прокуратурой. Прокуратуру упоминаем в претензии, намекая на то, что заказчик использовал Вас подменив трудовые отношения с Вами гражданско-правовыми, а, следовательно, его соответствующее наказание и финансовые санкции.

Если должной реакции на Вашу претензию не последовало и заработанных денег Вы так и не увидели – самостоятельно или при помощи адвоката обращаемся в гражданский суд с исковым заявлением о взыскании, причитающейся денежной суммы. При этом, к сожалению, в отличие от нарушений трудовых норм, за нарушение условий по оплате гражданско-правового договора при обращении в суд необходимо будет оплатить госпошлину, которая рассчитывается от цены исковых требований.

В суде доказываем факт заключения соглашения на определенных условиях (предоставляем суду свой экземпляр договора ГПХ) и подтверждаем всеми возможными способами доказательства своевременного выполнения полного объема услуг.

В случае, если заказчик использует практику заключения договора ГПХ как способ ухода от оформленных отношений и использует Ваш труд систематически на постоянной основе, у Вас имеется возможность переквалифицировать в суде гражданско-правовые отношения в регулируемые ГК РФ и потребовать от ответчика-работодателя всех причитающихся несостоявшихся выплат, в том числе социальных, а также возместить моральный ущерб, вызванный незаконным поведение работодателя и потребовать внесение записи в трудовую книжку. В случае подачи подобного искового заявления, платить госпошлину за обращение в суд не надо.

Образец договора ГПХ 2018 года

Посмотрите типовой образец договора гражданско-правового характера, который можно универсально использовать для любого вида работ: подряда, оказании услуг и т.д. В образце договора оптимизированы права и обязанности обоих сторон правоотношений. Распечатайте, заполните и подпишите данный образец в двух экземплярах: для исполнителя и заказчика.

Как доказать, что граждаскими скрываются трудовые отношения?

Для того, чтобы убедить суд в наличии постоянных трудовых отношений между Вами и ответчиком, Ваше взаимодействие с "фактическим работодателем" должны содержать, например, одно из следующих условий:

- Присутствие в этом документе упоминания о должности, специальности, профессии, разряде и т.д.

- Указание на выполнение определенной систематической функции в течении продолжительного времени.

- Упоминание о необходимости соблюдения правил внутреннего распорядка, режима работы, продолжительности рабочего времени.

- Расчет вознаграждения в привязке не к результату работы, а к времени осуществления трудовых функций (часы, дни, месяцы).

Гражданско-правовой договор с внештатным сотрудником

Если в суде истцу удается доказать, что отношения у него были не гражданско-правовые, а трудовые – период работы такого истца у ответчика рассчитывается с момента его обращения к заказчику-ответчику и начала деятельности по его заданию. Отсюда у ответчика возникает обязанность выплатить работнику за весь этот продолжительный период времени отпускные, компенсацию за работу в выходные и праздничные дни и за сверхурочную работу.

Помимо имущественной ответственности перед истцом-работником, работодатель получает дополнительные финансовые потери уже в качестве нарушителя ТК РФ:

- Штраф за административное правонарушение в связи с нарушением законодательства в размере 50000 рублей.

- Возмещение государству неоплаченных отчислений по ЕСН и страховые взносов в ФСС с дополнительной оплатой штрафа и пени за допущенное нарушение.

Именно по причине возможности наступления вышеперечисленных нежелательных финансовых последствий для заказчика работ и услуг, оформившего договор ГПХ, в случае допущения с его стороны нарушений по оплате выполненной исполнителем работы, имеет смысл вначале в досудебном порядке претензией предложить нерадивому заказчику заплатить причитающиеся деньги и намекнуть о том, что его ждет в суде в случае отказа добровольно выполнить свои обязательства. Часто предупреждение о увеличении финансовых потерь при дальнейшем продолжении заказчиком спора — действует на него отрезвляюще.

Адвокат Геннадий Ефремов

Порядок оформления отношений Оформляется трудовой договор, приказ о приеме на работу, оформляется личная карточка Т2. Оформляется договор подряда/оказания услуг.

Гражданско-правовой договор с работником: плюсы, минусы, подводные камни

2. Внесение записи в трудовую книжку Вносится. Не вносится. 3. Стороны договора Работодатель и работник. Подрядчик/исполнитель, заказчик. 4. Возможность выполнения работы третьими лицами Работник выполняет работы лично. Исполнитель имеет возможность передавать часть работы третьему лицу с согласия подрядчика/заказчика. 5. Предмет договора Процесс труда, выполнение определенной трудовой функции, то есть работы по определенной должности, в соответствии со штатным расписанием. Совершение действий, выполнение работ/оказание услуг (индивидуально - конкретного задания - поручения, заказа) в надлежащем качестве и в согласованный сторонами срок. 6.

Отличия трудового договора от гражданско-правового

Основной момент, на который нужно обратить внимание, - это характер предстоящей работы: это деятельность, направленная на конкретную хозяйственную операцию с предсказуемым результатом (например, проведение тендера) и определенным сроком выполнения, либо это процесс выполнения работы, самоценный сам по себе.

Трудовой и гражданско-правовой договор - отличия

Любые ссылки на штатное расписание, тарифно-квалификационные характеристики работы, на конкретную профессию и специальность сотрудника могут быть основанием для признания такого договора трудовым. Гражданский контракт в отличие от трудового договора не может предусматривать обязанности человека подчиняться Правилам трудового распорядка или каким-либо другим локальным нормативным актам организации: приказам, распоряжениям руководителя организации. О том, на какой максимальный срок можно заключить ГПД, читайте в нашем материале.

Гражданско-правовой контракт в отличие от трудового договора не может предусматривать выплату вознаграждения за сам труд исполнителя. Оплачивается лишь определенный результат. Труд исполнителя, который не привел к достижению установленного гражданско-правовым договором на выполнение работ или оказание услуг результата, организация может не оплачивать.

Отличие договора подряда от договора оказания услуг, трудового договора и гпх

Плюсы и минусы гражданско-правового договора Гражданско-правовые договоры приобретают всю большую популярность. И на это есть причины. Для работодателя ГПД характеризуется следующими достоинствами:

- У работника есть обязательства. Он должен исполнить работу качественно и в срок.

- Не требуется обустраивать рабочее место, предоставлять социальный пакет, вносить вклады в медицинское и социальное страхование.

- Налоговые льготы.

В частности, не нужно выплачивать ЕСН. - Работодатель платит не за процесс работы, а исключительно за результат.

Однако ГПД не лишен недостатков:

- Невозможно контролировать работу сотрудника.

- Работника сложно привлечь к ответственности за нарушение распорядка.

ГПД не предполагает большой ответственности со стороны работодателя, однако он лишен и инструментов для контроля над сотрудниками.

Разница между трудовым и гражданско-правовым договорами

Возможно Вас интересует юриспруденция также сильно, как меня – тогда подпишитесь на рассылку и будьте в курсе новостей, которыми я делюсь. Если Вы оставите комментарий, или напишите вопрос мне на эл.почту [email protected] - с удовольствием отвечу Вам. N.B.

Гражданско-правовой договор

Внимание

Результат работы Конкретный результат не рассматривается как цель трудового договора и не влечет его прекращение в связи с достижением этого результата. Конкретный результат – это цель гражданско - правового договора. Совершение действий по заданию подрядчика/заказчика - это лишь способ достижения цели - результата.

Порядок оплаты Работодатель выплачивает работнику заработную плату на основании должностного оклада, в зависимости от системы оплаты труда, действующей в организации. Зарплата выплачивается не реже, чем каждые полмесяца. Подрядчик/заказчик обязуется оплатить выполненные работы /оказанные услуги в сроки и в порядке, которые указаны в договоре.

8. Условия оплаты Заработная плата выплачивается работнику вне зависимости от результата работы. Оплата производится по окончании выполнения работ/оказания услуг и составления акта.

Отличие трудового договора от гражданско правового договора

В отношении таких работников (исполнителей по ГПД) работодатель не несет рисков по охране труда, не оплачивает время простоя, не обязан обеспечивать материалами и сырьем. Также не требуется вести воинский учет, вносить запись в трудовую книжку и осуществлять прочее кадровое делопроизводство. Для работника (исполнителя) преимуществом будет возможность заключать одновременно неограниченное количество подобных договоров, не нужно соблюдать ЛНА и подчиняться правилам внутреннего трудового распорядка работодателя, нет необходимости в 2-недельном уведомлении о прекращении отношений, ответственность в рамках ГК РФ, равные партнерские отношения с работодателем.

В чем отличия гражданско-правового договора от трудового

Ответственность за нарушение данной нормы, определенной в статьях 15 и 19.1 ТК РФ, - переквалификация договора в трудовой, признание сторон фактически работником и работодателем. Кроме того, возможно наложение штрафа по части 4 статьи 5.27 КоАП, предусматривающей размер штрафа за однократное нарушение от 50 000 до 100 000 рублей на юридическое лицо за каждый факт такого проступка. Если таких договоров будет найдено 5, то штраф может быть увеличен пропорционально.

Преимущества ГПД для работодателя (заказчика) и работника (исполнителя) Для работодателя (заказчика) основной плюс при заключении ГПД состоит в экономии средств на социальные выплаты (больничный лист, отпуск и т.п.), оплате за конечный результат работы на основании акта выполненных работ.

Отличия трудового договора от гражданско - правового

Пределы материальной ответственности работника ограничены нормами трудового законодательства. Исполнитель может быть привлечен к материальной ответственности. В случае причинения вреда исполнитель обязан возместить причиненный ущерб в полном объеме.

Отпуск Работнику гарантируется ежегодный оплачиваемый отпуск Для некоторых категорий работников предусмотрены и дополнительные оплачиваемые отпуска. При этом во время отпуска за работником сохраняется место работы. Работающим женщинам предоставляется также отпуск по беременности и родам, а также отпуск по уходу за ребенком до достижения им возраста трех лет.

Исполнитель может отдыхать в любое время, но только, еслли это не повлияет на выполнение работы/оказание услуги вовремя и установленного качества. Отпуск исполнителя - за свой счет, так как в обязанности заказчика не входит предоставление и оплата отпускных.

Режим работы определяется самостоятельно согласно ПВТР Особенность выполняемой работы конкретная задача, проект, с возможностью оценки по результату согласно должностным обязанностям, трудовой функции Документы для заключения паспорт, СНИЛС паспорт, трудовая книжка, СНИЛС, военный билет, справка (для определенных должностей), диплом (для определенных должностей) Персональные данные не передаются 3-м лицам, обрабатываются в ограниченном объеме могут быть переданы 3-м лицам, обрабатываются в объеме, разрешенном работником Охрана труда не регламентирована в полном объеме, согласно законодательству Обязательные условия определены ГК РФ определены ТК РФ Замена трудового договора гражданско-правовым Замена трудового договора гражданско-правовым не допускается в случаях, когда имеют место трудовые отношения.

Если компания заключила с работником договор ГПХ, налоги и взносы в 2017 году она платит сама. Как удержать НДФЛ, какие начислить взносы, читайте в статье.

Работа по договору ГПХ: кто платит налоги

Если исполнителем по договору ГПХ выступает физическое лицо, выплаты по считаются его доходом и облагаются НДФЛ (подп. 6 п. 1 ст. 208 НК РФ). Напомним, мы говорим о физических лицах, не зарегистрированных в качестве предпринимателей. Поэтому в отношении подрядчика вы признаетесь налоговым агентом (ст. 226 НК РФ). Следовательно, вы обязаны при перечислении вознаграждения удержать НДФЛ и перечислить его в бюджет.

Исходя из изложенного, выплаты по договору ГПХ установите с учетом НДФЛ.

Обратите внимание: переложить обязанность по уплате налога на доходы физических лиц на самого подрядчика вы не вправе. Также вы не можете уплатить налог за счет собственных средств. Это прямо предусмотрено пунктом 9 статьи 226 НК РФ.

Важно!

Налоги и взносы в 2017 году по гражданско-правовому договору с физическим лицом

платит только компания. Перекладывать на человека обязанность по уплате НДФЛ в этом случае незаконно.

Как отражать вознаграждения по ГПД в 6-НДФЛ

Как сэкономить на налогах и взносах по договору гражданско-правового характера

НДФЛ по гражданско-правовому договору можно считать не со всей суммы вознаграждения, а за минусом стандартного и профессионального вычета. Страховыми взносами договора ГПХ облагаются в зависимости от того, застрахован ли исполнитель от несчастных случаев.

Стандартный и профессиональный вычет по НДФЛ уменьшает облагаемую базу

Подрядчик вправе получить профессиональный и стандартный вычеты по НДФЛ (п. 3 ст. 210 НК РФ). В профессиональный вычет включаются все расходы подрядчика, связанные с исполнением им обязательств, прописанных в договоре подряда (п. 2 ст. 221 НК РФ). Обратите внимание, что эти расходы подрядчик должен подтвердить документально.

Предоставить профессиональный вычет своему подрядчику вы можете на основании его заявления. Пусть он напишет его в произвольной форме и приложит соответствующие документы, подтверждающие расходы. Такими документами могут быть накладные, чеки ККТ, товарные чеки, копии проездных билетов, гостиничных счетов и др. Главное, чтобы они подтверждали, что затраты подрядчика связаны именно с выполнением работ по договору с вами.

Пример 1:

Компания применяет ЕНВД. 4 сентября 2017 года заключили договор ГПХ с А.И. Михайловым. Предметом договора являются работы по переводу на русский язык технической документации к оборудованию заказчика. Стоимость работ составляет 5600 руб.

11 сентября 2017 года работы были выполнены. Между сторонами составлен акт приема-передачи работ. А.И. Михайлов написал заявление с просьбой предоставить профессиональный налоговый вычет в размере 1050 руб. Свои деньги он тратил на покупку специализированной литературы, которую использовал для перевода. В подтверждение расходов А.И. Михайлов представил организации чек ККТ из книжного магазина.

Рассчитаем НДФЛ с предусмотренного в договоре подряда вознаграждения. Налоговая база по НДФЛ составляет 4550 руб. (5600 руб. -1050 руб.). Сумма НДФЛ равна 592 руб. (4550 руб. × 13%). Эту сумму компания перечислит в бюджет. Таким образом, А.И. Михайлов за выполнение работ по договору подряда получит на руки 5008 руб. (5600 - 592).

На стандартный налоговый вычет подрядчик может претендовать при наличии у него детей (подп. 4 п. 1 ст. 218 НК РФ). Для его получения подрядчик также подает вам:

- заявление;

- документы, подтверждающие право на вычет.

Напомним, что детский налоговый вычет подрядчик может получать, пока его доход не составит 350 000 руб. Но ведь ваш подрядчик — это стороннее лицо. И у вас нет точных данных о его доходах с начала года. Как в этом случае предоставлять стандартные вычеты? Ответ на этот вопрос дал Минфин России в письме от 07.04.2011 №?03-04-06/10-81 . Так, чиновники считают, что предоставлять стандартные вычеты следует только за те месяцы, в которых действовали договоры подряда.

Внимание!

Если вы зарегистрируетесь

Обратите внимание: ваши договоры подряда могут действовать в течение нескольких месяцев. При этом по условиям договоров вознаграждение выплачивается единовременно (например, в конце срока действия). В этом случае стандартные вычеты предоставляются за каждый месяц действия договоров, включая те месяцы, в которых вознаграждение не выплачивалось.

Пример 2:

Воспользуемся данными примера 1 и предположим, что у А.И. Михайлова есть один ребенок (12 лет). Для получения стандартного вычета подрядчик написал заявление, указав, что в других организациях он не работает. Также в заявлении он отметил, что его совокупный доход с начала 2017 года не превысил 350 000 руб. Заявление на профессиональный вычет подрядчик не подавал.

Рассчитаем НДФЛ, подлежащий уплате в бюджет. Налоговая база по НДФЛ составляет 4200 руб. (5600 руб. - 1400 руб.). Сумма НДФЛ равна 546 руб. (4200 руб. × 13%). Эту сумму компания перечислит в бюджет как налоговый агент. Таким образом, А.И. Михайлов за выполнение работ по договору подряда получит на руки 5054 руб. (5600 - 546)».

Социальные взносы по договору ГПХ в 2017 году не нужны, взнос на травматизм необязателен

Выплаты по договору ГПХ облагаются страховыми взносами не так, как по трудовому договору.

Взносы с договоров гражданско-правового характера 2017 на страхование от несчастных случаев и профзаболеваний вы должны начислять и соответственно перечислять в бюджет ФСС РФ, только если это предусмотрено в договоре. А если такого условия в договоре нет, то обязанности по уплате взносов у вас не возникает (абз. 4 п. 1 ст. 5 и п. 1 ст. 20.1 Федерального закона от 24 июля 1998 № 125-ФЗ).

Социальные страховые взносы по договорам ГПХ в 2017 году вообще не начисляются (подп. 2 п. 3 ст. 422 НК РФ).

Подробнее о начислении взносов по договорам гражданско правового характера расскажем в следующем разделе.

Какие страховые взносы начисляются по договорам ГПХ

Страховые взносы нужно начислять на вознаграждения, предусмотренные гражданско-правовым договором, предметом которого является:

- выполнение работ (оказание услуг);

- выполнение авторского заказа, передача авторских прав, предоставление прав использования произведений

Такой порядок следует из пункта 1 статьи 420 Налогового кодекса РФ.

Все такие договора ГПХ облагаются страховыми взносами в 2017 году :

- на пенсионное страхование;

- на медицинское страхование.

По ГПХ процент страховых взносов такой же, как и по вознаграждениям, предусмотренным трудовым договором: 22 процента — на пенсионное страхование, 5,1 процента — в медстрах.

(О социальном взносе и взносе «на травматизм» мы рассказывали в предыдущем разделе).

Взнос начисляйте в тот же день, что и вознаграждения подрядчику. Такой датой будет наиболее ранняя из следующих дат:

- дата выдачи вознаграждения подрядчику авансом;

- дата подписания акта выполненных работ (оказанных услуг).

Внимание!

Если вы зарегистрируетесь

на сайте Главбух вам будут доступны все ресурсы нашего портала: любые статьи, вопросы и ответы, образцы бланков, документы, уникальные сервисы и расчетчики. Регистрация - не больше 1 минуты.

Взнос по договору ГПХ по доптарифам

Начисление обязательных пенсионных взносов по ГПХ в 2017 году по дополнительным тарифам зависит от двух важных условий:

- относится ли доход к объекту обложения взносами;

- на какой работе занято физическое лицо.

Взнос по доптарифам нужно начислять на доходы лиц, занятых на работах, перечисленных в пунктах 1—18 части 1 статьи 30 Федерального закона от 28.12.2013 № 400-ФЗ «О страховых пенсиях» (далее — Закон № 400-ФЗ). Списки вредных работ, производств, профессий, должностей, специальностей утверждаются Правительством РФ (ч. 2 ст. 30 Закона № 400-ФЗ).

Облагаются ли выплаты по ГПХ страховыми взносами по дополнительным тарифам, разберем на примере двух ситуаций.

Исполнитель в компании не работает

Предположим, что между исполнителем и заказчиком нет трудовых отношений. Есть только договор гражданско правового характера на выполнение разовой работы. Заказчику важен конечный результат. Он не оценивает, в каких условиях исполнитель его достигнет, будет ли он при этом использовать средства индивидуальной защиты. В договоре с заказчиком может быть запись о том, что исполнитель для выполнения работы может привлечь субподрядчиков (п. 1 ст. 706 ГК РФ). В данном случае у заказчика не возникает обязанности начислять страховые взносы на ГПХ в 2017 году по дополнительному тарифу.

Пример 3:

12 мая ПАО «Аргон» заключило договор подряда с И.И. Свистуновым на работу по изготовлению специальной металлической решетки для использования в арматурном цехе. В договоре не указаны особенности выполнения работы, место ее выполнения. Исполнитель составил чертеж, согласовал его с заказчиком. Вознаграждение за работу — 23 000 руб. Согласно договору исполнитель вправе привлечь к работе третьих лиц. Условия труда на всех рабочих местах арматурного цеха признаны вредными.

Отнести деятельность исполнителя в целях выполнения договоров подряда к работам, перечисленным в пунктах 1—18 части 1 статьи 30 Закона № 400-ФЗ, невозможно. Поэтому вознаграждение исполнителю не нужно облагать пенсионными взносами по доптарифу. Но на эту выплату компания должна начислить страховые взносы в размере:

- 5060 руб. (23 000 руб. × 22%) — на обязательное пенсионное страхование;

- 1173 руб. (23 000 руб. × 5,1%) — на обязательное медицинское страхование.

Страховые взносы по ГПХ на случай временной нетрудоспособности и в связи с материнством не начисляются.

Исполнитель — сотрудник организации

Работник может выполнять работы по трудовому и гражданско-правовому договору в одном помещении и в одинаковых условиях. Начислять ли пенсионный взнос по доптарифам, если по основной работе условия труда признаны вредными?

Взносы по ГПД на физлиц - сотрудников нужно начислять. Так как по основной работе сотрудник числится занятым на работах, перечисленных в пунктах 1—18 части 1 статьи 30 Закона № 400-ФЗ. Такой подход согласуется с позицией Минтруда России.

Пример 4:

В ПАО «Аргон» по основному месту работы трудится монтажник стальных и железобетонных конструкций (код позиции из Списка № 2 —2290000а-14612). Эта профессия относится к работам, перечисленным в пунктах 1—18 части 1 статьи 30 Закона № 400-ФЗ. По результатам спецоценки рабочее место сотрудника признано вредным (подкласс 3.2). Зарплата работника — 42 000 руб. в месяц.

Администрация компании решила в летний период 2017 отремонтировать систему отопления в арматурном цехе. В ходе ремонта возникла необходимость в сварочных работах. Их согласился выполнить З.П. Миткевич. Он имеет необходимые навыки. 12 мая 2017 компания заключила с З.П. Миткевичем договор подряда на работу по электросварке систем отопления. Вознаграждение за работу — 23 000 руб.

Условия труда на всех рабочих местах арматурного цеха признаны вредными, но в отношении работ по договору подряда спецоценка не проводится. Для целей пенсионного страхования они не могут квалифицироваться как вредные или опасные. Однако по основной работе сотрудник был занят на вредной работе. Выплаты в его пользу (зарплата и вознаграждение по договору подряда) облагаются страховыми взносами в ПФР по дополнительному тарифу 4% (ч. 2.1 ст. 58.3 Закона № 212-ФЗ). Общая сумма облагаемых выплат составила 65 000 руб. (42 000 + 23 000). Компания должна начислить на эту сумму пенсионные взносы по дополнительному тарифу по ставке 4% в размере 2600 руб. (65 000 руб. × 4%).

Платить ли с аванса по гражданско-правовому договору налоги и взносы в 2017 году

Если договоры подряда предусматривают выдачу аванса, с этой суммы начислите страховые взносы и удержите НДФЛ. Хотя в случае с НДФЛ есть исключение.

НДФЛ с аванса по ГПД

В случаях, когда подрядчик - штатный сотрудник и когда стороннее лицо, НДФЛ удерживают по-разному.

Исполнитель не является работником компании. Удержите НДФЛ непосредственно при перечислении аванса подрядчику. Ведь в пункте 4 статьи 226 НК РФ не установлено каких-либо ограничений по видам доходов, из которых следует удерживать налог. На это также указал Минфин России в письме от 26.05.2014 № 03-04-06/24982 . Кроме того, финансисты заметили, что суммы авансов, выплаченные по договору гражданско правового характера, включаются в доходы того периода, когда они были выплачены, независимо от того, в каком налоговом периоде будут выполнены работы (оказаны услуги).

Подрядчик работает у вас по трудовому договору . В момент перечисления аванса удерживать НДФЛ вы не должны. Связано это с тем, что при выплате зарплаты доход возникает в последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ). Следовательно, и удержание налога вы должны произвести в последний день месяца.

Если по каким-либо причинам вы не сможете удержать НДФЛ при выдаче вознаграждения, сообщите об этом подрядчику и в налоговую инспекцию по месту своего учета (п. 5 ст. 226 НК РФ). На это у вас есть месяц после окончания календарного года, в котором вы заключали договоры ГПХ. Сообщить налоговикам о невозможности удержать НДФЛ следует по форме 2-НДФЛ.

Страховые взносы по ГПД в 2017 году , если исполнитель получает аванс

Гражданско-правовые договоры, предметом которого является выполнение работ (оказание услуг), могут предусматривать любые формы расчетов между заказчиком и исполнителем: поэтапную, с выплатой аванса, по окончании работ (срока действия договоров) и т. д. (п. 4 ст. 421 Гражданского кодекса РФ). Однако какой-либо зависимости между способами оплаты работ (услуг), сроками их выполнения (оказания) и датой включения выплат в расчетную базу по страховым взносам глава 34 Налогового кодекса РФ не содержит.

Таким образом, ни авансы в счет предстоящего выполнения работ (оказания услуг), ни поэтапные платежи ничем не отличаются от других выплат и вознаграждений, на которые организация обязана начислить страховые взносы (ст. 420 НК РФ). Суммы выданных авансов (поэтапных платежей) включите в расчетную базу по страховым взносам в последнее число месяца, в котором эти суммы были начислены.

Если в дальнейшем по каким-либо причинам исполнитель вернет выданный аванс, у организации возникнет переплата по страховым взносам, которую можно будет зачесть в счет предстоящих платежей или вернуть на расчетный (лицевой) счет.

Бухгалтерский учет выплат по договору ГПХ

Проводки для отражения затрат по гражданско-правовому договору в бухучете приведены в таблице ниже.

| Проводка | Содержание операции | Первичный документ |

| Дт 26 (44) Кт 60 (76) | Начислено вознаграждение подрядчику | Договоры подряда, акт приема-передачи выполненных работ |

| Дт 26 (44) Кт 69 | Начислены страховые взносы на сумму вознаграждения | Бухгалтерская справка-расчет |

| Дт 60 (76) Кт 68 | Удержан НДФЛ с вознаграждения | Налоговая карточка |

| Дт 60 (76) Кт 50 | Сумма вознаграждения выплачена подрядчику | Расходный кассовый ордер |

| Дт 68 Кт 51 | НДФЛ с вознаграждения перечислен в бюджет | Выписка банка по расчетному счету |

Договор гражданско-правового характера (ГПХ) является одним из разновидностей оформления трудовых отношений. Такого типа соглашение между работником и работодателем, пожалуй, самый оптимальный вариант для ситуаций, когда у работодателя нет возможности предоставить работнику постоянное рабочее место, но необходимо получить разовое выполнение какой-то конкретной работы (задачи, услуги). Заключение договора гражданско-правового характера допускается как между физическими, так и между юридическими лицами. Результат работы по договору гражданско-правового характера оформляется актом приемки выполненных работ (оказанных услуг), который подписывается с обеих сторон. Как правило, договор гражданско-правового характера заключается в виде договора подряда или договора оказания услуг. При этом положения трудового законодательства на данный вид взаимоотношений не распространяется. Важно! Если один договор гражданско-правового характера будет разбит на несколько договоров подряда, идущих друг за другом, такой договор может быть признан трудовым. Это необходимо учесть при установлении срока действия данного соглашения при его заключении.

Отличие договора гражданско-правового характера от трудового договора

По договору гражданско-правового характера стороны именуются как заказчик и исполнитель, в то время как в трудовых договорах стороны именуются «работником» и «работодателем». Отличие договора гражданско-правового характера от трудового договора заключается в том, что в первом случае к выполнению той или иной работы может быть привлечено несколько исполнителей, по трудовому только один работник для выполнения конкретных задач. В отличие от трудового договора для договора гражданско-правового характера важен не столько сам процесс выполнения работы, сколько ее результат, который исполнитель обязан сдать заказчику (организации) по акту выполненных работ (оказанных услуг). Если работы (услуги) выполнены и приняты заказчиком (организацией), то обязательства исполнителя по договору гражданско-правового характера перед организацией считаются выполненными, в связи с чем прекращаются (п. 1 ст. 408 Гражданского кодекса РФ). Этот критерий является, пожалуй, основным отличием договора гражданско-правового характера от трудового договора.

Важно! в гражданско-правовом договоре на выполнение работ (оказание услуг) обязательно должен прописываться объем выполняемых работ (оказываемых услуг).Исполнитель по договору гражданско-правового характера не руководствуется правилами внутреннего трудового распорядка, введенного внутри организации или какими-либо другими локальными нормативными актам организации (приказами, распоряжениями руководителя организации, должностными инструкциями и т.п.).

Еще одной отличительной особенностью договора гражданско-правового характера от трудового договора является право работодателя в любое время в одностороннем порядке расторгнуть договор гражданско-правового-характера по причине отсутствия надобности в работе выполняемой привлекаемым исполнителем. Также договор гражданско-правового характера не возлагает на заказчика (организацию) обязанности соблюдать требования трудового законодательства по начислению исполнителю компенсационных выплат, ежемесячной заработной платы, оплаты больничного, предоставлять ежегодный оплачиваемый отпуск с отпускными, оплачивать время простоя, а также постоянно обеспечивать его работой или расторгать отношения согласно Трудового кодекса РФ.

Важно! На договоры гражданско-правового характера положения Трудового законодательства РФ не распространяются (см. ст. 11 Трудового кодекса РФ).

По трудовому договору работник:

- работает на конкретной должности в соответствии со штатным расписанием организации;

- обязан соблюдать правила внутреннего трудового распорядка, режим рабочего времени, находится на отведенном ему рабочем месте, выполнять работу лично;

- должен быть обеспечен работодателем рабочим местом, инструментом, материалами для выполнения должностных обязанностей;

- если используется собственное имущество для производственных целей или при иных расходах, работодатель обязан их компенсировать;

- получает заработную каждые полмесяца;

- согласно действующему законодательству РФ, все удержания, отчисления и перечисления с заработной платы, в том числе налоги и отчисления в пенсионный фонд и фонд социального страхования, производит работодатель.

Плюсы и минусы договора гражданско-правового характера для работника и работодателя

Заключая с работодателем договор гражданско-правового характера, работник получает ряд преимуществ. В первую очередь отметим, что работник (исполнитель) по договору ГПХ получает так называемую свободу, которая подразумевает отсутствие необходимости следовать и подчиняться четкому внутреннему расписанию, принятому в организации, а также четко следовать должностным инструкциям и локальным нормативным актам организации. Такая форма договора не устанавливает запрета на деятельность сразу у нескольких работодателей. Время, потраченное работником (исполнителем) на выполнение работ (оказание услуг) засчитывается в общий трудовой стаж, несмотря на то, что запись в трудовую книжку по договору ГПХ не вносится. Также к преимуществам исполнителя, выполняющего работы по договору гражданско-правового характера, относится возможность выступать наравне с заказчиком при решении рабочих вопросов, не опасаясь субординации, а главное, исполнитель получает гарантию по своевременной оплате за выполненную работу, так как срок оплаты предусмотрен договором ГПХ.

В то же время договор гражданско-правового характера дает преимущества и работодателю. Так работодатель, заключив с физическим лицом договор гражданско-правового характера, может не соблюдать ограничения по штату, который предусмотрен штатным расписанием организации, тем самым количество исполнителей по договорам гражданско-правового-характера не лимитировано, поэтому исполнителей по договору ГПХ может быть несколько. При заключении договора гражданско-правового характера, работодатель освобождается от:

- предоставления рабочего места с полным спектром всего необходимого.

- обязательной оплаты больничного листа.

- предоставления оплаченный период отпуска.

- своевременной выплаты заработной платы.

- необходимости производить отчисления в страховой фонд (ФСС).

По договору ГПХ работник имеет некую свободу действий, в том числе в выборе методов и способов выполнения поставленной ему задачи, а это несомненный плюс, как для работника, так и для самого работодателя. Для работника договора ГПХ также есть плюс в том, что у него нет обязанности подчинятся внутреннему расписанию организации, в то время как работник, выполняющий работу по трудовому договору, подчиняется внутренней трудовой кадровой документации и локальным нормативным актам организации. Договор гражданско-правового характера несет еще один несомненный плюс для работодателя и отличие от трудового договора, которое заключается в отсутствии необходимости выплачивать страховые взносы, а это прямая обязанность работодателя. Также трудовой договор и договор гражданско-правового характера отличает размер ответственности работника за нанесение работодателю материального ущерба, так, по трудовому договору нанесенный ущерб возмещается работником в ограниченном размере, если не установлена материальная ответственность – то не более среднего месячного заработка работника. По договору гражданско-правового характера нанесенный организации ущерб возмещается исполнителем в полном объеме.

Налогообложение по договору гражданско-правового характера и по трудовому договору: в чем отличия и выгода для работодателя?

Из особенностей гражданско-правового договора вытекают и его отличия от трудового договора в части налогообложения и уплаты страховых взносов. Так, по договору гражданско-правового характера организация должна заплатить налоги и взносы, так как физическое лицо, привлеченное по такому договору для выполнения работ получает доход. Но платит организация, прибегнувшая к услугам сторонних исполнителей, не все взносы. В 2018 году в перечень налогов и взносов, которые уплачивает организация по договорам гражданско-правового характера входят: налог на доходы физических лиц (НДФЛ), взносы в Пенсионный фонд РФ (ПФР), взносы на обязательное медицинское страхование. При этом налог на доходы физических лиц и взносы выплачиваются только по договорам, заключенным с физическим лицом, проживающим на территории РФ. Страховые взносы с доходов по договорам ГПХ уплачиваются по стандартным ставкам:

- 22% – в Пенсионный фонд РФ (ПФР);

- 5,1% – на обязательное медицинское страхование.

Исполнителем может быть уменьшена налоговая база. Так, на основании пункта 2 статьи 221 Налогового кодекса РФ налогоплательщики, получающие доходы от выполнения работ (оказания услуг) по договорам гражданско-правового характера, вправе получить налоговый вычет и вернуть излишне уплаченный им НДФЛ в сумме фактически произведенных им и документально подтвержденных расходов, непосредственно связанных с выполнением этих работ (оказанием услуг).

Договоры гражданско-правового характера с индивидуальными предпринимателями (ИП) налогообложению не подлежат (ст. 226 Налогового кодекса РФ). Если исполнителем по договору гражданско-правового характера выступает индивидуальный предприниматель (ИП), он самостоятельно начисляет и уплачивает за себя страховые взносы и налоги, так как сам является налоговым агентом (см. пп. 1 п.1 ст. 227 Налогового кодекса РФ). Если работник не зарегистрирован в качестве индивидуального предпринимателя, его вознаграждение по договору гражданско-правового характера облагается налогом на доходы физических лиц (НДФЛ) по ставке 13% (ст. 224 Налогового кодекса РФ). Таким образом, организация (заказчик), выплачивая вознаграждение по гражданско-правовому договору с физическим лицом, становится налоговым агентом по НДФЛ. При этом не имеет значения, указано ли в тексте договора гражданско-правового характера, что НДФЛ с вознаграждения исполнитель должен уплатить самостоятельно, или нет (см. Письмо Минфина РФ от 09 марта 2016 года № 03-04-05/12891).

В завершении отметим, что выбирая альтернативу трудовому договору в форме договора гражданско-правового характера, организации следует тщательно отнестись к его содержанию, чтобы исключить вероятность переквалификации договора гражданско-правового характера в трудовой договор контролирующими органами. Если, скажем, Фонд социального страхования (ФСС) оспорит такой договор, и его признают трудовым, организации (исполнителю) обязательно будут доначислены взносы, и не только взносы на случай нетрудоспособности, но и взносы на травматизм.

Налогообложение по трудовому договору